Что признается доходом при усн у агента. Что входит в сумму выручки комитента и агента на упрощенке. Оспаривание существования договорных отношений

Агентский договор при УСН - доходы минус расходы позволяет упрощенцу переложить на посредника часть функций по купле-продаже товаров, но требует специальных знаний. Что представляет собой такой договор и какие нюансы потребуется учесть — узнайте из нашей статьи.

Что важно знать упрощенцу при заключении агентского договора (условия о вознаграждении агента, форме и сроках отчетности и др.)

Для того чтобы упрощенцу продавать или покупать товары через агента, ему надлежит учесть 2 вида организационно-учетных требований:

- к оформлению агентского договора (АД);

- к признанию доходов и расходов, образующихся при исполнении АД.

Для выполнения первой группы требований (к содержанию предмета АД, разграничению прав и обязанностей сторон и иным нюансам) упрощенцу необходимо принять во внимание нормы ГК РФ.

К примеру, при оформлении АД необходимо обратить внимание на следующее:

- условия договора подразделяются на основные (предмет договора) и дополнительные (цена АД и сроки его исполнения), в том числе одно из условий АД — размер и условия выплаты агентского вознаграждения;

- требуется уточнить форму агентских отношений — агент может совершать действия от имени принципала или от своего имени;

- следует конкретизировать степень полномочий агента — в АД можно предусмотреть, что часть сделок агент осуществляет от имени принципала, а часть — от своего;

- не будет лишней детализация возможных ограничений — они могут налагаться на одну или обе стороны АД (например, условие об исполнении услуги лично агентом без заключения субагентских договоров).

В договоре не помешает прописать состав и ключевые аспекты содержания отчета агента.

О чем не стоит забывать при оформлении отчета агента — см. в статье .

Если расчеты с покупателями происходят с участием агента (через его расчетный счет или кассу), важно прописать в АД срок, в течение которого агент обязан сообщить принципалу о поступивших денежных средствах — от этого во многом зависит своевременность включения выручки принципала в доходы.

Бухгалтерские проводки при исполнении АД см. в статье .

Вторая группа требований, о которых упрощенцу необходимо помнить при исполнении АД, предусмотрена гл. 26.2 НК РФ (об этом в следующих разделах).

Упрощенец реализует товар через агента

Использование услуг агента при продаже товаров у заказчика-упрощенца образует как доходы, так и расходы:

- по п. 1 ст. 346.15 НК РФ — доход от реализации товаров;

- по подп. 23 п. 1 ст. 346.16 НК РФ — расходы в виде покупной стоимости товаров;

- по подп. 24 п. 1 ст. 346.16 НК РФ — на оплату вознаграждения агенту;

О тонкостях учета агентского вознаграждения при совмещении режимов узнайте из размещенного на нашем сайте сообщения .

- по подп. 8 п. 1 ст. 346. 16 НК РФ — расход по уплаченному агенту НДС (в части вознаграждения);

Как упрощенцу учесть «исходящий» и «входящий» НДС, расскажет материал .

- расходы, связанные с возмещением иных затрат агента.

Заказчик-упрощенец включает расходы по АД, если:

- произведенные в адрес агента денежные перечисления находятся в разрешенном «расходном» списке упрощенца;

- агент представил подтверждающие расход документы (п. 2 ст. 346.16 НК РФ).

Полученные по АД доходы и понесенные расходы заказчик-упрощенец отражает в КУДиР исходя из следующего:

- доход от реализации товаров через агента:

- признается в день поступления денег от покупателя (п. 1 ст. 346. 17 НК РФ) — если агент в расчетах не участвует;

- на момент поступления денег посреднику от покупателя — если расчеты производятся через агента;

- признаваемая сумма дохода — это отраженная в отчете агента продажная стоимость товаров (п.1 ст. 346.15 НК РФ);

- если в счет предстоящей поставки от покупателя получены авансы — их надлежит учесть в доходах заказчику-упрощенцу также на дату поступления денег.

Расходы учитываются в обычном для упрощенца порядке.

Что учесть упрощенцу при заполнении КУДиР — см. в материале .

Агент приобретает имущество для упрощенца

Процесс использования упрощенцем услуг агента при покупке товаров связан с возникновением у него 3 групп расходов:

- покупные расходы — они включают в себя стоимость приобретаемого имущества, товаров или иных ценностей;

- налоговые расходы — состоят из перечисленных поставщику и (или) агенту сумм «входного» НДС;

- посреднические расходы — связанные с уплатой вознаграждения агенту и возмещением связанных с исполнением АД сумм.

Входящие в указанные группы расходы уменьшают доходы упрощенца в соответствии с п. 2 ст. 346.18 НК РФ. При этом применяется следующая учетная схема:

- включение связанных с АД расходов в налогооблагаемую базу упрощенца-заказчика производится после их оплаты (п. 2 ст. 346.17 НК РФ);

- порядок учета посреднического вознаграждения зависит от вида имущества, приобретаемого агентом для заказчика-упрощенца:

- по подп. 5 п. 1 ст. 346.16, п. 2 ст. 346.16, п. 2 ст. 254 НК РФ — если с помощью услуг агента производится закупка МПЗ (вознаграждение агента включается в первоначальную стоимость МПЗ);

- по подп. 23-24 п. 1 ст. 346.16 НК РФ — при закупке товаров (вознаграждение агента учитывается как отдельный вид расхода);

- по подп. 1 п. 1 и п. 3 ст. 346.16 НК РФ — при покупке ОС и НМА (вознаграждение агента включается в первоначальную стоимость актива).

Схема для учета НДС:

- как отдельный расход (подп. 8 п. 1 ст. 346.16 НК РФ);

- как часть первоначальной стоимости приобретенных ОС и НМА (подп. 3 п. 2 ст. 170 НК РФ).

Как влияет назначение ОС при признании упрощенцем его стоимости в расходах — см. материал .

Нюансы учета дополнительной выгоды упрощенцем

Дополнительная выгода (ДВ) при исполнении АД возникает в том случае, если агент совершил сделку на условиях более выгодных, чем предусмотрено договором.

При покупке (продаже) товаров через посредника в части признания ДВ необходимо учесть следующее:

- ДВ может появиться, если агенту удалось:

- реализовать товары по цене большей, чем прописана в АД;

- купить товары по цене меньшей, чем предусмотрена договором.

- Распределение полученной ДВ между заказчиком и агентом происходит по алгоритмам, предусмотренным в АД, или поровну — если предварительные договоренности в отношении ДВ отсутствуют.

- Вся сумма ДВ — это собственность заказчика-упрощенца, поэтому на нее он должен увеличить свои доходы.

- Уменьшить вышеуказанный доход на перечисленные агенту суммы его части ДВ (подп. 24 п. 1, п. 2 ст. 346.16, п. 1 ст. 252 НК РФ). Во избежание конфликта с контролирующими органами по вопросу признания в расходах причитающуюся агенту дополнительную выгоду рекомендуется указать в договоре, что ДВ признается переменной частью агентского вознаграждения.

Пример

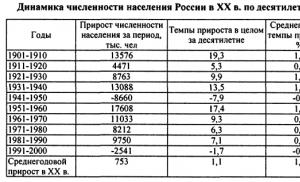

ООО «Бытхимсервис» в январе 2018 года оформило АД с ООО «Химторг» для реализации своей продукции. Заказчик применяет УСН, агент находится на ОСНО. Согласно условиям АД агент обязуется продать продукцию заказчика по цене не ниже 3 126 руб. за единицу. Вознаграждение агента состоит из постоянной и переменной частей: постоянная часть составляет 12% от суммы реализованной продукции. При наличии ДВ распределение производится в соотношении 50/50. Дополнительная выгода, причитающаяся агенту, является переменной частью агентского вознаграждения. ООО «Химторг» благодаря эффективной системе логистики и с помощью современных маркетинговых приемов сумел реализовать продукцию по цене 3 810 руб. за единицу. Расчеты ДВ представлены в таблице:

ООО «Бытхимсервис» перечислило на расчетный счет ООО «Химторг» 2 суммы:

- ДВ = 1 843 380 руб.;

- вознаграждение агенту (12% от суммы реализации) / 2 464 308 руб. (20 535 900 руб. × 12%).

В КУДиР в январе 2018 года заказчик-упрощенец отразил следующую информацию, связанную с АД (иные доходы и расходы упрощенца, в т. ч. покупная стоимость товаров, в данном примере не рассматриваются):

Доходы:

- выручка от реализации продукции — 20 535 900 руб.;

- дополнительная выгода, полученная заказчиком, учтена в составе выручки от реализации.

Расходы:

- агентское вознаграждение — 2 464 308 руб.

- дополнительная выгода, перечисленная агенту — 1 843 380 руб.

Итоги

Если упрощенец закупает (продает) товары или иное имущество через агента, ему необходимо основательно продумать все условия агентского договора, а также организовать своевременное и правильное отражение в КУДиР связанной с исполнением договора информации.

Публикация подготовлена при участии специалистов Управления косвенных налогов и Управления налогообложения малого бизнеса ФНС России

Агентские договоры широко распространены в хозяйственной практике. Они часто применяются при оказании транспортных услуг, в международной торговле и рекламном бизнесе. Как исчислить налоги одной из сторон такого договора - агенту, применяющему упрощенную систему налогообложения? Об этом и поговорим.

Договору агентирования посвящена глава 52 Гражданского кодекса РФ. По агентскому договору одна сторона - принципал поручает другой стороне - агенту совершить за вознаграждение юридически значимые или иные действия. Агент может исполнить поручение либо от своего имени, либо от имени принципала. И в том и в другом случае агент рассчитывается денежными средствами принципала. Агент, который действует от своего имени, приобретает права и обязанности, вытекающие из договора, заключенного с третьим лицом.

Принципал уплачивает агенту вознаграждение, размер которого предусматривается договором. Если агент берет на себя обязательство реализовать продукцию, величина вознаграждения может рассчитываться в процентах к объему продаж. Причем в основе расчета может быть как общий объем продаж, так и объем продаж, по которым оплата уже поступила.

Предположим, агент заказывает услуги по поручению принципала или приобретает для него имущество. В этом случае вознаграждение выражается в процентах от стоимости приобретаемого имущества или заказываемых услуг. Выплата вознаграждения может быть обусловлена фактом исполнения поручения и установлена в фиксированной сумме.

Агент обязан представлять принципалу отчеты об исполнении поручения и прилагать к ним документы, подтверждающие расходы, произведенные за счет принципала. Принципал вправе представить свои возражения по отчету в 30-дневный срок.

В зависимости от условий агентского договора вознаграждение либо уплачивается агенту принципалом после утверждения отчета, либо удерживается агентом из сумм, причитающихся принципалу. Последнее возможно, если агент действует от своего имени (по модели договора комиссии согласно статье 997 ГК РФ). Это объясняется тем, что правила, предусмотренные для договоров комиссии, распространяются на отношения, вытекающие из агентских договоров (ст. 1011 ГК РФ). Но только при условии, что эти правила не противоречат положениям Гражданского кодекса об агентском договоре или существу такого договора.

Рассмотрим особенности налогообложения агента, применяющего УСН.

Агентский договор в малом бизнесе

Как правило, агентские договоры заключаются с целью передачи специализированной организации непрофильной для компании деятельности. Зачастую таким агентом выступает малое предприятие, что полностью оправдывает применение им "упрощенки". Во-первых, это ощутимая экономическая выгода: помимо прочих налоговых преимуществ организации, перешедшие на "упрощенку", не уплачивают НДС. Например, в ситуации, рассмотренной в статье, небольшое рекламное агентство, конкурируя с более крупными фирмами, может предусмотреть в своей норме прибыли дополнительные 18 % либо пойти на существенные уступки заказчику при заключении важного контракта. Во-вторых, это снижение трудозатрат на ведение бухгалтерского учета. И наконец, третье преимущество: чем меньше налогов уплачивает предприятие и меньше отчетных форм сдает, тем менее вероятна ошибка, влекущая налоговые санкции.

Доходы агента

Допустим, агент по договору обязуется заключить в интересах принципала контракт на организацию рекламной кампании и вести дела принципала, связанные с этим поручением. В качестве объекта налогообложения агент вправе выбрать либо доходы, либо доходы, уменьшенные на величину расходов. В статье 346.15 Налогового кодекса сказано, что налогоплательщик, применяющий "упрощенку", при определении доходов должен руководствоваться положениями статей 249 и 250 НК РФ. Доходы, указанные в статье 251 Кодекса, для целей налогообложения не учитываются. Поэтому денежные средства, поступившие агенту в связи с исполнением его обязательств по агентскому договору, например для оплаты расходов по изготовлению рекламной продукции, в базу по единому налогу не включаются.

Значит, налогооблагаемый доход агента- "упрощенца" - это его вознаграждение. Налогоплательщики, применяющие "упрощенку", используют кассовый метод определения доходов. Как правило, агент, который заключает контракт за счет принципала, удерживает сумму вознаграждения из денежных средств, полученных на исполнение контракта. Поэтому вознаграждение для целей налогообложения признается доходом у налогоплательщика-агента в момент перечисления денежных средств принципалом.

В агентском договоре может быть предусмотрено, что агент оплачивает рекламную кампанию за счет собственных средств, а затем выставляет принципалу счет на возмещение расходов. В этом случае доход агента также признается в момент перечисления вознаграждения. Сумма вознаграждения может быть включена в состав суммы возмещения, перечисляемой принципалом.

Момент принятия отчета принципалом не имеет особого значения, так как агент- "упрощенец" признает доходы кассовым методом. Рассмотрим сказанное на примере.

Рекламное агентство "Альфа-Реклама" (ООО) с момента создания (1 августа 2005 года) применяет упрощенную систему налогообложения. Объект налогообложения - доходы. Организация 15 августа 2005 года заключила агентский договор с ООО "Бета", согласно которому ООО "Альфа-Реклама" обязуется организовать рекламную кампанию. ООО "Альфа-Реклама" оценило свои услуги в размере 12 000 руб. Для выполнения договора ООО "Бета" 16 августа 2005 года перечислило агенту 112 000 руб., включая сумму вознаграждения.

ООО "Альфа-Реклама" 19 августа 2005 года оплатило изготовление плакатов с символикой ООО "Бета" на сумму 100 000 руб. Данная операция в Книге доходов и расходов не отражается, так как осуществлена за счет заказчика. Кроме того, графу "Расходы" заполняют только налогоплательщики, которые выбрали объектом налогообложения доходы минус расходы.

Выплаты сотрудникам агентства в августе и сентябре составили по 800 руб. Сумма страховых взносов, уплачиваемых в ПФР в III квартале 2005 года, - 224 руб. [(800 руб. + 800 руб.) х 14 %]. Сумма страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний, - 3 руб. [(800 руб. + 800 руб.) х 0, 2 %].

Пособия по временной нетрудоспособности не выплачивались. Других операций в III квартале 2005 года у ООО "Альфа-Реклама" не было. Для целей налогообложения агент может учесть только полученное от принципала вознаграждение 12 000 руб. Эта сумма указывается в разделе 2 декларации по единому налогу по строке 040 "Итого доходов" и по строке 060 "Налоговая база для исчисления единого налога".

Согласно пункту 3 статьи 346.21 НК РФ налогоплательщик, который выбрал в качестве объекта налогообложения доходы, уменьшает сумму единого налога на сумму страховых взносов в ПФР, уплачиваемых за тот же период. При этом сумма налога не может быть уменьшена более чем на 50 %. Сумма начисленного единого налога за III квартал 2005 года составит 720 руб. (12 000 руб. х 6 %), 50 % этой суммы - 360 руб. Размер взноса ООО "Альфа-Реклама" в ПФР за III квартал меньше. Следовательно, единый налог можно уменьшить на всю сумму страховых взносов. Таким образом, к уплате причитается: 720 руб. - 224 руб. = 496 руб. (строки 150 и 170 раздела 2 декларации).

Расходы агента

Кассовый метод применяется "упрощенцами" и при учете расходов (п. 2 ст. 346.17 НК РФ). Это положение актуально только для налогоплательщиков, которые выбрали объектом налогообложения доходы минус расходы. При определении налоговой базы по единому налогу агент- "упрощенец" должен учитывать характер производимых им расходов.

Для целей рекламной кампании агент из примера 1 формирует бюджет расходов, связанных с выполнением поручения. Он может осуществлять расходы за свой счет, периодически выставляя принципалу счета на возмещение расходов, либо за счет принципала, участвуя в расчетах между ним и фактическим исполнителем работ. Однако при расчете единого налога, уплачиваемого "упрощенцем", эти суммы в расходы не включаются.

Перечень расходов, которые учитываются при налогообложении, приведен в статье 346.16 НК РФ. Эти расходы должны быть экономически обоснованны и документально подтверждены. Таково требование пункта 1 статьи 252 НК РФ.

Агентам, которые оказывают рекламные услуги, следует обратить внимание на такой момент. В пункте 20 перечня расходов предусмотрены затраты на рекламу произведенных или приобретенных товаров и товарных знаков. Очевидно, что речь идет о рекламе товаров, находящихся в собственности налогоплательщика. Это означает, что агент не вправе признавать расходы на рекламу товаров принципала в составе расходов, учитываемых при исчислении единого налога, если договором предусмотрено их возмещение. Поясним сказанное на примерах. Сначала рассмотрим ситуацию, когда агент действует от своего имени.

Воспользуемся условием примера 1. Допустим, объектом налогообложения ООО "Альфа-Реклама" выбрало доходы, уменьшенные на величину расходов.

25 августа общество оплатило 5000 руб. за размещение рекламного объявления о своих услугах в газете.

31 августа общество начислило, а 7 сентября перечислило страховые взносы в Пенсионный фонд за август в размере 112 руб. (800 руб. х 14 %). Эту сумму агент вправе учесть в расходах, уменьшающих налоговую базу по единому налогу. Кроме того, в этих расходах следует учесть взносы на обязательное страхование от несчастных случаев на производстве в сумме 2 руб. (800 руб. х 0, 2 %), также перечисленные 7 сентября.

30 сентября начислены страховые взносы в ПФР за сентябрь в сумме 112 руб. (800 руб. х 14 %). Они перечислены 7 октября, то есть в IV квартале 2005 года. Согласно письму Минфина России от 06.07.2005 N03-11-04/2/17 налогоплательщики вправе уменьшить сумму единого налога, подлежащую уплате за отчетный или налоговый период, на сумму фактически уплаченных в том же отчетном или налоговом периоде взносов в ПФР. Поэтому в расходах для целей налогообложения в III квартале 2005 года страховые взносы за сентябрь, уплаченные в октябре, не учитываются.

ООО "Бета" 18 сентября утвердило отчет агента, а 25 сентября перечислило ему возмещение расходов на сумму 152 000 руб. и вознаграждение в размере 7000 руб. Других операций в III квартале у агента не было. Оставшаяся сумма вознаграждения 5000 руб. перечислена 5 октября.

Таким образом, агент может признать доход в размере фактически перечисленной суммы вознаграждения.

В разделе 2 декларации по единому налогу в строке 010 "Сумма полученных доходов" агент должен указать 7000 руб., а в строке 020 "Сумма произведенных расходов" - 6714 руб. База для исчисления единого налога составит 286 руб. (7000 руб. - 6714 руб.), а сумма единого налога, причитающаяся к уплате за III квартал 2005 года, - 43 руб. (286 руб. х 15 %).

Агентским договором может быть предусмотрено, что агент действует от имени принципала. Рассмотрим эту ситуацию на примере.

Воспользуемся условиями примера 2 и изменим их. Предположим, агентским договором, заключенным между ООО "Бета" и ООО "Альфа-Реклама", предусмотрено, что принципал авансирует расходы на рекламную кампанию. Вознаграждение агента составляет 15 % от бюджета рекламной кампании.

Помимо начисления и выплаты зарплаты, а также перечисления обязательных платежей в фонды агент осуществил следующие хозяйственные операции:

18 августа - получены денежные средства согласно агентскому договору в сумме 230 000 руб., в том числе вознаграждение 30 000 руб.;

20 августа - перечислены денежные средства за изготовление плакатов для ООО "Бета" - 200 000 руб.;

15 сентября - перечислены денежные средства за размещение рекламного объявления об агентстве.

Других операций в III квартале 2005 года ООО "Альфа-Реклама" не осуществляло.

Агент признает доходы кассовым методом, поэтому он должен учесть сумму вознаграждения в составе доходов, учитываемых для расчета единого налога, в момент получения аванса.

ООО "Бета" 25 сентября утвердило отчет агента о произведенных расходах на сумму 200 000 руб. Как уже упоминалось, для исчисления единого налога агентом данный факт не имеет значения. Агент также не учитывает для целей налогообложения доходы и расходы, связанные с исполнением поручения. Значит, ООО "Альфа-Реклама" в разделе 2 декларации по единому налогу по строке 010 "Сумма полученных доходов" отразит 30 000 руб., а по строке 020 "Сумма произведенных расходов" - 13 714 руб. База для исчисления единого налога составит 16 286 руб. (30 000 руб. - 13 714 руб.), а сумма единого налога, причитающаяся к уплате за III квартал 2005 года, -2443 руб. (16 286 руб. х 15 %).

Нужно ли уплачивать НДС?

В пункте 2 статьи 346.11 НК РФ сказано, что организации и индивидуальные предприниматели, применяющие "упрощенку", не являются плательщиками НДС. Поэтому при реализации услуг они не вправе на их стоимость начислять НДС. Таким образом, агент, применяющий "упрощенку", не должен выставлять принципалу счет-фактуру с выделенным НДС, а также вести книгу покупок и книгу продаж. В результате у компании, заказавшей услуги агента- "упрощенца", могут возникнуть сложности с "входным" НДС по приобретенным с помощью агента товарам или услугам. Как быть? Самое простое - предусмотреть в агентском договоре пункт, согласно которому агент будет действовать от имени принципала. В этом случае исполнитель выставит счет-фактуру непосредственно в адрес принципала, который без особых затруднений примет к вычету НДС по услугам исполнителя.

Если агент действует от своего имени, исполнитель в соответствии со статьей 169 НК РФ в течение 5 дней выставляет счет-фактуру на имя агента. Затем агент выставляет счет-фактуру принципалу на основании данных счета-фактуры, полученного от исполнителя. Ни один из счетов-фактур у агента в книге покупок и книге продаж не регистрируется. Данный порядок предусмотрен постановлением Правительства РФ от 02.12.2000 N 914.

По агентскому договору ООО "Альфа-Реклама" (агент) обязуется найти для ООО "Бета" (принципала) поставщика пакетов с фирменной символикой и изготовить их. Агент действует от своего имени. Стоимость заказа - 118000 руб. Вознаграждение ООО "Альфа-Реклама" (агента) - 12 000 руб. ООО "Альфа-Реклама" выполнит следующие хозяйственные операции (табл. 6).

ООО "Альфа-Реклама" не вправе принять НДС в размере 18 000 руб. к вычету. ООО "Альфа-Реклама" обязано выставить ООО "Бета" счет-фактуру на сумму 118 000 руб. Счет-фактуру на агентское вознаграждение ООО "Альфа-Реклама" не выставляет.

ООО "Бета" сможет принять к вычету НДС в размере 18 000 руб. на основании счета-фактуры, полученного от агента, после фактической оплаты пакетов и принятия их к бухгалтерскому учету.

/Российский налоговый курьер, 19.09.2005/

Агент на УСН - принципал на ОСНО. При такой организации работы нужно быть готовым к повышенному вниманию со стороны налоговых органов. Почему это происходит и какие нюансы необходимо учитывать в работе — эти темы рассматриваются в нашей статье.

Агент и принципал, комиссионер и комитент: НДС при разных режимах налогообложения сторон сделки

Агент привлекается принципалом в своих интересах для выполнения каких-либо действий. Наиболее распространена ситуация, когда агент действует от своего имени и к отношениям сторон применяется гл. 51 Гражданского кодекса Российской Федерации (ст. 1011 ГК РФ). Из этого следует, что и вопросы налогообложения аналогичны как при агентской схеме, так и при схеме работы, когда комиссионер на УСН - комитент на ОСНО. Ее сложность состоит в том, что агент (комиссионер), не являющийся плательщиком НДС, участвует в расчетах за товар, в цене которого заложен НДС, от своего имени.

У сторон сделки, применяющих разные режимы, в отношении учета и начисления НДС возникают 2 ситуации в зависимости от того, кто из них применяет ОСНО:

- На ОСНО — принципал (комитент). Если при методе работы «агент на УСН - принципал на ОСНО» НДС выделяется в счетах-фактурах, выставленных продавцами агенту, то он перенаправляет их принципалу от своего имени и так же действует в обратном случае. Это же относится к комиссионеру и комитенту.

- Возможна организация работы, при которой ОСНО применяет только комиссионер (агент). Если комитент на УСН - комиссионер на ОСНО и НДС, как следствие, начисляется и уплачивается комиссионером только на сумму его вознаграждения (п. 1 ст. 156 Налогового кодекса Российской Федерации), товары, купленные для комитента, проходят через комиссионера (агента) без начисления НДС.

Темой нашей статьи является первая из приведенных ситуаций.

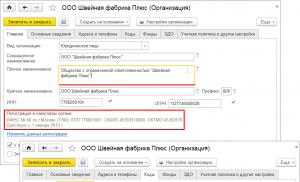

Юридическое оформление отношений агента и принципала: агентский договор

Для оформления отношений с посредником необходимо оформить ряд документов, важнейшим из которых является договор. Он должен отвечать требованиям гл. 52 ГК РФ. По умолчанию во многих случаях к нему подлежат применению нормы о комиссии и поручении — в зависимости от наличия полномочий агента выступать от своего имени или от имени принципала.

Подробнее о составлении такого договора можно узнать из материалов на сайте по ссылкам: Агентский договор по ГК РФ - существенные условия и виды , Агентский договор на оказание посреднических услуг .

Особое внимание надо уделить следующим положениям договора:

- Соответствие сущности агентирования. Полезная информация о том, какие признаки отличают договор агентирования от смежных видов, и о предотвращении переквалификации договора содержится в статье по ссылке: Принципал в агентском договоре - это…

- Экономическая целесообразность сделки (привлечение новых клиентов, выполнение действий, самостоятельное выполнение которых принципалом нецелесообразно).

- Обоснованность порядка определения вознаграждения по договору. О том, как это лучше сделать, рассказывается в статье на сайте по ссылке: Размер вознаграждения агента по агентскому договору . При указании размера вознаграждения следует отметить, что НДС на него не начисляется.

Юридической сущности агентирования соответствует требование закона о необходимости составления отчета агента.

Приемка услуг агента: отчет, акт сдачи-приемки

В отчете должно раскрываться содержание услуг, должны быть указаны натуральные измерители, расценки и стоимость услуг. К нему прилагаются первичные документы, подтверждающие расходы агента. При отсутствии конкретного наполнения отчета велика вероятность отказа в признании фактического характера расходов на услуги агента, а в этом случае они не будут уменьшать налоговую базу. В качестве такого примера можно привести постановление АС ЗСО от 16.02.2016 № Ф04-28821/15 по делу № А70-2021/2015.

Акт сдачи-приемки оказанных агентом услуг при наличии подробного отчета может быть составлен в простой форме.

Выставление агентом счета-фактуры на сумму агентского вознаграждения

Агент, применяющий УСН, не начисляет на сумму вознаграждения НДС, не выставляет принципалу счет-фактуру по оказанным им в рамках агентского договора услугам. Однако если он все-таки сделает это, у него возникает обязанность представить декларацию по НДС и уплатить исчисленный налог (п. 5 ст. 173 НК РФ). При этом у него не возникает права на вычет по произведенным расходам, т. к. он не является плательщиком НДС (п. 5 постановления Пленума ВАС РФ от 30.05.2014 № 33).

В свою очередь, принципал вправе рассчитывать на вычет по налогу, как это следует из постановления КС РФ от 03.06.2014 № 17-П. Однако для подкрепления своей позиции перед налоговым органом принципалу необходимо:

- наличие условия о начислении НДС на вознаграждение в договоре;

- письменное подтверждение от агента в свободной форме о том, что НДС уплачен им в бюджет.

При отсутствии доказательств согласованности действий сторон и осознанного намерения возложить на агента уплату налога право на вычет может быть поставлено судом под сомнение.

Перевыставление счетов-фактур по товарам, которые агент покупает для принципала

Начисление и уплата НДС по реализуемой продукции производятся принципалом, применяющим ОСНО, поскольку агент на УСН не является плательщиком НДС, за некоторыми исключениями (импорт и т. д., п. 2 ст. 346.11 НК РФ). Зачастую посредник участвует в расчетах за продукцию, поставляемую или приобретаемую принципалом, в цене которой заложен НДС. Конечному приобретателю продукции, применяющему ОСНО, для получения вычета по НДС необходимо получение счета-фактуры.

При этом возможны 2 ситуации:

- продажа товаров для принципала;

- покупка товаров для принципала.

Порядок оформления в обоих случаях описан в Правилах ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по НДС, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Правила). При приобретении товаров для принципала агент перевыставляет счет-фактуру, осуществив его регистрацию в соответствующем журнале учета (п. 3.1 ст. 169 НК РФ), с некоторыми особенностями оформления:

- Указывается номер своей регистрации, но дата, указанная продавцом.

- Вписываются данные (наименование, адрес, ИНН) продавца, но подписывается документ агентом от своего имени.

- Одновременно передается заверенная копия исходного документа. Если агент передал часть товара, указанного в исходном счете-фактуре, свой документ он составляет на эту часть (письмо Минфина РФ от 14.05.2014 № 03-07-15/11221).

Оформление счетов-фактур при продаже агентом товара принципала

Передача товара посреднику не является реализацией, т. к. право собственности на товар не переходит. Счет-фактура в этот момент не составляется. При продаже товаров принципала агент самостоятельно указывает дату и номер счета-фактуры в соответствии со своими данными и себя в качестве продавца. Поскольку фактически происходит так, что принципал выписывает свой счет-фактуру на этот товар позднее, он указывает в своем документе ту же дату, что и агент, и данные фактического покупателя.

Для этого необходим обмен сведениями между сторонами:

- агент передает принципалу копии своих счетов-фактур, выставленных покупателям;

- принципал оформляет для агента счета-фактуры на основании представленной информации.

Целесообразно предусмотреть в агентском договоре порядок обмена информацией и документами между сторонами.

Почему агентский договор привлекает внимание налоговых органов

Сравним налоговый результат в 2 случаях (при совершении сделки без участия агента и с участием агента на УСН):

- Покупатель приобретает товар по цене 100 руб., в т. ч. НДС 18%, затем продает его по цене 200 руб. с НДС третьему лицу.В

ходной НДС: 100 / 1,18 × 0,18 = 15,25. По п. 6 ст. 52 НК РФ отбрасываем 25 коп. Входной НДС — 15 руб.

НДС на выходе: 200 / 1,18 × 0,18 = 30,50. По п. 6 ст. 52 НК РФ округляем до целого рубля. НДС на выходе — 31 руб.

НДС к уплате: 31 - 15 = 16 руб.

Налог на прибыль: (200 - 100 - 16) × 0,28 = 23,53, с округлением — 24 руб.

ИТОГО к уплате налоги: 16 + 24 = 40 руб. - Покупатель приобретает товар по цене 100 руб., в т. ч. НДС 18%, затем продает его по цене 200 руб. с НДС, выплачивая агенту вознаграждение в размере 50 руб.

НДС такой же, а вот налог на прибыль меняется, т. к. в расходы включается оплата услуг посредника (подп. 3 п. 1 ст. 264 НК РФ): (200 - 100 - 16 - 50) × 0,28 = 9,52, с округлением — 10 руб.

Агент на УСН платит 6% с 50 руб., т. е. 50 × 0,06 = 3 руб.

ИТОГО к уплате налоги: 16 + 10 = 26 руб., и 3 руб. у агента.

Таким образом, участие посредника в сделке приводит к существенной экономии по налогу на прибыль. Задача налогоплательщика — обосновать получение налоговой выгоды.

Оспаривание существования договорных отношений

Цель налоговых органов — выявить ситуации, когда посредник участвует в сделке фиктивно, при отсутствии реальной хозяйственной необходимости. При наличии оснований полагать, что сделки совершены формально, а целью всей схемы является уклонение от уплаты налогов, производится доначисление налогов.

Подобноедело стало предметом рассмотрения ФАС УО (постановление от 18.03.2013 № Ф09-510/13 по делу № А60-22079/2012). Кассационный суд признал действия участников договорных отношений экономически обоснованными, а доводы налогового органа — недоказанными.

Как в этом случае, так и в других добросовестность участников отношений устанавливается исходя из документов, подтверждающих фактическое выполнение обязательств, и обоснования разумной деловой цели. При этом большое значение имеет грамотное и полное отражение обязательств и намерений сторон в документах по сделкам.

Итак, привлекая к сотрудничеству посредника, необходимо взвесить экономическую целесообразность сделки. Принципал обязан требовать отчета о конкретных выполненных действиях по договору, а для целей налогового учета необходимо правильное оформление счетов-фактур и первичных документов учета, к которым может быть отнесен отчет агента.

Упрощенцы могут оказывать посреднические услуги, заключая агентские договоры. В этом случае исполнитель называется «агент», а упрощенец, поручивший агенту совершить определенные действия, именуется «принципалом». Какие особенности налогообложения по агентским договорам на упрощенке, расскажем в нашей консультации.

Что такое агентский договор

Агентский договор - это соглашение между агентом и принципалом, при котором агент обязуется по поручению принципала совершать определенные действия за вознаграждение. Агент может выступать как от своего имени, так и от имени принципала, но действует всегда за счет последнего (п. 1 ст. 1005 ГК РФ). Например, в рамках агентского договора принципал поручает агенту за вознаграждение приобрести определенное принципалом оборудование и доставить на склад.

Поскольку агент всегда действует за счет принципала и в его интересах, в установленные договором сроки он обязан представлять принципалу отчет о выполнении договора и прикладывать документы, подтверждающие произведенные агентом расходы в интересах принципала.

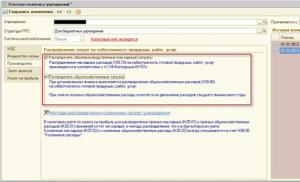

Принципал на УСН: доходы и расходы

Суммы, перечисленные принципалом агенту для исполнения договора, не учитываются в расходах принципала до момента оказания услуг агентом. Ведь на УСН учитываются не просто платежи, а затраты после их фактической оплаты (п. 2 ст. 346.17 НК РФ). Не учитываются в доходах принципала и суммы возвращенных агентом платежей. А как в дальнейшем будут учитываться суммы, направленные агенту для исполнения договора, будет зависеть от предмета договора. Если агент приобретал товары для принципала-упрощенца с объектом «доходы минус расходы», то последний учтет их в расходах по мере реализации (пп. 2 п. 2 ст. 346.17 НК РФ). Если приобретались основные средства, то расходы будут признаны до конца текущего года (п. 3 ст. 346.16 НК РФ). Иная ситуация с агентским вознаграждением, перечисленным принципалом агенту в составе основной суммы для исполнения агентского договора: оно будет признано в расходах принципала в соответствии с условиями его начисления по договору - как правило, на основании отчета агента, где это вознаграждение будет указано (пп. 24 п. 1 ст. 346.16 НК РФ). Если вознаграждение будет оплачено агенту позднее, отдельно от основной суммы, перечисленной для исполнения агентского договора, то и в расходах упрощенца оно будет признано также только после оплаты.

Агент на УСН: доходы и расходы

Средства, полученные агентом для исполнения договора, его доходом не признаются (п. 1.1 ст. 346.15 , пп. 9 п. 1 ст. 251 НК РФ). В доходах упрощенца будет учтено только его вознаграждение. Момент признания этого вознаграждения будет зависеть от условий агентского договора. Если вознаграждение перечисляется агенту в составе сумм для исполнения договора, то агент самостоятельно должен выделить сумму своего вознаграждения и отразить этот доход в КУДиР. Если вознаграждение уплачивается принципалом отдельно, то и в доходах агент-упрощенец отразит его на момент получения вознаграждения, а не суммы, перечисленной ему для исполнения договора.

НДС и агентский договор

Поскольку плательщики на УСН освобождены от обязанности уплаты НДС (кроме отдельных случаев) (п. 2, п. 3 ст. 346.11 НК РФ), агент-упрощенец не выделяет НДС в сумме своего вознаграждения. Счета-фактуры от своего имени принципалы и агенты, переведенные на УСН, также не составляют

Однако поскольку агент может оказывать услуги принципалу, вступая в отношения с общережимниками, он сталкивается с НДС и счетами-фактурами, выставляемыми в его адрес или напрямую в адрес принципала. Если агент действует от имени принципала, то и счета-фактуры, полученные от продавцов, уже адресованы принципалу. Потому агент просто передает эти документы принципалу в сроки, предусмотренные договором.

Если же агент-упрощенец действует от своего имени и приобретает для принципала-упрощенца товары у плательщика НДС, он выставляет в адрес принципала счет-фактуру от имени продавца, перенося данные из полученного ранее счета-фактуры. При этом номер счета-фактуры указывается агентом самостоятельно с учетом своей индивидуальной хронологии. Полученные от продавцов счета-фактуры агент регистрирует в Журнале учета полученных и выставленных счетов-фактур с кодом вида операции 01 и заполняет раздел «Сведения о посреднической деятельности…». Этот Журнал сдается в ИФНС ежеквартально не позднее 20-го числа месяца, следующего за истекшим кварталом (п. 5.2 ст. 174 НК РФ).

Если агент на ОСНО, а принципал на УСН

Если агент-общережимник, порядок перевыставления счетов-фактур, полученных от продавцов, будет аналогичен описанному вышу. Единственное отличие будет в том, что агент будет выставлять счета-фактуры и от своего имени - на сумму своего вознаграждения. Однако в Журнале учета полученных и выставленных счетов-фактур счет-фактуру на сумму своего вознаграждения агент не регистрирует (п. 3.1 ст. 169 НК РФ). НДС, предъявленный агентом, принципал-упрощенец с объектом «доходы минус расходы» сможет в обычном порядке учесть в расходах на УСН (

Вопрос

Организация находится на УСН 15%. Можно ли включить в расходы агентское вознаграждение уплачиваемое Организацией-Принципалом Агенту за поиск и привлечение клиентов, согласования с ними проектов договоров и заключение с ними в дальнейшем договоров от имени Организации-Принципала. Вознаграждение расчитывается в определенном проценте от сумм, поступивших Принципалу на р/с от Клиентов. Ежемесячно Агент представляет Акт-отчет о проделанной работе и указывает сумму вознаграждения.

Ответ

Сумму уплаченного агенту вознаграждения принципал вправе включить в состав расходов после утверждения отчета агента (пп. 24 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ). В этот же момент в целях налогообложения учитывается и сумма «входного» НДС, относящаяся к вознаграждению (пп. 8 п. 1 ст. 346.16 НК РФ).

УСН при расчетах с агентом на условиях предоплаты (авансом)

Суммы перечисленной агенту (удержанной им) предоплаты (аванса) в расходы принципала не включаются. Это связано с тем, что при применении УСН расходами признаются затраты после их фактической оплаты. Под оплатой понимается прекращение обязательства принципала перед агентом, которое непосредственно связано с оказанием посреднических услуг (п. 2 ст. 346.17 НК РФ, Письмо Минфина России от 03.04.2015 N 03-11-11/18801). На дату перечисления предоплаты (аванса) такое обязательство не возникло и затраты еще не понесены. Следовательно, если агентское вознаграждение уплачивается в порядке предоплаты (авансом), соответствующая сумма включается в расходы после оказания посреднических услуг (п. 2 ст. 346.17 НК РФ).

Смежные вопросы:

-

Продаем ОС. в 2014г. перешли на УСН (доход-расход)с ОСНО ОС внесли по ост.стоимости. (срок полез. использ. до 15лет) в 2014г. списали в расход 50% стоимости в 2015г.…... -

Мы применяем УСН доходы и заключаем агентский договор, в котором будем являться агентом. как происходит налогообложение в данной сделке? если можно пришлите образец агентского договора.

✒ Принципал обязан уплатить…... -

ИП на УСН 15 %х очет сдать в аренду свое помещение организации. 1.Может ли он включить с расходы содержание жилья, именно коммунальные платежт, свет. 2. Пришлите пожалуйста заявление…... -

Здравствуйте! Может ли организация брать НДС по авансам выданным к вычету, если данный аванс является полной или частичной предоплатой по договору подряда при строительстве основного средства?

✒ При перечислении…...