Проведение учета кредитов и займов. Бухгалтерский учет кредитов и займов. Учет основной суммы долга

2.15. Учет кредитов и займов

Согласно гражданскому законодательству, возможны два варианта юридического оформления предоставления заемных средств:

· договор займа;

· договор кредита.

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется вернуть заимодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей.

Займы могут предоставлять как юридические, так и физические лица. Договор займа должен быть заключен в письменной форме. Однако если заем предоставлен физическим лицом в размере менее 10 МРОТ, установленных законодательством, то он может быть осуществлен без подтверждения договором в письменном виде. В этом случае для подтверждения договора займа и его условий достаточно расписки заемщика или иного документа, удостоверяющего передачу заимодавцем определенной денежной суммы или количества вещей.

Займы имеют несколько разновидностей:

· целевой заем;

· вексель;

· облигация.

Бухгалтерский учет кредитов и займов

Обобщение информации о состоянии кредитов и займов, полученных предприятием, производится на синтетических пассивных балансовых счетах:

краткосрочных займов и кредитов - 66 «Расчеты по краткосрочным кредитам и займам»;

долгосрочных займов и кредитов (полученных на срок более года) - 67 «Расчеты по долгосрочным кредитам и займам».

Суммы полученных предприятием кредитов и займов отражаются в учете следующим образом:

Дебет 50, 51, 52, 55, 60 Кредит 66, 67.

Долгосрочные кредиты и займы могут учитываться двумя способами:

1) на счете 67 «Расчеты по долгосрочным кредитам и займам» до истечения срока их погашения;

2) на счете 67 «Расчеты по долгосрочным кредитам и займам» до тех пор, пока до срока их погашения останется 365 дней. После этого срока сумма кредита переводится на счет 66 «Расчеты по краткосрочным кредитам и займам».

Выбранный порядок учета долгосрочных кредитов (займов) отражается в учетной политике предприятия.

Займы, привлеченные путем выпуска и размещения облигаций, учитываются на счетах 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам» обособленно. При этом:

Если облигации размещаются по цене, превышающей их номинальную стоимость, то делаются записи:

Дебет 51 и др. Кредит 66, 67- по номинальной стоимости облигаций;

Дебет 51 и др. К 98 «Доходы будущих периодов» - на сумму превышения цены размещения облигаций над их номинальной стоимостью.

Сумма, отнесенная на счет 98 «Доходы будущих периодов», списывается равномерно в течение срока обращения облигаций на счет 91 «Прочие доходы и расходы»;

если облигации размещаются по цене ниже их номинальной стоимости (с дисконтом), то разница между ценой размещения и номинальной стоимостью облигаций доначисляется равномерно в течение срока обращения облигаций:

Дебет 91-1 Кредит 66, 67.

Предприятие может установить в своей учетной политике, что дисконт по облигациям предварительно учитывается в составе расходов будущих периодов. Будут сделаны бухгалтерские записи:

Дебет 97 «Расходы будущих периодов» Кредит 66, 67.

В дальнейшем часть превышения номинальной стоимости займа над ценой его размещения (сумма дисконта) ежемесячно в течение срока обращения облигаций включается в состав операционных расходов:

Дебет 91-2 Кредит 97.

Начисленные суммы процентов учитываются обособленно. Причитающиеся по полученным кредитам и займам проценты, которые эмитент должен выплатить держателям облигаций, отражаются бухгалтерскими записями:

Дебет 91-2 Кредит 66, 67.

Предприятие может установить в своей учетной политике, что проценты, подлежащие выплате по облигациям, учитываются в составе расходов будущих периодов. Будут сделаны бухгалтерские записи:

Дебет 97 Кредит 66, 67.

В дальнейшем сумма процентов ежемесячно, в течение срока обращения облигаций, включается в состав операционных расходов:

Дебет 91-2 Кредит 97.

На суммы погашенных кредитов и займов делают бухгалтерские записи:

Дебет 66, 67 Кредит 50, 51, 52, 55.

Кредиты и займы, не оплаченные в срок, учитываются обособленно.

Аналитический учет как краткосрочных, так и долгосрочных кредитов и займов ведется по видам кредитов и займов, кредитным организациям и другим заимодавцам, предоставившим их.

При получении займа и кредита предприятие несет затраты, которые могут быть:

· основными;

· дополнительными.

К основным затратам относятся:

· проценты, подлежащие уплате по займам и кредитам;

· курсовые разницы по процентам, подлежащим уплате по займам или кредитам.

Основные затраты по займам и кредитам включаются в состав операционных расходов.

На суммы основных затрат по кредитам и займам делают бухгалтерские записи:

Дебет 91-2 Кредит 66, 67

К дополнительным затратам относятся расходы, связанные с получением займов или кредитов, по оплате:

· юридических и консультационных услуг;

· копировально-множительных работ;

· налогов и сборов;

· экспертиз;

· услуг связи и иных затрат, непосредственно связанных с получением займов или кредитов.

На суммы дополнительных затрат по кредитам и займам делают бухгалтерские записи:

Дебет 91-2 Кредит 60, 76.

Правилами бухгалтерского учета установлен особый порядок отражения затрат по полученным займам и кредитам в случаях их использования на приобретение:

· инвестиционных активов (основных средств или имущественных комплексов);

· материально-производственных запасов или иных ценностей.

В случаях строительства, сооружения и приобретения основных средств за счет кредитов банка или займов порядок учета затрат по кредитам (займам) зависит от того, начисляется по основным средствам амортизация или нет.

Если амортизация по основному средству не начисляется, то все затраты, связанные с получением кредита, учитываются в составе операционных расходов. Перечень основных средств, по которым амортизация не начисляется, приведен в пункте 17 ПБУ 6/01.

Если амортизация по основному средству начисляется, то затраты по кредиту включаются в первоначальную стоимость основных средств. Данный порядок действует при выполнении следующих условий:

· предприятие понесло расходы по покупке основных средств или начаты работы по его строительству;

· наступил срок уплаты процентов по кредиту (займу);

· стоимость основного средства отражена в составе капитальных вложений;

· основное средство не введено в эксплуатацию.

Дебет 08 Кредит 66, 67.

При невыполнении этих условий все затраты, связанные с получением кредита, учитываются в составе операционных расходов.

Будут сделаны записи на счетах бухгалтерского учета:

Дебет 91-2 Кредит 66, 67.

Если для покупки материалов был получен кредит (заем), то проценты по кредиту (займу) включаются в фактическую себестоимость заготовленных материалов:

Дебет 10 Кредит 66, 67.

Проценты по кредиту увеличивают стоимость материалов только при условии, что они начисляются до оприходования материалов на складе предприятия. После этой даты проценты по кредитам включаются в состав операционных расходов (Д 91-2 «Прочие расходы»).

При уступке права требования, принадлежащего кредитору на основании обязательства, оно может быть передано им другому лицу по сделке или перейти к другому лицу на основании закона, за исключением регрессных требований.

Гражданским законодательством определен порядок перехода прав кредитора к другому лицу:

· для перехода прав кредитора к другому лицу не требуется согласия должника, если иное не предусмотрено законом или договором;

· если должник не был письменно уведомлен о состоявшемся переходе прав кредитора к другому лицу, новый кредитор несет риск вызванных этим для него неблагоприятных последствий. В этом случае исполнение обязательства первоначальному кредитору признается исполнением надлежащему кредитору.

Если иное не предусмотрено законом или договором, право первоначального кредитора переходит к новому кредитору в том объеме и на тех условиях, которые существовали к моменту перехода права. В частности, к новому кредитору переходят права, обеспечивающие исполнение обязательства, а также другие связанные с требованием права, в том числе право на неуплаченные проценты.

Права кредитора по обязательству переходят к другому лицу на основании закона и наступления указанных в нем обстоятельств:

· в результате универсального правопреемства в правах кредитора;

· по решению суда о переводе прав кредитора на другое лицо, когда возможность такого перевода предусмотрена законом;

· вследствие исполнения обязательства должника его поручителем или залогодателем, не являющимся должником по этому обязательству;

· при суброгации страховщику прав кредитора к должнику, ответственному за наступление страхового случая;

· в других случаях, предусмотренных законом.

На отдельных субсчетах «Вексельный заем» к счетам 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» учитываются расчеты с кредитными организациями по операциям учета (дисконта) векселей и иных долговых обязательств.

Операции учета (дисконта) векселей и иных долговых обязательств отражаются организацией-векселедержателем следующим образом;

Дебет 51, 52 Кредит 66, 67 - на сумму фактически полученных денежных средств.

Дебет 91-2 Кредит 66, 67.

Дисконт и проценты по векселям отражаются в бухгалтерском учете в том же порядке, что и по облигациям.

Операции учета (дисконта) векселей и иных долговых обязательств закрываются на основании извещения кредитной организации об оплате путем отражения суммы векселя:

Дебет 66 субсчет «Вексельный заем», 67 субсчет «Вексельный заем» Кредит 62, 76.

При возврате организацией-векселедержателем денежных средств, полученных от кредитной организации в результате учета (дисконта) векселей или иных долговых обязательств, из-за невыполнения в установленный срок векселедателем или другим плательщиком по векселю своих обязательств по платежу производится запись:

Д 66 субсчет «Вексельный заем», Д 67 «Вексельный заем» Кредит 50,51, 52, 55.

При этом задолженность по расчетам с покупателями, заказчиками и другими дебиторами, обеспеченная просроченными векселями, продолжает учитываться на счетах учета дебиторской задолженности.

Аналитический учет дисконтированных векселей ведется по кредитным организациям, осуществившим учет (дисконт) векселей или иных долговых обязательств, векселедателям и отдельным векселям.

Учет расчетов с кредитными организациями, заимодавцами и векселедателями в рамках группы взаимосвязанных организаций, о деятельности которых составляется сводная бухгалтерская отчетность, ведется на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» обособленно.

Контрольные вопросы:

1. Что называется займом?

2. На каких счетах бухгалтерского учета отражаются займы и кредиты?

3. Что относят к основным затратам по займам и кредитам?

4. Назовите особенности учета вексельных займов.

Развитие бизнеса требует, как правило, немалых вложений. В большинстве случаев капитал, используемый на первоначальную «раскрутку», например, на аренду офиса, закупку необходимого оборудования, материалов или товаров, даже на приобретение канцелярии, фирме предоставляет ее учредитель либо же генеральный директор. Когда же специфика деятельности требует серьезных вливаний, организация бывает вынуждена обращаться за финансовой поддержкой в банк. В первом случае речь будет идти о получении займа, во втором – о кредите. Об учете кредитов и займов в бухгалтерском учете и пойдет речь в настоящем материале.

Бухучет кредитов и займов

Взаимоотношения, которые возникают между займодавцем и заемщиком, регулируются статьей 807 Гражданского кодекса. Согласно представленным в ней тезисам по договору займа одна сторона передает другой стороне деньги или другие вещи с определенными родовыми признаками, а получатель займа обязуется возвратить ту же сумму денег или равное количество других полученных им вещей такого же рода и качества. То есть закон вполне позволяет предоставлять займы и в виде каких-то конкретных объектов имущества или товаров, однако все же в большинстве случаев речь идет именно о деньгах. Заключенным договор займа считается с момента, в котором заемщику передается оговоренная сумма. Предоставляться она может безвозмездно – тогда заем будет считаться беспроцентным , либо же предполагать уплату какого-либо процента.

О кредитном договоре рассказывается в статье 819 Гражданского кодекса. По кредитному договору банк либо же иная аналогичная кредитная организация обязуется предоставить денежные средства получателю в размере и на условиях, предусмотренных договором. Как и в случае договора займа, предоставленную сумму нужно возвратить, и кроме того, уплатить предусмотренные по ней проценты. Иными словами, кредит всегда предполагает наличие некоего коммерческого интереса кредитора, беспроцентным он быть не может. Еще одно отличие кредита от займа заключается в том, что кредиты предоставляются исключительно в деньгах.

Несмотря на некоторые отличия между двумя видами поступлений, бухгалтерские проводки по учету кредитов и займов у компании-получателя идентичны. Учет займов в бухгалтерском учете, когда речь идет о получении средств, предполагает проводку по кредиту счета 66 «Расчеты по краткосрочным кредитам и займам», если средства получены на срок до года. Проводка для кредита или займа долгосрочного, то есть на срок от одного года и более, проходит по идентичному счету 67 «Расчеты по долгосрочным кредитам и займам». Корреспондируют данные счета с дебетом «денежных» счетов, то есть 50 «Касса» или 51 «Расчетный счет». Аналитический учет кредитов и займов ведется в разрезе источников получения средств, то есть по тем кредитным организациям или лицам, которые предоставили компании ту или иную сумму.

Стоит отметить, что полученный кредит или заем не является доходом компании ни в бухгалтерском, ни в налоговом учете. Не являются такие суммы и расходами в момент их возврата. Это следует из пункта 2 ПБУ 9/99 «Доходы организации», пункта 3 ПБУ 10/99 «Расходы организации», а также из положений статей 251 и 270 Налогового кодекса. Подобные «временные» суммы отражаются отдельно в бухгалтерской отчетности , при этом они не включаются в налоговую базу как по налогу на прибыль, так и по «упрощенному» налогу.

Проценты по займам и кредитам

Проценты, предусмотренные к уплате согласно условиям кредитного соглашения или договора займа, напротив, считаются расходами, связанными с выполнением обязательств перед кредитором или займодавцем. В бухгалтерском учете они отражаются в составе прочих расходов согласно пунктам 3, 7 и 8 ПБУ 15/2008 «Учет расходов по займам и кредитам».

Проценты по кредитам и займам отражаются в учете отдельно на специальных субсчетах, открытых к 66 или 67 счету, таким образом, они не смешиваются с основной полученной суммой. Расходы признаются в том отчетном периоде, к которому они относятся. Данный тезис, указанный в пункте 6 ПБУ 15/2008, предполагает ежемесячный расчет и отражение процентов в бухучете по займам полученным, либо же по предоставленным компании кредитам.

В налоговом учете по налогу на прибыль проценты по кредитам и займам также включаются в состав расходов, на этот раз внереализационных . В силу положений пункта 1 статьи 269 Налогового кодекса, по долговым обязательствам любого вида расходом по налогу на прибыль признаются проценты, исчисленные исходя из фактически установленной ставки. Однако, по сделкам, признаваемым контролируемыми (а именно к ним относятся, например, взаимоотношения между организацией и ее учредителем), необходимо принимать по внимание не только установленную сторонами процентную ставку, которую уплачивает получатель кредитных или заемных средств, но и дополнительные ограничения. Так, если речь будет идти о рублевом займе учредителя, полученном в 2016 году, то процент по нему должен укладываться в диапазон от 75% до 125% от действующей ключевой ставки – в этом случае уплаченную сумму можно будет включить в состав внереализационных расходов.

Но если кредит получен в стороннем банке, то, как правило, проблемы взаимозависимости сторон сделки не возникает, и фирма имеет права включать в налоговую базу проценты целиком. Впрочем, в этом случае нужно учитывать другую особенность таких взаимоотношений.

Если в договоре займа, как правило, самим соглашением предусматривается ежемесячный расчет и уплата процентов, то, как правило, банки требуют погашать некую сумму ежемесячно на определенное число. При этом в состав платежа входит частичное погашение самого «тела» кредита, так и процент по нему. В то же время, расчетный период может не совпадать с календарным месяцем. В этом случае ежемесячный платеж может включать в себя часть процентов за конец предыдущего месяца, и часть - за текущий период, если согласно договору, сумма перечисляется в середине месяца, а не на последнее число. Отделить сумму основного погашения кредита от процентов труда не составит – к любому договору прилагается график платежей, где подобная информация подробно расписана. А вот проценты требуют распределения по месяцам, поскольку и в учете они должны быть отражены именно в том периоде, к которому они относятся по факту их начисления.

Не забываем о НДФЛ

И еще раз вернемся к ситуации с предоставлением займа компании ее учредителем. Если заем является процентным, то перечисляемые физлицу деньги сверх суммы основного долга согласно условиям договора, становятся его доходом. Компания, которая уплачивает такие проценты, обязана исполнить функции налогового агента, то есть удержать и перечислить в бюджет из выплачиваемого дохода 13% налога. Речь опять же идет только о сумме процентов, возврат самого займа налогообложению у физлица не подлежит. Разумеется, данный доход учредителя затем отражается в справках по формам 2-НДФЛ и 6-НДФЛ .

Если говорить об уплате процентов займодавцу или кредитору – ИП или другой организации, то такие суммы, безусловно, также станут у них налоговым доходом, однако обязательства по расчету с бюджетом в данном случае будут исполняться без участия заемщика. Иными словами, никаких удержаний в этом случае делать не требуется, проценты перечисляются в полной сумме согласно условиям договора.

Пример: получение и погашение кредита, проводки

Как уже было сказано выше, если заем или кредит предоставляется на срок от 12 месяцев, то все выше приведенные проводки оформляются не по 66-му счету, а по счету 67, на котором учитываются расчеты по долговым обязательствам со сроком погашения более одного года.

ПБУ 15/2008 «Учёт расходов по займам и кредита» устанавливает особенности формирования в бухгалтерском учёте и отчётности информацию о расходах , связанных с выполнением обязательств по полученным займам и кредитам. Расходы по займам признаются прочими расходами, за исключением той части, которая подлежит включению в стоимость инвестиционного актива. Инвестиционным активом понимается объект имущества,подготовка которого к предполагаемому использованию,требует длительного времени и существенных расходов. Это объекты незавершённого производства, строительства, которые в последствии будут приняты к бухучёту заёмщиком или заказчиком (покупателем) в качестве основных средств, нематериальных активов или иных внеоборотных активов.

Кредит - это система экономических отношений, возникающих при передаче денежных средств или имущества от одних организаций или лиц к другим, на условиях последующего возврата, с уплатой процентов за временное пользование.

Различают банковский кредит и коммерческий кредит (заём).

Банковский кредит - это выданные банком организациям и физическим лицам денежные средства, на определенный срок, определенные цели на возвратной основе и с уплатой процентов.

Коммерческий кредит - предоставляется одними организациями (займодавцами) - другим (заемщикам), обычно в виде отсрочки уплаты денежных средств за проданные товары. Предметом договора займа, помимо денег, могут быть товарно-материальные ценности.

Порядок выдачи и погашения кредита определяется законодательством и составляемыми на его основе кредитными договорами. В договорах указывают объекты кредитования, условия и порядок предоставления кредита, сроки его погашения, процентные ставки и порядок их уплаты, права и ответственность сторон, формы взаимного обеспечения обязательств и т.д.

Отличительные особенности договора займа и кредитного договора:

1. Кредитором по кредитному договору является банк или иная кредитная организация, заимодавцем по договору займа - любое физическое или юридическое лицо;

2. Предметом кредитного договора является предоставление только денежных средств, а предметом договора займа предоставление денег и других товарно-материальных ценностей;

3. Кредитный договор заключается только в письменной форме, иначе он считается недействительным, договор займа заключается в письменной форме, если заимодавцем является юридическое лицо;

4. Кредитный договор не может быть беспроцентным, а договор займа может быть.

В зависимости от целевого назначения и сроков предоставления различают долгосрочные и краткосрочные кредиты. Долгосрочные кредиты используются для строительства, приобретения основных фондов, модернизации и т.д. - на срок свыше 1 года. Краткосрочный кредит выдается на нужды текущей деятельности организации - на срок до 1 года.

Принимая решение о привлечении заемных средств, организация готовит технико-экономическое обоснование проекта, исходя из потребностей проекта и с учетом наличия собственных источников средств, а также текущего финансового положения. Организация определяет объем требуемого кредита, его срочность, источники погашения, а также гарантии погашения кредита.

Для получения банковского кредита организация обязана предоставить в банк кредитную заявку. К кредитной заявке прилагается технико-экономическое обоснование проекта и документы, характеризующие организацию - заемщика: нотариально заверенные копии учредительных документов, финансовые отчеты за последние 3 года, данные внутреннего оперативного контроля и прочие документы.

Банк рассматривает кредитную заявку и анализирует платежеспособность организации, в случае одобрения кредитной заявки, организация - заемщик и банк оформляют кредитный договор. Большое значение уделяется вопросам обеспечения кредита. Основными видами кредитного обеспечения являются: поручительство, гарантия, залог ценными бумагами, товарами и прочим имуществом.

Синтетический учет расчетно-кредитных операций ведется на счетах 66 «Учет краткосрочных кредитов» и 67 «Учет долгосрочных кредитов».

Счета 66 и 67 кредитуются при получении кредита в корреспонденции с дебетом счетов по учету денежных средств - 51 «Расчетный счет », 52 «Валютный счет », 55 «Специальные счета в банках», 60 «Расчеты с поставщиками». По дебету 66 и 67 счетов отражается полное или частичное погашение долга в корреспонденции с кредитом 51, 52 счетов. Начисленные банком проценты отражаются по кредиту счетов 66, 67.

Аналитический учет кредитов банков организуют по их видам и банкам. Синтетический учет ведется в журнале-ордере № 4.

Гражданский кодекс РФ предусматривает несколько отдельных видов займов, это целевой заём, договор государственного займа.

Если организация использует заемные средства на предоплату материально-производственных запасов, ценных бумаг, то расходы по уплате процентов (до момента оприходования ценностей) относят на увеличение дебиторской задолженности - Дт 60, 76 Кт 66, 67.

Если проценты начисляются после поступления ценностей, то они относятся к Дт 91/субсчет 2 Кт 66, 67. Если заемные средства используются на капитальные вложения, то дебетуется счет 07, 08 и кредитуется счет 66, 67.

Начисление процентов по займам отражается по Дт 91/субсчет 2 Кт 66, 67.

Если выдача займа предприятием-кредитором производится денежными средствами, то отражается следующая хозяйственная операция:

Дт 58 «Финансовые вложения» Кт 51, 52.

Дт 76 Кт 91/1 - начислены проценты.

Дт 51, 52 Кт 76 - получены проценты.

Дт 51, 52 Кт 58 - произведен возврат займа.

В хозяйственной деятельности практически любой организации может возникнуть необходимость привлечения заемных средств. В кредитных отношениях следует различать банковское и коммерческое кредитование .

Кредитный договор - соглашение, по которому банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить на нее проценты!

Кредитный договор является консенсуальным, двусторонне-обязывающим, возмездным договором. Кредитный договор признается заключенным не с момента передачи денежных средств заемщику (по договору займа), а с момента достижения сторонами соглашения по всем условиям, закрепленного в требуемой законом форме. Но сам кредит считается предоставленным в момент вручения заемщику денежных средств наличными или путем перечисления сумм на его расчетный, текущий или корреспондентский счет.

Кредит может быть предоставлен только банком или кредитной организацией, которая имеет соответствующую лицензию ЦБ РФ. В качестве заемщика может выступать любое лицо - как физическое, так и юридическое.

Предметом кредитного договора могут быть только денежные средства. Денежные средства предоставляются как в наличной форме, так и в безналичной форме, как в рублях, так и в иностранной валюте .

Кредитный договор должен быть заключен обязательно в письменной форме. В противном случае такой договор признается ничтожным и, следовательно, недействительным.

Кредитный договор является двусторонне-обязывающим, поэтому обе стороны договора имеют права и обязанности.

Предоставление кредита осуществляется следующими способами:

- разовое зачисление денежных средств на банковский счет клиента-заемщика или выдача наличных денег заемщику - физическому лицу ;

- открытие кредитной линии;

- кредитование банком банковского счета клиента при недостаточности или отсутствии на нем денежных средств;

- иными способами, не противоречащими законодательству.

Под кредитной линией понимается соглашение, на основании которого заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств.

Особенностью кредитного договора является возможность в одностороннем порядке отказаться от исполнения договора, причем отказ может наступить как со стороны кредитора, так и со стороны заемщика. Заемщик обязан возвратить кредитору полученные денежные средства в срок и в порядке, определенные договором.

Договор займа

Сущность договора займа состоит в том, что одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи , определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа является реальным договором, так как он считается заключенным с момента передачи заимодавцем заемщику денег или иных вещей. Следовательно, обещание предоставить заем еще не означает, что договор займа заключен.

Сторонами договора займа могут быть любые дееспособные субъекты гражданского права - российские граждане, иностранные граждане, лица без гражданства , юридические лица , являющиеся собственниками своего имущества .

Одностороннее изменение условий выпущенного в обращение займа не допускается.

Предметом договора займа являются деньги или другие вещи, определенные родовыми признаками (индивидуально-определенные вещи -автотранспортное средство, у которого имеется номер двигателя и номер кузова, такие вещи незаменимы; вещи, определенные родовыми признаками, характеризуются не какими-то отличительными признаками, а лишь общими родовыми признаками - гвозди, зерно, ГСМ и т. д.).

Договор займа может быть заключен как в устной, так и в письменной форме, однако договор заключается в письменной форме только в определенных случаях, предусмотренных ст. 808 ГК РФ. Часто в подтверждение займа заемщик составляет расписку или подписывает иное долговое обязательство .

По своей правовой природе договор займа является односторонне обязывающим, поэтому обязанности возлагаются только на одну сторону договора - на заемщика, соответственно и права предоставлены лишь одной стороне - заимодавцу. Право заимодавца состоит в праве требования возврата займа в срок и в порядке, предусмотренных соглашением сторон, а заемщик обязан возвратить заем согласно договоренности.

По общему правилу, договор займа является возмездным договором, поэтому, даже если договор не содержит условие о возмездности, тем не менее заемщик обязан уплатить заимодавцу проценты по договору займа. В этом случае размер процентов определяется существующей на день уплаты долга ставкой рефинансирования. Таким образом, если стороны заключают безвозмездный договор займа, то такое условие должно быть обязательно включено в договор, так как в противном случае договор будет возмездным.

При заключении договора стороны сами определяют порядок выплаты процентов по договору (ежемесячно, ежеквартально или однократно при возврате займа). Если иное не оговорено в договоре, то проценты уплачиваются ежемесячно до дня возврата суммы займа.

При заключении договора стороны определяют срок возврата займа. При этом может быть предусмотрена конкретная дата либо момент возврата определяется до востребования. Заемщик обязан возвратить заем заимодавцу в течение 30 дней с момента предъявления требования.

Заем считается возвращенным либо в момент фактической передачи предмета займа заимодавцу или в момент зачисления соответствующих денежных средств на банковский счет заимодавца. Если предметом займа была вещь, то договор считается исполненным в момент фактической передачи вещи и уплаты процентов за пользование займом.

Товарный кредит

В хозяйственной деятельности нередко возникает потребность во временном заимствовании не денежных средств, а сырья, материалов, семян и тому подобных вещей в натуре. При этом получатель указанных вещей заинтересован в стабильности таких отношений, которая не может быть обеспечена реальным договором займа. В этом случае заключается договор товарного кредита.

В соответствии с соглашением о предоставлении товарного кредита одна сторона (кредитор) обязуется предоставить другой стороне (заемщику) вещи, определяемые родовыми признаками, в размере и на условиях, предусмотренных договором, а другая сторона - вернуть их и уплатить проценты за пользование ими.

Предметом товарного кредита могут быть только вещи, но не денежные средства. Товарный кредит может быть предоставлен любыми хозяйствующими субъектами.

От договора займа его отличает в первую очередь консенсуальный характер, а также такие его характеристики, как двусторонне-обязывающий характер и обязательная возмездность.

К договору товарного кредита применяются правила, регулирующие кредитный договор.

К товарному кредиту применимы следующие нормы:

- обязательная письменная форма договора;

- обязанность возврата товарного кредита в срок и в порядке, предусмотренные договором;

- возмездность договора.

Условия, касающиеся самого предмета договора товарного кредита, регулируются правилами о договоре купли-продажи , если иное не предусмотрено договором товарного кредита.

К таким условиям относятся:

- количество товара ;

- ассортимент товаров;

- качество товара;

- комплектность товара;

- тара и упаковка товара;

- цена товара.

Коммерческий кредит

Договор коммерческого кредита - это не самостоятельное, а лишь сопутствующее обязательство к основному договору - договору купли-продажи, подряда, аренды, на оказание услуг и т. д.

Поэтому в любом договоре, исполнение которого связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться условие о коммерческом кредитовании. При этом такое условие может содержаться как непосредственно В основном договоре, так и в дополнительном соглашении.

Таким образом, оценивая правовой характер договора коммерческого кредита и соответственно форму, условия и порядок его заключения, следует руководствоваться прежде всего нормами гражданского законодательства о договоре, во исполнение которого и заключается договор о коммерческом кредите. Поэтому если основной договор, во исполнение которого заключен договор о коммерческом кредите, требует соблюдения обязательной письменной формы, то и договор о коммерческом кредите должен быть заключен обязательно в письменном виде. Если же основной договор не требует обязательной письменной формы, то такое же положение применяется и к договору о коммерческом кредите.

Видами коммерческого кредитования являются:

- полная предварительная оплата (предоплата);

- аванс (частичная оплата);

- отсрочка;

- рассрочка.

Коммерческое кредитование в виде аванса и предварительной оплаты предусмотрено договорами купли-продажи, подряда, бытового подряда, строительного подряда, на выполнение научно-исследовательских, опытно-конструкторских и технологических работ.

| Основание | Кредитный договор | Договор займа | Товарный кредит | Коммерческий кредит |

|---|---|---|---|---|

| Правовой характер договора | Реальный, односторонне-обязывающий, возмездный, безвозмездный | Консенсуальный, двусторонне-обязывающий, возмездный | Консенсуальный, двусторонне-обязывающий, возмездный | |

| Субъекты договора | Заимодавец - только банк или иная кредитная организация | Все субъекты гражданских правоотношений | Все субъекты гражданских правоотношений | Все субъекты гражданских правоотношений |

| Предмет договора | Только денежные средства, как в наличной, так и в безналичной форме | Денежные средства и вещи, определенные родовыми признаками | Только вещи, определенные родовыми признаками | Только денежные средства |

| Форма договора | Устная форма, за исключением случаев, предусмотренных ст. 808 ГК РФ | Обязательная письменная форма | Обязательная письменная форма | |

| Последствия несоблюдения обязательной формы договора | Ничтожность | Невозможность ссылки на свидетельские показания | Ничтожность | Ничтожность или невозможность ссылки на свидетельские показания |

За пользование займом заемщик уплачивает проценты. Условие о безвозмездности договора должно быть оговорено особо.

Если заем получен в натуральной форме, то заемщик должен отразить в учете задолженность по займу в момент фактического получения имущества по стоимости , предусмотренной заключенным договором. Заем, полученный вещами, считается возвращенным в момент фактической передачи предмета займа заимодавцу и уплаты процентов за пользование займом.

Обязанность разделять активы и обязательства на долгосрочные и краткосрочные определяется ПБУ 4/99 «Бухгалтерская отчетность организации».

Краткосрочной считается задолженность, срок погашения которой не превышает 12 месяцев.

Долгосрочной считается задолженность, срок погашения которой превышает 12 месяцев.

По степени своевременности погашения:

- срочные;

- просроченные.

Срочной считается задолженность, срок погашения которой не наступил или продлен (пролонгирован) в установленном порядке.

Просроченной считается задолженность с истекшим сроком погашения.

Организовать раздельный учет срочной и просроченной задолженности можно, например, на отдельных субсчетах, открываемых к счету 66 (67).

Задолженность по предоставленному заемщику займу или кредиту, полученному в иностранной валюте , учитывается в рублевой оценке по курсу ЦБ РФ, действовавшему на дату фактического совершения операций (предоставления кредита, займа), а при отсутствии курса ЦБ РФ - по курсу, определенному по соглашению сторон.

Возврат заемщиком кредита, займа отражается как уменьшение кредиторской задолженности и оформляется срочным обязательством.

Учет краткосрочных кредитов и займов ведут на счете 66 «Расчеты по краткосрочным кредитам и займам», долгосрочных - на счете 67 «Расчеты по долгосрочным кредитам и займам» - пассивные.

Начальное сальдо (по кредиту) - сумма кредитов и займов на начало отчетного периода.

Кредитовый оборот - получение кредитов или займов и начисление процентов.

Дебетовый оборот - возврат кредита или займа.

Конечное сальдо (по кредиту) - сумма кредитов и займов на конец отчетного периода.

Расходы по заемным средствам отражаются в бухгалтерском учете отдельно от основной суммы обязательства по полученному кредиту или займу. К расходам, которые связаны с выполнением обязательств по полученным кредитам и займам, относятся:

- проценты, причитающиеся к оплате кредитору (заимодавцу);

- дополнительные расходы по кредитам (займам). Дополнительными расходами являются:

- суммы, уплачиваемые за информационные и консультационные услуги;

- суммы, уплачиваемые за экспертизу кредитного договора (договора займа);

- иные расходы, непосредственно связанные с получением кредитов (займов).

Признание процентов в составе расходов происходит равномерно в том периоде, к которому они относятся, т. е. на конец каждого отчетного месяца. По дополнительным расходам у организации-заемщика предусмотрено право выбора: либо учитывать единовременно в том периоде, в котором расходы произведены, либо включать в состав прочих расходов равномерно в течение срока кредита (займа).

Расчет суммы начисленных процентов за пользование заемными средствами (I) производится по следующей формуле:

I = St / (365 x 100%) х Р х S ,

где St - годовая процентная ставка; 365 - число календарных дней в году; Р - период, за который исчисляются проценты (в днях); S - сумма займа, на которую начисляются проценты.

Если размер процентов не установлен, то он определяется исходя из ставки рефинансирования ЦБ РФ, действующей на дату уплаты всей суммы долга или ее части. Когда не указаны сроки выплаты процентов, они выплачиваются каждый месяц. Если в договоре займа прямо не сказано, что заемщик обязан уплатить проценты, то договор займа считается беспроцентным.

Начисленные проценты включаются в состав прочих расходов и относятся на финансовый результат организации:

Дт 91-2 Кт 66, 67 - начислены проценты по кредиту (займу).

Исключением является порядок начисления процентов причитающихся к оплате заимодавцу (кредитору), непосредственно связанных с приобретением и/или изготовлением инвестиционного актива. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства , которые впоследствии будут приняты к бухгалтерскому учету заемщиком и/или заказчиком (инвестором , покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов . Под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и/или изготовление. Организация должна определить в учетной политике , какой период времени считать длительным (месяц, квартал, год и т. п.), и величину расходов, которая считается существенной.

Начисленные проценты по кредитам, полученным под инвестиционные активы, включаются в их первоначальную стоимость и отражаются:

Дт 08 Кт 66, 67 - начислены проценты за пользование заемными средствами (до момента принятия инвестиционных активов к учету).

Проценты прекращают включаться в стоимость инвестиционного актива при приостановке его приобретения, сооружения и/или изготовления на срок более 3 месяцев.

Если на сооружение (приобретение) инвестиционного актива израсходованы средства на общие цели, не связанные с изготовлением (сооружением) актива, то проценты по займам (кредитам), причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость актива пропорционально доле указанных средств в общей сумме займов (кредитов) на общие цели.

После принятия к учету инвестиционного актива начисляемые проценты за полученные займы (кредиты) включаются в состав прочих расходов - Дт 91-2 Кт 66, 67.

Дополнительные затраты , связанные с получением кредитов (займов), включаются равномерно в состав прочих расходов в течение срока кредитного договора (займа).

При выплате процентов по заемным средствам в бухгалтерском учете делается запись:

Дт 66, 67 Кт 51 - выплачены проценты за пользование кредитом (займом).

Порядок учета выданных заемных обязательств

Организация может осуществлять привлечение заемных средств путем выпуска и продажи облигаций, выдачи векселей.

| Содержание операций | Дебет | Кредит |

|---|---|---|

| Размещение облигаций по цене выше их номинальной стоимости: | ||

| 51 | 66,67 | |

| - отражена сумма превышения цены размещения краткосрочных (долгосрочных) облигаций над их номинальной стоимостью | 51 | 98 |

| - отнесена в состав прочих доходов разница между ценой размещения краткосрочных (долгосрочных) облигаций и их номинальной стоимостью (списание указанной разницы производится равномерно в течение всего срока обращения облигаций) | 98 | 91 |

| Размещение облигаций по цене ниже их номинальной стоимости: | ||

| - отражена номинальная стоимость размещаемых краткосрочных (долгосрочных) облигаций | 51 | |

| - доначислена разница между ценой размещения краткосрочных (долгосрочных) облигаций и их номинальной стоимостью (доначисление указанной разницы до номинальной стоимости облигаций производится равномерно в течение всего срока обращения облигаций) | 91 | 66, 67 субсчет «Облигационные займы» |

| Погашение облигаций | ||

| - погашена номинальная стоимость краткосрочных (долгосрочных) облигаций | 66, 67 субсчет «Облигационные займы» | 51 |

| Получение краткосрочного займа путем векселя и погашение данной задолженности: | ||

| - отражена кредиторская задолженность по полученному краткосрочному займу в сумме фактически поступивших денежных средств | 51 | 66 |

| - пвыдан вексель в обеспечение займа | 66 | |

| - отражена оплата векселя, выданного в обеспечение ранее полученного займа | 66 субсчет «Вексельные займы» | 51 |

| Отражены проценты и дисконт по выданным векселям и размещенным облигациям | 91-2 | 66, 67 |

Информация о размещенных заемных обязательствах учитывается на счетах 66 или 67 обособленно. Для этих целей открываются отдельные субсчета «Облигационные займы» и «Вексельные займы».

В бухгалтерском учете операции по учету заемных средств, привлеченных путем выпуска и размещения облигаций, отражаются следующими записями.

Проценты или дисконт по причитающимся к оплате облигациям (векселям) учитываются организацией-заемщиком в следующем порядке:

1.По облигациям:

- по размещенным облигациям - организация-эмитент отражает номинальную стоимость выпущенных и проданных облигаций как кредиторскую задолженность;

- при начислении дохода по облигациям в форме процентов организация-эмитент указывает кредиторскую задолженность по проданным облигациями учетом причитающегося к оплате на конец отчетного периода процента по ним;

- начисление причитающегося дохода по размещенным облигациям отражается организацией-эмитентом в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления.

2. По векселям:

- по выданным векселям - векселедатель отражает вексельную сумму как кредиторскую задолженность;

- в случае начисления процентов на вексельную сумму по выданным векселям задолженность по такому векселю показывается у векселедателя с учетом причитающихся к оплате на конец отчетного периода процентов по условиям выдачи векселя;

- при выдаче векселя для получения займа денежными средствами сумма причитающихся векселедержателю к оплате процентов или дисконта включается векселедателем в состав прочих расходов.

Предусмотрены два способа включения процентов или дисконта в состав прочих расходов. При первом способе проценты или дисконт могут быть сразу же после их начисления включены в состав расходов. При втором способе в целях равномерного (ежемесячного) включения сумм причитающихся процентов или дисконта в качестве дохода по проданным облигациям (выданным векселям) организация-эмитент (векселедатель) может предварительно учитывать их как расходы будущих периодов.

Причитающиеся по выданным векселям и размещенным облигациям проценты и дисконт отражаются: Дт 91-2 Кт 66,67.

Регистр синтетического учета - журнал-ордер № 4.

Аналитический учет - по видам кредитов (займов), банкам (заемщикам).

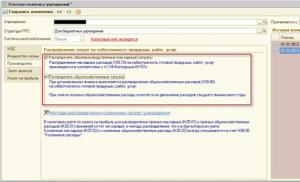

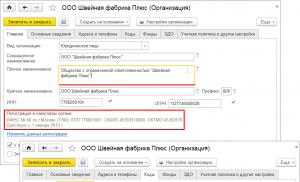

При использовании организацией автоматизированной формы учета с применением программного продукта «1С: Предприятие » регистрами синтетического учета являются обороты счетов 66,67 (Главная книга), анализ счетов 66,67, оборотно-сальдовая ведомость и др. Регистрами аналитического учета выступают оборотно-сальдовые ведомости по счетам 66, 67, анализ счетов 66, 67 по субконто, обороты между субконто, карточка счетов 66, 67, карточка счетов 66, 67 по субконто и др.

Введение

Изменение системы общественных отношений, пользователей информации, гражданско-правовой среды, а также углубление процессов глобализации, интеграция России в мировое экономическое сообщество, активизация инвестиционной и финансовой политики, создание единого информационного пространства, переход к международным стандартам финансовой отчетности (МСФО) обусловливают необходимость создания современного системного представления бухгалтерской отчетности, базирующегося на взаимосвязи систем ее формирования, анализа и аудита и международных принципах. Это привело к тому, что нормативно-правовое законодательство в области бухгалтерского учета практически непрерывно изменяется.

В ситуации непрерывного изменения правовых основ бухгалтерского учета особенно важно правильно ориентироваться в законах и иных правовых документах, чтобы действием или бездействием по незнанию законодательства не нанести ущерб предприятию. Как показывает мировая практика, заемные средства необходимая статья финансирования деятельности предприятий. Поэтому необходимо владеть своевременной и достоверной информацией обо всех изменениях в этом разделе.

С точки зрения обеспечения финансовой устойчивости наличие в организации заемных средств весьма важно. Информация о займах и кредитах, полученных организацией, активно используется для финансового анализа деятельности фирмы, оценки ее перспектив, платежеспособности, ликвидности и т.п. В связи с этим, перед бухгалтерией организаций-заемщиков возникают проблемы порядка учета и правильности оформления полученных кредитов и займов.

1. Понятие и различие кредитов и займов

Кредит в широком смысле - это система экономических отношений, возникающих при передаче имущества в денежной или натуральной форме от одних организаций или лиц другим на условиях последующего возврата денежных средств или оплаты стоимости переданного имущества и, как правило, с уплатой процентов за временное пользование переданным имуществом.

Различают банковский кредит и коммерческий кредит (займы).

В соответствии со ст. 807 ГК РФ под договором займа понимается передача одной стороной (заимодателем) в собственность другой стороне (заемщику) денежных средств или других вещей, определенных родовыми признаками. По данному договору заемщик должен возвратить заимодателю такую же сумму денег (сумму займа) или равное количество других полученных им вещей в срок, определенный договором.

В качестве видов займов в действующей практике предприятий чаще всего используются договоры товарного кредита и договоры коммерческого кредита.

Предметом договора товарного кредита является только товар, а сторонами договора выступают любые хозяйствующие субъекты. Договор является возмездным с уплатой процентов в качестве платы за кредит. Размер и сроки уплаты процентов определяются по соглашению сторон.

Договор коммерческого кредита не является самостоятельной сделкой заемного типа. Как обязательство он сопутствует договору купли-продажи, подряда, аренды и т.д. Предоставление кредита может предусматриваться:

¾в виде аванса, предварительной оплаты, когда кредитуется продавец, а покупатель предоставляет коммерческий кредит;

¾в виде рассрочки или отсрочки оплаты товаров (работ, услуг), когда кредитуется покупатель, а продавец предоставляет коммерческий кредит (п. 1 ст. 823 ГК РФ).

В случаях, предусмотренных законодательством РФ, организация может привлекать заемные средства путем выдачи векселей, выпуска и продажи облигаций.

Таким образом, предметом договора займа могут быть как денежные средства, так и иное имущество заимодавца. Договор займа может быть заключен между любыми хозяйствующими субъектами в письменной форме (п. 1 ст. 808 ГК РФ).

Действующий Гражданский кодекс рассматривает кредит как одну из разновидностей займа с присущими ему особенностями.

По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, которые предусмотрены договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее (п. 1 ст. 819 ГК РФ).

Из определения кредитного договора следует, что заимодавцем (кредитором) по нему могут выступать только:

¾банк, то есть кредитная организация, которая имеет исключительное право осуществлять в совокупности такие банковские операции, как привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц;

¾иная кредитная организация (небанковская кредитная организация), то есть кредитная организация, имеющая право осуществлять отдельные банковские операции (ст. 1 Федерального закона от 02.12.1990 №395-1 «О банках и банковской деятельности»).

Предметом кредитного договора выступают только денежные средства (наличные или безналичные), в то время как по договору займа заемщику могут быть переданы как деньги, так и другие вещи.

Сумма обязательств по полученным займам (кредитам) включает:

основную сумму обязательств по займу (кредиту), которая погашается организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора;

расходы, связанные с выполнением обязательств по полученным кредитам (займам), к которым относятся:

проценты к уплате заимодавцу;

дополнительные расходы по займам, а именно:

а) суммы, уплачиваемые за информационные и консультационные услуги;

б) суммы, уплачиваемые за экспертизу договора займа;

в) иные расходы.

В зависимости от целевого назначения и сроков предоставления различают кратко- и долгосрочные кредиты. Краткосрочный кредит выдается на нужды текущей деятельности организаций (необходимые для выполнения плана) и предоставляется, как правило, на срок до 1 года. Долгосрочный кредит используется на цели производственного и социального развития организации (для строительства и приобретения основных фондов, расширения и совершенствования производства и др.) и выдается на срок свыше 1 года.

2. Бухгалтерский учет кредитов и займов

Минфин России Приказом от 06.10.2008 №107н утвердил новое Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), которое предприятия применяют, начиная с отчетности за 2009 г.

ПБУ 15/2008 устанавливает особенности формирования в бухгалтерском учете информации о расходах, которые связаны с выполнением обязательств:

¾по полученным займам, включая привлечение заемных средств путем выдачи векселей, выпуска и продажи облигаций;

¾по полученным кредитам, в том числе товарным и коммерческим.

В соответствии с п. 2 ПБУ 15/2008 основная сумма обязательства по полученному займу (кредиту) (т.е. сумма займа (кредита) без учета начисленных по нему процентов, которое подлежит возврату заимодавцу отражается в бухгалтерском учете организации-заемщика как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре.

Изменения по поводу перечня информации, который должен раскрываться в новом ПБУ. ПБУ 15/2008 не регулирует вопросы, которые касаются учета кредитов и займов, поэтому из него исключены положения о делении задолженности по заемным средствам на долгосрочную и краткосрочную, о переводе одного вида задолженности в другую, а также об аналитическом учете задолженности по полученным займам и кредитам. Однако это вовсе не означает, что указанные положения перестали действовать.

В бухгалтерском балансе все активы и обязательства представляются с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные (п. 19 ПБУ 4/99 «Бухгалтерская отчетность организации). Следовательно, задолженность по кредитам и займам нужно по-прежнему делить на долгосрочную и краткосрочную. Поэтому в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций №94н для реализации этого требования бухгалтерский учет кредиторской задолженности по займам и кредитам организуется на двух отдельных балансовых счетах:

счет 66 «Расчеты по краткосрочным кредитам и займам». Счет предназначен для обобщения информации о состоянии краткосрочных кредитов и займов, полученных организацией;

счет 67 «Расчеты по долгосрочным кредитам и займам». Счет предназначен для обобщения информации о состоянии долгосрочных (на срок более 12 месяцев) кредитов и займов, полученных организацией.

Оба счета являются пассивными, так как отражают заемные источники формирования активов организации. Суммы полученных кредитов и займов учитываются по кредиту данных счетов в корреспонденции с дебетом счетов учета денежных средств либо полученного взаймы имущества, а погашение кредитов и займов отражается обратной проводкой.

Аналитический учет и краткосрочных, и долгосрочных кредитов и займов ведется по видам кредитов и займов, кредитным организациям и другим заимодавцам, предоставившим их. Это установлено Инструкцией к счетам 66 и 67 Плана счетов.

Для правильного отражения операций по поступлению заемных средств в бухгалтерском учете необходимо определить, в какой момент и в какой сумме выполняются бухгалтерские записи.

В таблице 1 приведены типичные проводки по учету кредитов и займов.

Таблица 1 - Типичные проводки по учету кредитов и займов

Содержание хозяйственной операцииДебетКредитОтражено поступление кредита или займа в сумме полученных денежных средств50, 51, 5266 (67)Отражено поступление займа по стоимости переданного имущества08, 10, 41…66 (67)Основная сумма долга по кредиту или займу погашена денежными средствами66 (67)50, 51, 52Передано имущество в погашение основного долга по договору займа66 (67)91-1Списана стоимость имущества, переданного в оплату основного долга по договору займа91-201, 04, 10, 41…

Важным нововведением в ПБУ 15/2008 является порядок учета расходов по займам. Они признаются в том отчетном периоде, к которому относятся.

Поскольку ПБУ 15/2008 не регулирует порядок учета кредитов и займов, то в нем отсутствуют положения относительно перевода долгосрочной задолженности по кредитам и займам в краткосрочную. После отмены ПБУ 15/01 у организаций не будет оснований для перевода долгосрочной задолженности по кредитам и займам в краткосрочную.

Согласно требованиям ПБУ 15/2008 расходы в виде процентов по займам (кредитам) следует отражать в бухгалтерском учете обособленно от основной суммы обязательства, для чего к балансовому счету 66 (или 67) необходимо открыть соответствующие субсчета, например 66-1 (67-1) «Расчеты по основной сумме долга», 66-2 (67-2) «Расчеты по процентам».

Аналогичное требование коснется векселей и облигаций: сумма задолженности по ценным бумагам и причитающиеся в отчетном периоде проценты или дисконт по ним следует учитывать раздельно (п. п. 15 и 16 ПБУ 15/2008).

Согласно требованиям п. 3 ПБУ 15/2008 расходы организации по займам (кредитам) разделены теперь на два вида:

¾проценты, причитающиеся к оплате заимодавцу (кредитору);

¾дополнительные расходы по займам.

Пунктом 3 ПБУ 15/2008 также устанавливается перечень дополнительных расходов, которыми являются:

¾суммы, уплачиваемые за информационные и консультационные услуги, например кредитному брокеру;

¾суммы, уплачиваемые за экспертизу (юридическую, экономическую или иную) договора займа (кредита);

¾иные расходы, непосредственно связанные с получением займов (кредитов), например расходы, связанные с независимой оценкой имущества, передаваемого в залог как обеспечение кредита.

Дополнительные расходы организация может включать в состав прочих расходов равномерно в течение срока действия договора займа или кредитного договора (п. 8 ПБУ 15/2008). Указанные расходы организации следует предварительно отразить на счете 97 «Расходы будущих периодов».

Расходы по займам признаются прочими расходами, за исключением той их части, которая должна быть включена в стоимость инвестиционного актива. Новым положением был расширен состав инвестиционных активов. Прежде всего, к инвестиционным активам теперь помимо амортизируемых объектов основных средств относятся и объекты основных средств, которые не подлежат амортизации в соответствии с п. 17 ПБУ 6/01 «Учет основных средств». Это земельные участки, объекты природопользования, объекты, отнесенные к музейным предметам и музейным коллекциям, и другие объекты, потребительские свойства которых с течением времени не изменяются.

Расчет суммы процентов, подлежащей включению в первоначальную стоимость инвестиционного актива, оформляется бухгалтерской справкой. На основании этого документа бухгалтер делает исправительные записи в бухгалтерском учете организации.

Новацией ПБУ 15/2008 является следующее положение: проценты, причитающиеся к уплате заимодавцу (кредитору), подлежат включению в стоимость инвестиционного актива или в состав прочих расходов равномерно, независимо от условий предоставления займа (кредита).

Порядок признания и отражения в учете расходов по кредитам и займам зависит от того, на какие цели получены заемные средства. Кредит можно получить для пополнения оборотных средств или для инвестиционной деятельности.

Для включения процентов по кредитам и займам в стоимость инвестиционного актива необходимо выполнение следующих условий:

организация должна осуществлять операции, связанные с капитальными вложениями и отражаемые на счете 08 «Вложения во внеоборотные активы»;

кредитный договор или договор займа должен предусматривать уплату процентов за пользование денежными средствами;

начаты работы по приобретению актива.

С введением в действие ПБУ 15/2008, в стоимость инвестиционного актива следует включать только проценты, причитающиеся к уплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Если организация начинает использовать инвестиционный актив в производстве, несмотря на незавершенность работ, проценты прекращают включаться в стоимость инвестиционного актива с 1-го числа месяца, следующего за месяцем начала использования инвестиционного актива (п. 13 ПБУ 15/2008).

Если строительство либо изготовление актива прерывается на срок более трех месяцев (п. 11 ПБУ 15/2008), то проценты по кредиту в этом периоде признаются прочими расходами организации. Со следующего месяца после возобновления работ проценты вновь можно включать в стоимость объекта.

Невозврат кредиторской задолженности влечет применение к организации штрафных санкций. Штрафы, пени, неустойки за нарушение условий договоров включаются в состав прочих расходов организации (п. 14.2 ПБУ 10/99). Инструкцией по применению Плана счетов для данного вида расходов предусмотрен счет 91, субсчет «Прочие расходы».

Следовательно, организация, являющаяся плательщиком штрафных санкций, должна отразить их по дебету счета 91, субсчет «Прочие расходы». Согласно Плану счетов расчеты по претензиям отражаются с применением счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям».

По итогам первой главы курсовой работы можно сделать следующие выводы.

Банковский кредит - это выданные банком организациям и физическим лицам денежные средства на определенный срок и определенные цели, на возвратной основе и платной основе. Займы предоставляются одними организациями другим, обычно в виде отсрочки уплаты денежных средств за проданные товары.

Отличием кредита от займа заключается в том, что кредит выдается только организациями, имеющими лицензии на проведение этой операции. В отличие от банков, коммерческие организации не могут предоставлять заем из чужих денежных средств, временно находящихся у заимодавца. Следует отметить, что предметом кредитного договора могут быть только денежные средства (наличные и безналичные), а по договору займа - денежные средства и другое имущество.

Учет кредитов и займов регламентируется Планом счетов и ПБУ 15/2008. Для учета операции по получению и погашению кредитов и займов используют пассивные счета 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Кредит или заем считается краткосрочным, если срок его погашения не превышает 12 месяцев. Если срок погашения кредита (займа) свыше 12 месяцев, то он считается долгосрочным.

кредит займ проводка задолженность

Заключение

Необходимость приведения отечественной системы бухгалтерского учета в соответствие с международными стандартами финансовой отчетности обусловили необходимость соответствующей трансформации системы бухгалтерского учета в России. Это привело к тому, что бухгалтерский учет находится в состоянии постоянного реформирования, поэтому перед бухгалтерами стоит постоянная задача приводить отчетность в соответствие с изменяющимся законодательством.

Список литературы

1.Налоговый кодекс Российской Федерации от 31 июля 1998 года. №146-ФЗ // Собрание законодательства РФ, №31, 03.08.1998, ст. 3824.

.Градостроительный кодекс Российской Федерации от 29.12.2004 №190-ФЗ (принят ГД ФС РФ 22.12.2004). // Российская газета, №290, 30.12.2004, Собрание законодательства РФ, 03.01.2005, №1 (часть 1)

.Гражданский кодекс Российской Федерации часть первая от 30 ноября 1994 г. №51-ФЗ, часть вторая от 26 января 1996 г. №14-ФЗ и часть третья от 26 ноября 2001 г. №146-ФЗ // СЗ РФ от 5 декабря 1994 г. №32 ст. 3301, от 29 января 1996 г. №5 ст. 410 и от 3 декабря 2001 г. №49

.Федеральный закон от 21.11.1996 №129-ФЗ «О бухгалтерском учете». // Собрание законодательства РФ, 25.11.1996, №48, ст. 5369, Российская газета, №228, 28.11.1996.

.Федеральный закон от 02.12.1990 №395-1 «О банках и банковской деятельности». // Собрание законодательства РФ, 05.02.1996, №6, ст. 492, Российская газета, №27, 10.02.1996.

.Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99. Утверждено приказом Минфина России от 6 июля 1999 г. №43н. // Финансовая газета, №34, 1999, Экономика и жизнь, №35, 1999.

.Приказ Минфина РФ от 06.10.2008 №107н «Об утверждении Положения по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008)» // Бюллетень нормативных актов федеральных органов исполнительной власти, №44, 03.11.2008

.Приказ Минфина РФ от 29.07.1998 №34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации» (Зарегистрировано в Минюсте РФ 27.08.1998 №1598). // Бюллетень нормативных актов федеральных органов исполнительной власти, №23, 14.09.1998

.Бабаев Ю.Л. Теория бухгалтерского учета: Учебник. - М.: ЮНИТИ, 2007.

.Бухгалтерский учет: Учебник / Под ред. П.С. Безруких. - М.: Бухгалтерский учет, 2007.

.Кондраков Н.П, Кондраков И.Н, План и корреспонденция счетов бухгалтерского учета., Методическое пособие. - М.: Проект-Н, 2008.

.Новодворский В.Д., Пономарева Л.В. Составление бухгалтерской отчетности. - М.: Бухгалтерский учет, 2007.

.Палий В.Ф., Палий В.В. Финансовый учет. В 2-х частях. - М.:ФБК-ПРЕСС, 2006.