Приказ на списание просроченной дебиторской задолженности образец. Приказ на списание дебиторской задолженности Приказ о списании задолженности

Приказ на списание дебиторской задолженности является документальным подтверждением уменьшения существующей налоговой базы по налогу на прибыль организации. Посредством его компания списывает долги своих контрагентов.

ФАЙЛЫ

2 файла

Обычно подобным образом поступают только с безнадежными долгами. Те суммы, которые еще можно каким-либо образом взыскать (например, должником был отписан залог), организация чаще всего пытается возвратить.

Случаи списания задолженности

Дебиторская задолженность списывается при:

- Ликвидации предприятия-должника и невозможности покрыть оставленным имуществом все долги, о чем свидетельствуют судебные приставы.

- Банкротстве должника. Отличается от ликвидации принудительным порядком. Юридическое лицо – должник в этом случае также перестает существовать, и претендовать не на что.

- Ситуации, когда у дебиторской задолженности прошел срок исковой давности. Он составляет 3 года. Окончательный – 10 лет. Дело в том, что срок исковой давности отсчитывается от того момента, как должник последний раз признавал свой долг перед кредитором. Это может происходить при разных обстоятельствах. Но в любом случае срок возможности взыскания долга никогда не превышает 10 лет, согласно существующему законодательству.

- Наличии специального акта о прекращении обязательств. Он должен быть вынесен муниципальным либо государственным органом.

В любом случае задолженность должна быть безнадежной, без единого шанса на дальнейшее взыскание. И этот факт необходимо будет доказать с помощью имеющейся первичной документации. Не имеет смысла списывать еще не просроченные долги.

Процедура списания задолженности

Для того чтобы провести полноценное списание дебиторской задолженности, необходимо верно оформить достаточно большое количество документации.

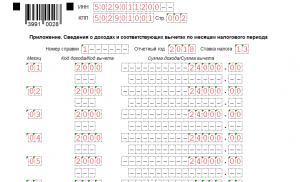

Во-первых, нужно провести инвентаризацию. Это необходимо для подтверждения факта существования долга одной организации перед другой. Результаты инвентаризации закрепляются специализированной формой ИНВ-17 либо самостоятельно разработанным для этого бланком, закрепленным в учетной политике компании.

Во-вторых, необходимо письменное обоснование о необходимости списания дебиторской задолженности. В этом письменном обосновании перечисляются:

- Наименования контрагентов-должников.

- Суммы списываемого долга (они уже должны быть подтверждены инвентаризационным актом).

- Конкретные причины, по котором списываемые дебиторские долги признаются организацией безнадежными.

- Основания для возникновения описываемых долгов.

Составные части приказа

Документ состоит из нескольких частей. Вводная часть состоит из:

- Реквизитов организации в верхней части приказа.

- Наименования документа.

- Даты приказа.

- Его номера.

Располагаться данные могут на листе как горизонтально, так и вертикально. Главное, чтобы соблюдался порядок изложения информации, были прописаны необходимые реквизиты и содержание.

Основная часть приказа обычно содержит:

- Объяснение причины списания дебиторской задолженности. В начале ставится ссылка с акта инвентаризации. Должны обязательно присутствовать его дата и номер. Также может присутствовать ссылка на бухгалтерскую справку и 196 статью Гражданского кодекса.

- Распоряжения относительно признания существующего долга безнадежным.

- Наименование контрагента, который оказался должником.

- Точную сумму дебиторской задолженности, предусмотренной для списания.

- Форму списания – в бухгалтреском, налоговом учете. На практике описывают сразу оба учета.

- Распоряжение по взаимодействию бухгалтера со списываемой суммой. При этом указывается ФИО сотрудника, а также датировка отчетности, в которой следует отразить новые цифры относительно дебиторской задолженности на счетах организации.

В приказе в качестве дополнения может быть указано списание кредиторской задолженности. Она также выявляется по результатам инвентаризации и требует схожих документальных оснований. По этим причинам их возможно соединить в один приказ.

Завершает приказ на списание дебиторской задолженности подпись руководителя и при наличии – печать.

Подтверждение

Так как дело касается налогов, необходимо перед изданием приказа убедиться в том, что подтверждающие документы в порядке.

Для того чтобы подтвердить сам факт существования дебиторской задолженности, пригодятся договор с контрагентом-должником, самые поздние акты сверки, акты приема-передачи и другая первичная документация.

Помимо факта существования долга, списывающей организации необходимо доказать, что он является безнадежным. Для этого необходимо запастись:

- Выпиской из ЮГРЛ. При банкротстве и ликвидации организации-должника в их базе не должно существовать.

- Постановлением судебных приставов, в котором значится факт невозможности дальнейшего взыскания материальных средств с должника.

- При банкротстве – справкой о решении суда по окончании конкурсного производства.

- Постановлением ликвидационной комиссии в том, что требования оплаты долга не могут быть удовлетворены ввиду физической невозможности и пр.

Только после того, как вся документация и подтверждающая «первичка» собраны, нужно формировать приказ на списание дебиторской задолженности. Он подписывается, а затем прикрепляется к бухгалтерской справке.

Таким образом, списание дебиторской задолженности будет юридически грамотно оформленным при наличии трех документов:

- Акта инвентаризации.

- Бухгалтерской справки.

- Приказа о списании долга с подписью руководителя.

Особый случай

Если по результатам инвентаризации получилось так, что в отношении одного контрагента выявлена как дебиторская, так и кредиторская задолженность, то бухгалтерии сначала необходимо будет произвести необходимые взаиморасчеты. А дебиторской задолженностью будет считаться только разница между суммами. И приказ на списание дебиторской задолженности будет оформляться на ее основе.

Зачем нужен приказ о списании дебиторской задолженности?

Списание дебиторки может быть обусловлено:

- истечением сроков для взыскания долга через суд;

- ликвидацией фирмы-должника;

- невозможностью взыскания долга Службой судебных приставов;

- прощением долга контрагенту.

В зависимости от основания для списания долга состав оправдательных документов может различаться — по «уровню сложности».

Самый простой случай — когда долг списывается в связи с истечением сроков исковой давности по нему. Здесь от фирмы, как правило, не требуется существенных доказательств законности такого списания: считается, что просрочка взыскания в общем случае невыгодна самой организации. Составляется самый простой оправдательный документ, относящийся к служебной документации локальной направленности, например акт о списании, визируемый комиссией и руководителем.

Сложнее — когда, например, долг списывается в силу того, что он признан безнадежным. Оправдательных документов здесь будет существенно больше, поскольку ФНС вправе посчитать, что фирма желает признать долг безнадежным для того, чтобы через контрагента-должника незаконно обналичить выручку. Поэтому для документирования списания долга в таком случае применяется распорядительный акт, приказ руководителя хозяйствующего субъекта со ссылками на пакет подтверждающих документов.

Приказ о списании дебиторской задолженности, если она безнадежная, может быть дополнен широким спектром оправдательных документов, например:

- копиями решений Службы судебных приставов, которые позволяют установить, что задолженность действительно безнадежная;

- выписками ЕГРЮЛ о ликвидации должника;

- прочими подобными документами.

Рассмотрим подробнее, в какой структуре может быть представлен приказ, о котором идет речь. Также ознакомимся с образцом приказа на списание просроченной дебиторской задолженности.

Как может выглядеть приказ при безнадежной просроченной задолженности?

В приказе, как правило, отражаются:

Не знаете свои права?

- Общие реквизиты:

- наименование документа;

- номер, дата и место составления документа.

- Реквизиты организации, списывающей долг.

- Формулировки, отражающие назначение приказа:

- о списании долга в отношении контрагента (с указанием его наименования и ИНН, даты возникновения долга и ссылкой на договор, по которому образовалась задолженность);

- о причинах такого списания («в связи с истечением срока исковой давности»).

- Формулировки, отражающие направленность приказа:

- с предписанием списать долг (адресуется главному бухгалтеру);

- определением круга лиц, ответственных за исполнение приказа;

- указанием даты начала действия приказа.

- Сведения о сумме долга по состоянию на определенную дату.

В качестве приложений к документу могут быть использованы копии:

- акта инвентаризации;

- справки-расчета;

- решения Службы судебных приставов;

- судебного решения, на основании которого осуществлялось исполнительное производство.

С приказом должны ознакомиться сотрудники, указанные в нем.

Образец приказа о списании безнадежной дебиторской задолженности вы можете скачать по ссылке ниже:

По операции списания дебиторки также обязательно составляется акт. Подробнее о нем прочтите .

Списание дебиторки должно сопровождаться применением оправдательных документов. Если есть вероятность, что у ФНС к процедуре такого списания могут возникнуть вопросы, как в случае с признанием долга безнадежным, то оптимальный оправдательный документ — приказ руководителя фирмы.

Образец приказа о списании дебиторской задолженности должен содержать ссылки на другие достоверные оправдательные документы, иначе у ФНС могут возникнуть претензии к процедуре такого списания. Рассмотрим, как может выглядеть данный документ и в каких случаях он применяется.

Зачем нужен приказ о списании дебиторской задолженности?

Как может выглядеть приказ при безнадежной просроченной задолженности?

Зачем нужен приказ о списании дебиторской задолженности?

Списание дебиторки может быть обусловлено:

- истечением сроков для взыскания долга через суд;

- ликвидацией фирмы-должника;

- невозможностью взыскания долга Службой судебных приставов;

- прощением долга контрагенту.

В зависимости от основания для списания долга состав оправдательных документов может различаться — по «уровню сложности».

Самый простой случай — когда долг списывается в связи с истечением сроков исковой давности по нему. Здесь от фирмы, как правило, не требуется существенных доказательств законности такого списания: считается, что просрочка взыскания в общем случае невыгодна самой организации. Составляется самый простой оправдательный документ, относящийся к служебной документации локальной направленности, например акт о списании, визируемый комиссией и руководителем.

Сложнее — когда, например, долг списывается в силу того, что он признан безнадежным. Оправдательных документов здесь будет существенно больше, поскольку ФНС вправе посчитать, что фирма желает признать долг безнадежным для того, чтобы через контрагента-должника незаконно обналичить выручку. Поэтому для документирования списания долга в таком случае применяется распорядительный акт, приказ руководителя хозяйствующего субъекта со ссылками на пакет подтверждающих документов.

Приказ о списании дебиторской задолженности, если она безнадежная, может быть дополнен широким спектром оправдательных документов, например:

- копиями решений Службы судебных приставов, которые позволяют установить, что задолженность действительно безнадежная;

- выписками ЕГРЮЛ о ликвидации должника;

- прочими подобными документами.

Рассмотрим подробнее, в какой структуре может быть представлен приказ, о котором идет речь. Также ознакомимся с образцом приказа на списание просроченной дебиторской задолженности.

Как может выглядеть приказ при безнадежной просроченной задолженности?

В приказе, как правило, отражаются:

- наименование документа;

- номер, дата и место составления документа.

- о списании долга в отношении контрагента (с указанием его наименования и ИНН, даты возникновения долга и ссылкой на договор, по которому образовалась задолженность);

- о причинах такого списания («в связи с истечением срока исковой давности»).

- с предписанием списать долг (адресуется главному бухгалтеру);

- определением круга лиц, ответственных за исполнение приказа;

- указанием даты начала действия приказа.

В качестве приложений к документу могут быть использованы копии:

- акта инвентаризации;

- справки-расчета;

- решения Службы судебных приставов;

- судебного решения, на основании которого осуществлялось исполнительное производство.

С приказом должны ознакомиться сотрудники, указанные в нем.

Образец приказа о списании безнадежной дебиторской задолженности вы можете скачать по ссылке ниже:

Скачать образец

По операции списания дебиторки также обязательно составляется акт. Подробнее о нем прочтите здесь.

Списание дебиторки должно сопровождаться применением оправдательных документов. Если есть вероятность, что у ФНС к процедуре такого списания могут возникнуть вопросы, как в случае с признанием долга безнадежным, то оптимальный оправдательный документ — приказ руководителя фирмы.

Как только у предприятия появится возможность осуществить или кредиторской, это необходимо сделать для приведения данных в соответствие. Однако, данное мероприятие может повлечь за собой высокие налоговые риски, поэтому все документы, в том числе и приказ о списании задолженности, нужно правильно оформить, чтобы не было проблем в дальнейшем учете.

Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т. д. Самым распространенным основанием для списания является истечение сроков давности долга.

Законодательством устанавливается, что если с момента предъявления требования кредитора о погашении задолженности прошло определенное количество лет (три года), то такой долг может быть списан.

При этом очень важно иметь в виду, что момент начала такого периода исчисляется со следующего дня, когда лицо, имеющее на это право, потребовало вернуть долг.

В заключенном договоре может устанавливаться также период, в течение которого должник обязан выполнить предусмотренные для него обязательства (выплатить долг). Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня.

Также не стоит забывать про прерывание срока исковой давности. Если в течение исчисления данного периода должник проведет частичное погашение долга, подпишет акт сверки, осуществит погашение процентов по основному долгу, то срок исковой давности будет прерван.

Он начнет исчисляться со следующего дня, после выше перечисленных событий. В этом случае списать задолженность можно будет только после того, как пройдет три года с новой даты. При этом прерывать срок исковой давности можно много раз, тем самым увеличивая период, когда задолженность будет учитываться на балансе предприятия.

бухпроффи

Важно! Однако, не стоит забывать про существование предельного срока исковой давности. ГК РФ определяет его равным 10 годам. Исчисление его надо осуществлять с момента возникновения задолженности.

Образец приказа о списании дебиторской задолженности с истекшим сроком давности

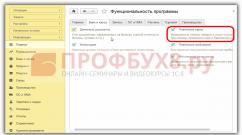

Приказ о списании дебиторской задолженности с истекшим сроком давности не имеет специального бланка, который необходимо было бы использовать в обязательном порядке. Поэтому чаще всего компании применяют фирменный бланк, либо разрабатывают собственную форму приказа.

При составлении распоряжения в верхней его части записывается полное название организации.

После этого на следующей строке указывается название документа «Приказ», а затем необходимо поставить его номер. Под этим номером приказ необходимо будет занести в журнал регистрации распоряжений по организации.

Под названием документа обычно указывается краткое содержание документа - к примеру, «О списании дебиторской задолженности».

На следующей строке необходимо указать место составления распоряжения и текущую дату.

- Ст. 196 ГК РФ;

- Акт проведенной инвентаризации и указать данные о его составлении;

- Бухгалтерская справка, также с выходными данными.

Затем записывается слово «Приказываю», после чего необходимо перечислить выдаваемые распоряжения:

- Выполнить списание дебиторской задолженности организации, с проставлением ее названия и суммы долга. В качестве причины списания здесь нужно указать, что истек срок исковой давности;

- Дать указание главному бухгалтеру или иному ответственному лицу произвести отражение данной операции по бухучету и налоговому учету;

- Назначить лицо, которое будет контролировать выполнение приказа.

Оформленный приказ подписывает руководитель фирмы. Ниже свои подписи должны проставить лица, которые назначены как ответственные за какие-либо действия согласно текста приказа.

Образец приказа о списании кредиторской задолженности с истекшим сроком давности

Приказ на не имеет специальной установленной формы. Компании могут применять для этого свой бланк с указанием обязательных реквизитов.

В верхней части документа нужно указать наименование компании.

Ниже записывается его название – «Приказ», после чего проставляется порядковый номер. Под ним распоряжение нужно зарегистрировать в книге учета приказов по предприятию. Следующей строкой можно записать краткое содержание приказа - например, «О списании кредиторской задолженности».

К ним относятся:

- Ст. 196 ГК РФ;

- Акт инвентаризации расчетов с указанием его реквизитов;

- Бухгалтерская справка с указанием ее реквизитов.

После этого записывается слово «Приказываю», после чего формулируются распоряжения:

- Произвести списание задолженности с указанием наименования компании и ее суммы. Также необходимо отметить, что списание производится по причине истечения срока исковой давности;

- Указание главному бухгалтеру отразить данную операцию по бухучету и налоговому учету;

- Указать ответственное лицо, которое будет вести контроль за выполнением этого распоряжения.

Приказ подписывает руководитель. После этого должны проставить свои подписи все прочие лица, которые упомянуты в нем.

Дебиторскую задолженность контрагента-банкрота перед вашей компанией можно признать безнадежной и списать на расходы. Однако будьте предельно внимательны, чтобы без проблем избавиться от этого балласта. Сложности есть во всех трех ключевых моментах учета таких расходов: в условиях признания долга нереальным к взысканию, периоде его списания на затраты и составе документов, подтверждающих обоснованность расхода.

ГЛАВНЫЕ КРИТЕРИИ ДЛЯ ПРИЗНАНИЯ ДОЛГА БЕЗНАДЕЖНЫМ

Если процедура банкротства привела к ликвидации организации, являющейся вашим должником, то, конечно же, возникает основание для того, чтобы признать задолженность безнадежной (п. 2 ст. 266 НК РФ). Тогда при расчете налога на прибыль сумму нереальных к взысканию долгов вы приравняете к внереализационным расходам, которые уменьшают налоговую базу (подп. 2 п. 2 ст. 265 НК РФ).

Однако будьте бдительны. Процедура банкротства сама по себе еще не является основанием для того, чтобы долг такой компании был признан безнадежным. По мнению Минфина России, решающими в данной ситуации являются положительные ответы на два вопроса. Первый: признан ли должник банкротом? Второй: исключена ли компания-банкрот из Единого госреестра юридических лиц?

«<...> Поскольку в отношении организации-должника открыта процедура конкурсного производства, то в этом случае списание задолженности, включенной в реестр требований кредиторов, производится после признания судом организации банкротом и исключения ее из списков ЕГРЮЛ» (письмо Минфина России от 11.04.08 № 03-03-06/1/276).

Если эти условия соблюдены, то компания-кредитор может включить в расходы сумму безнадежных долгов в полном размере. В том числе и налог на добавленную стоимость. Против такого подхода не возражают и специалисты финансового ведомства.

«<...> Налогоплательщик вправе списать на затраты сумму безнадежной дебиторской задолженности полностью, включая налог на добавленную стоимость» (письмо Минфина России от 21.10.08 № 03-03-06/1/596).

А как быть, если задолженность погашается частично, - в каком периоде она подлежит признанию? По мнению Минфина России, здесь нет никаких исключений, так что разница между общей суммой долга и ее погашенной частью списывается в общем порядке.

«<...> Разница между суммой денежных средств, полученной организацией в связи с ликвидацией кредитной организации, и суммой денежных средств, находившейся на расчетном счете в такой кредитной организации, по нашему мнению, признается безнадежным долгом, учитываемым в расходах для целей налогообложения прибыли организаций.<...> вышеуказанный безнадежный долг может быть учтен в расходах для целей налогообложения прибыли организаций после внесения записи в Единый государственный реестр юридических лиц о завершении ликвидации кредитной организации и прекращении ее существования <...>» (письмо Минфина России от 04.09.08 № 03-03- 06/1/505).

ОСОБОЕ УСЛОВИЕ: РЕЕСТР ТРЕБОВАНИЙ КРЕДИТОРОВ

При процедуре банкротства соблюдается специфический порядок учета и удовлетворения требований кредиторов. Долги должны быть включены в реестр требований кредиторов в процессе конкурсного производства (ст. 16 Федерального закона от 26.10.02 № 127-ФЗ «О несостоятельности (банкротстве)»). Поэтому на практике налоговики часто возражают против списания безнадежных долгов, если они не включены в реестр. Однако Налоговый кодекс не содержит такого условия для признания долга безнадежным.

Иногда имеет смысл спорить с налоговиками и доказывать свое право на списание задолженности в судебном порядке вместо того, чтобы выполнить их требование. Речь идет о случаях, когда по задолженности компании-банкрота срок исковой давности истекает до завершения процедуры конкурсного производства (учитывая сроки рассмотрения дел о банкротстве, вполне возможно, что срок давности истечет раньше).

Дело в том, что истечение срока давности является самостоятельным основанием признания долга нереальным к взысканию (п. 2 ст. 266 НК РФ). Кроме того, для отнесения задолженности к расходам как безнадежной достаточно наступления любого из обстоятельств, перечисленных пунктом 2 статьи 266 НК РФ. Это подтверждает и Минфин России.

«<...> В случае наличия нескольких оснований для признания задолженности безнадежной (истечение срока исковой давности и ликвидация организации-должника) задолженность признается безнадежной в том налоговом (отчетном) периоде, в котором имело место первое по времени возникновения основание для признания задолженности безнадежной» (письмо Минфина России от 28.03.08 № 03- 03-06/4/18).

Но такое правило действует, только если речь идет о банкротящейся компании, в отношении которой ведется конкурсное производство, при этом требование о погашении задолженности не включено в реестр.

Дело в том, что расчеты с кредиторами, требования которых включены в реестр, ведутся исключительно в рамках конкурсного производства.

Это позволяет специалистам Минфина России сделать вывод о том, что на требования, включенные в реестр кредиторов организации-банкрота, не распространяется срок исковой давности. Следовательно, и списывать долги до завершения конкурсного производства по этому основанию нельзя (письма Минфина России от 11.04.08 № 03-03-06/1/276, от 21.04.06 № 03-03-04/1/380).

Что касается судебной практики по этому вопросу, то она противоречива. В ряде случаев суды поддержали компании и предоставили им право списывать долги по требованиям, которые были включены в реестр организации-банкрота, но по ним истек срок исковой давности до завершения конкурсного производства.

Но есть и примеры обратных решений, где суды встали на сторону налоговиков.

Таким образом, в отношениях с компаниями-банкротами следует заранее просчитать, имеет ли смысл включить требование в реестр. Нужно спрогнозировать, какое событие может наступить быстрее: долг будет погашен в ходе конкурсного производства или долг будет признан безнадежным в связи с тем, что по нему истекает срок исковой давности.

ВЫБИРАЕМ ПЕРИОД ДЛЯ СПИСАНИЯ

В каком отчетном (налоговом) периоде после ликвидации компании-банкрота нужно учесть в составе внереализационных расходов сумму непогашенного долга? Налоговый кодекс не устанавливает срок, в течение которого организация обязана списать безнадежную дебиторскую задолженность. Можно предположить два варианта:

- когда банкрот исключен из Единого реестра юридических лиц;

- когда оформлены соответствующие документы (акт инвентаризации, приказ руководителя и т. д.).

Налоговики на этот счет имеют собственное мнение.

«<...> Для целей налогообложения прибыли указанная задолженность учитывается в периоде, когда закончена ликвидация организации-должника и получена выписка из ЕГРЮЛ <...>» (письмо УФНС России по г. Москве от 08.04.08 № 20-12/034110).

Арбитражная практика изобилует тяжбами, в которых организации отстаивают свое право отнести безнадежную дебиторскую задолженность к внереализационным расходам по налогу на прибыль в более позднем налоговом периоде. К счастью, в большинстве таких споров побеждают компании. По мнению судей, после ликвидации должника его задолженность подлежит списанию на основании приказа руководителя организации-кредитора в том периоде, в котором она включена в акт инвентаризации. Интересно, что такой вывод судьи аргументируют нормами бухгалтерского учета.

«<...> порядок списания дебиторской задолженности установлен п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Министерства финансов РФ № 34н от 29.07.1998, предусматривающим, что дебиторская задолженность, по которой срок исковой давности истек, а также другие нереальные для взыскания долги списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации.

<...> при отсутствии результатов инвентаризации, письменного обоснования и приказа (распоряжения) руководителя о списании дебиторской задолженности у налогоплательщика отсутствуют правовые основания для ее включения в состав внереализационных расходов.

При этом срок, в течение которого налогоплательщик обязан списать дебиторскую задолженность, в налоговом законодательстве не предусмотрен.

Таким образом, основания, обязывающие организацию списывать такую задолженность исключительно в периоде, когда обязательство прекращено вследствие невозможности его исполнения (в том числе ликвидации должника), нормативными актами не установлены <...>» (постановление ФАС Центрального округа от 25.08.08 № А68- АП-47/12-06-2810/06-114/12).

КАКИМИ ДОКУМЕНТАМИ ПОДТВЕРДИТЬ РАСХОД

Прежде чем списать на расходы суммы безнадежной задолженности, компании придется запастись целым пакетом подтверждающих документов, чтобы у проверяющих впоследствии не возникло претензий. Дело в том, что инспекторы в этом вопросе категоричны.

«<...> Cумма и дата образования безнадежного долга подтверждаются:

- договором, в котором указаны даты сроков платежей;

- товарной накладной;

- актом приема-передачи товаров;

- актом выверки задолженности с организацией-дебитором;

- актом инвентаризации дебиторской задолженности на конец отчетного (налогового) периода, свидетельствующим, что на момент списания указанная задолженность не погашена;

- приказом руководителя о списании дебиторской задолженности в качестве безнадежных долгов <...>» (письмо УФНС России по г. Москве от 08.04.08 № 20- 12/034110).

Однако у компании всегда остается возможность отстоять в суде факт наличия безнадежной задолженности и правомерность ее списания и без наличия всех перечисленных документов. Так, например, в постановлении ФАС Дальневосточного округа от 18.05.07 № Ф03-А16/07-2/ 987 суд указал, что ни Налоговый кодекс, ни Положение по ведению бухгалтерского учета и отчетности* не предусматривают, что результаты инвентаризации расчетов должны быть оформлены актами сверки задолженности. Поэтому для признания в налоговом учете безнадежного долга компания не обязана иметь в наличии такой документ.

ЕСЛИ БАНКРОТОМ ОКАЗАЛСЯ ВАШ БАНК

Минфин России подчеркивает, что только после завершения процедуры ликвидации банка, признанного судом банкротом, компания сможет признать безнадежным долгом суммы денежных средств на расчетном счете в этом банке (письмо от 17.01.06 № 03-03-04/1/26).

А налоговики считают, что кредитор должен предъявить ликвидированному банку исковые требования в судебном порядке. Иначе сумма дебиторской задолженности не признается безнадежным долгом для целей налогообложения прибыли. Дескать, отсутствие иска означает, что компания не приняла достаточных мер по взысканию долга с банка и у нее нет достаточного документального подтверждения долга (письмо УФНС России по г. Москве от 27.12.07 № 20-12/124748).

Следует отметить, что касательно банковских долгов суды часто занимают более жесткую позицию по отношению к компаниям-кредиторам. Так, ФАС Уральского округа в постановлении от 23.08.05 № Ф09-3582/05-С7 указал, что факт необращения к банкам-должникам за взысканием дебиторской задолженности во время проведения процедуры их банкротства свидетельствует об отсутствии у заявителя намерений истребовать долг. В связи с этим судьи признали действия налогоплательщика по отнесению суммы спорной дебиторской задолженности на расходы неправомерными. Аналогичные выводы содержат постановления ФАС Центрального от 16.03.06 № А08-4755/ 05-9, Волго-Вятского от 25.01.05 № А43-6401/2004-16-415 округов.