Освобождение от уплаты и льготы ветеранам боевых действий по транспортному налогу – где предусмотрены и как их получить. Перечень налоговых льгот для ветеранов боевых действий Автомобильный налог для ветеранов боевых действий

Российское законодательство выделяет несколько различных льготных категорий населения. Граждане, входящие в данную группу, могут претендовать на различные преференции, компенсационные выплаты, субсидии и т.д. В их число входят лица, принимавшие участие в боевых действиях и обладающие статусом ветерана воинской службы. Среди всех предоставляемых таким гражданам преференций имеются привилегии по налогу на автомобили.

Кому полагается льгота

Льгота на транспортный налог полагается ветеранам боевых действий в зависимости от территории и региона, где проживает гражданин. Ему может предоставляться описываемая привилегия посредством частичного или полного освобождения от необходимости выплаты налогового сбора на транспорт.

Согласно положениям закона «О ветеранах» правом на удостоверение ветерана боевых действий и, следовательно, на получение налоговой льготы по транспорту, обладают граждане, являющиеся:

- уволенными в запас военными, принимавшими участие в каких-либо боевых операциях, проходивших на территории РФ или бывшей СССР, а также за ее пределами;

- сотрудниками правоохранительных органов;

- участниками операций по разминированию территорий бывшего Советского Союза в периоды после окончания ВОВ;

- принимавшие участие в войсковых операциях, проходивших на территории Афганистана;

- участниками каких-либо других боевых операций, проводившихся как на территории РФ, так и за ее пределами, которые были представлены к награде.

Вне зависимости от основания, по которому гражданину был присвоен описываемый статус, для получения описываемой меры государственной поддержки от него потребуется документальное подтверждение наличия прав на получение льготы.

На какой транспорт можно получить льготу

Преференция по освобождению от обязанности платить транспортный налог является мерой государственной поддержки регионального уровня. Соответственно, размер льготы, условия получения и распространения и другие параметры в различных субъектах могут изменяться.

Однако существуют типовые условия, актуальные для всех городов. Скидка или освобождение по налоговым сборам предоставляется на транспорт, который:

- принадлежит ветерану;

- обладает мощностью двигателя не выше определенной отметки (конкретное значение может изменяться);

- был выпущен в определенной стране (в некоторых субъектах преференция действует только в отношении отечественных автомобилей).

ВАЖНО! Если ветеран владеет сразу несколькими автомобилями, которые удовлетворяют условиям предоставления описываемой льготы, то он может оформить ее в отношении только одной единицы транспорта.

В каких случаях льгота не предусмотрена

Возможны ситуации, когда оформление льготы невозможно. Это происходит, если:

- в собственности гражданина имеется более двух единиц ТС (согласно закону, освобожден может быть только один автомобиль);

- силовая установка транспортного средства не отвечает требованиям, соблюдение которых необходимо для оформления привилегии (превышен предел мощности);

- гражданин не обладает статусом ветерана БД.

Помимо этого, в некоторых субъектах России описываемая преференция предоставляется с некоторыми другими дополнительными условиями. Соответственно, при их несоблюдении ее получение невозможно.

В каких регионах существуют такие льготы

В следующих субъектах РФ налоговой службой предусмотрено полное освобождение от необходимости выплаты сбора по транспортному налогу в отношении одного автомобиля:

- Липецкая область;

- Москва;

- Республика Адыгея;

- Мурманская область;

- Сахалинская область;

- Республика Кабардино-Балкария.

В следующих регионах предусмотрено освобождение от уплаты описываемого налогового сбора с дополнительными условиями:

В нижеуказанных субъектах предусмотрено снижение ставки по налогу:

Порядок оформления льготы на транспортный налог для ветеранов боевых действий

Оформление льготы ветеранам боевых действий по транспортному налогу производится по следующему алгоритму:

- Сбор требуемого пакета документации.

- Составление .

- Подача заявки в управление ФНС по месту регистрации автомобиля.

- Ожидание решения по поданному заявлению.

- Получение льготы.

В среднем, вердикт выносится в течение десяти рабочих дней с момента подачи заявления. Гражданин будет уведомлен о результате по телефону или по почте.

Список документов

В перечень документов, необходимых для получения привилегии, входят следующие бумаги:

- паспорт или любой другой документ, идентифицирующий личность заявителя;

- оригинал удостоверения ветерана боевых действий;

- выписка о месте прописки гражданина;

- выписка о регионе регистрации автомобиля;

- технический паспорт транспортного средства.

ВАЖНО! Предоставляемое удостоверение ветерана должно удовлетворять всем требованиям, предусмотренным в ПП РФ №763 .

Куда обращаться

Подать заявление в ФНС можно следующими способами:

- посредством личного обращения;

- с помощью услуг почтовых отделений;

- через МФЦ;

- онлайн с помощью сервисов интернет-портала ФНС РФ.

Для получения меры государственной помощи по налогу на транспорт следует обращаться в отделение налоговой инспекции по месту проживания. Например, если гражданин зарегистрирован условно в Ленинградской области, а постоянно проживает в Петербурге, то он должен обращаться в ФНС в СПб. Место регистрации транспортного средства значения не имеет.

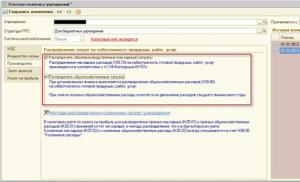

Как составить заявление

Заявление составляется по унифицированной форме. Получить ее можно непосредственно при обращении в налоговую или же загрузить актуальный бланк с интернет-ресурса УФНС России и распечатать его самостоятельно.

Гражданином заполняется только верхняя часть документа. Ему нужно будет последовательно указать следующие сведения:

- идентификационный номер отделения налоговой, в которое подается заявление;

- отметка о виде налогового сбора, по которому оформляется льгота;

- сведения о машине (марка, модель, год выпуска);

- сведения о гражданине (Ф. И. О., место проживания и прописки, реквизиты паспорта, номер и серия удостоверения ветерана и т.д.);

- ИНН ветерана.

Оставшаяся часть документа заполняется сотрудником налоговой инспекции при получении. При вынесении положительного вердикта льгота начнет действовать сразу же. То есть, ветеран будет освобожден от необходимости выплаты налога уже в текущем году.

Налог на современное транспортное средство, который можно отнести к категории региональных, регулируется и регламентируется Налоговым кодексом РФ, а также законами субъектов России.

Региональные власти устанавливают свои налоговые ставки для разных по категории транспортных средств.

Также разными могут быть сроки оплаты налога и перечень лиц, которые освобождаются от уплаты налога или которые имеют право на те или иные льготы.

В данной статье можно изучить вопрос относительно того, как и по каким критериям начисляются льготы ветеранам боевых действий по транспортному налогу, что необходимо для их оформления.

Среди лиц, которым показано освобождение от транспортного налога ветеранов боевых действий, можно отметить следующие физические лица:

Перечень боевых действий, участники которых были и могут быть признаны ветеранами, определяется законодательством. Как правило, это операции, которые проводились и проводятся в таких государствах, как Египет, Алжир, Сирия, Вьетнам, Лаос, Чечня, Эфиопия и так далее.

Факт принадлежности физического лица к той или иной категории ветеранов и военных действий подтверждается специальными удостоверениями и иными официальными документами.

На их основании принимается решение убирать или просто снижать транспортный налог для ветеранов боевых действий.

В 2020 году льготы, которые касаются уплаты транспортного налога, предусмотрены в 33 областях страны

.

В 2020 году льготы, которые касаются уплаты транспортного налога, предусмотрены в 33 областях страны

.

Только в семи областях принята отмена транспортного налога для ветеранов боевых действий – Москва, Тула, Адыгея, Сахалин, Мурманск, Липецк, Кабардино-Балкария и области данных городов.

Здесь освобождения от налога никак зависит от уровня мощности авто, присутствующего в распоряжении ветерана.

Заслуженные люди, приезжающие в данные регионы, задаются вопросом, платят ли ветераны боевых действий транспортный налог, и получают полное освобождение.

В 14 регионах страны льготы на автомобильный налог в виде полного освобождения от уплаты определяются мощностью авто. Вот основная информация по вопросу, есть ли льгота для ветеранов и в каком объеме, по данным областям:

- Ленинградская область – освобождены от налога авто мощностью до 80 л.с;

- Хабаровский, Красноярский край, Осетия, Волгоградская, Ульяновская и Самарская области – до 100 л.с;

- Воронежская область – до 120 л.с;

- Санкт-Петербург, Башкортостан, Саратовская, Новосибирская, Калужская, а также Тамбовская области – до 150 л.с;

Денежные льготы на транспортный налог, предназначенные для ветеранов боевых действий, могут быть приняты в виде снижения процентной ставки.

В Еврейской АО на авто мощностью до 130 л.с. предусмотрена скидка 30% от общей ставки. В Ивановской области и Удмуртии ставка снижена на 50%, если в распоряжении находится авто мощностью до 100 л.с.

В Кировской и Московской областях ставка снижается на 50% на транспортные средства мощностью до 150 л.с. В Курганской области на машины мощностью до 100 л.с.

В Кировской и Московской областях ставка снижается на 50% на транспортные средства мощностью до 150 л.с. В Курганской области на машины мощностью до 100 л.с.

В Чечне предусмотрена льгота в размере 70% на установленный налог, а Оренбургской области принято снижение ставки на 50%, причем вне зависимости от уровня мощности установленного двигателя авто.

Во всех иных регионах ветераны боевых действий оплачивают налог в обычном режиме налогообложения.

На основании данной информации можно сделать вывод, что решение, освободят ли от налога на авто ветеранов боевых действий, прямо зависит от места проживания и постоянной регистрации.

На региональном уровне принимается решение, должны ли платить ветераны транспортный налог. Все здесь зависит от общей экономической ситуации в области.

Для получения льгот потребуется грамотно составить соответствующее заявление, а потом передать его в местную налоговую организацию

. Также потребуется приложить все необходимые документы.

Для получения льгот потребуется грамотно составить соответствующее заявление, а потом передать его в местную налоговую организацию

. Также потребуется приложить все необходимые документы.

Процесс передачи заявления и бумаг можно осуществить лично, посетив налоговую, есть возможность сделать это через личный кабинет на сайте налоговой. Есть и более долговременный вариант подачи документов – почта России .

После поступления заявления сотрудники налоговой уведомят заявителя о своем решении на протяжении ближайших 10 дней.

К заявлению, которое подается в налоговую, потребуется приложить следующие документы:

- копия главных страниц паспорта заявителя и ИНН;

- копия ПТС, на которое планируется получить льготу;

- справка с места жительства;

- документы, подтверждающие принадлежность человека в данной категории.

Документ, который подтверждает ветеранство, представляет собой специальное удостоверение ветерана. Удостоверение имеет обложку коричневого цвета и обязательно заверяется печатью органа, который выдает документ.

Льготы на налог, который начисляется собственникам авто, оформить можно в отделении налоговой инспекции, находящейся по месту проживания человека. Здесь не имеет значения место его постоянной регистрации.

Например, если ветеран, который имеет право на льготы, проживает, а также имеет постоянную прописку в столице, а его транспортное средство было зарегистрировано в Краснодарском крае, он будет получать льготы на основании законодательства Москвы.

Для оформления льгот потребуется обратиться в региональное отделение налоговой, расположенной в столице.

Чтобы составленное заявление было принято к рассмотрению, его нужно правильно составлено и заполнено. Это особый документ, который должен содержать следующую информацию:

Написанное грамотно заявление подается в налоговую организацию лично или через человека, на которого предварительно оформляется официальная доверенность, заверенная нотариально .

Данный фактор обязательно должен быть отражен в написанном и поданном в налоговую организацию заявлении. Перед написанием нужно получить специальный бланк в любой налоговой организации, также его можно без проблем скачать или изучить на сайте налоговой службы.

Составляется заявление строго в двух вариантах – один будет передан сотруднику одновременно со всеми документами, иной с пометной о его принятии остается на хранении заявителя.

Если заявление отправляется ценным письмом через почту России, стоит оплатить услугу с уведомлением. В качестве дополнения потребуется составить опись всех документов с отсылаемым письмом.

Данная услуга является платной, и квитанцию о ее оплате нужно сохранить, пока не придет ответ от сотрудников налоговой.

На уровне современного законодательства льготы, связанные с уплатой налога на автомобиль для ветеранов, принимавших участие в боевых действиях, не обозначены. Именно по этой причине человек, который относится к данной категории, должен опираться исключительно на региональные законы.

Во всех областях и регионах есть определенные ограничения для ветеранов войны. Если это не участники ВОВ, им нужно будет выплачивать транспортный налог без каких-либо льгот.

В зависимости от принятого в области законодательства, в котором проживает ветеран, условия для полной выплаты налога могут быть разными:

Во всех перечисленных выше случаях и ситуациях ветеран не сможет получать льготы на оплату транспортного налога в виде снижения процентной ставки или полного освобождения. Большая часть подобных ситуаций является вполне поправимой и все можно сделать своими силами .

Документы можно получить и оформить, а транспортное средство заменить на менее мощное, если в этом есть нужда и необходимость.

Получить льготу на транспортный налог или получить возможность не оплачивать ее совсем, ветеран может с того момента, как только было проведено оформления льгот.

Например, если средство передвижения было приобретено в январе, а документы с заявлением на льготы было подано поздней весной, в мае, льготы будут начислены именно с мая.

Во многих регионах не так давно был значительно сокращен перечень категории граждан, которые имеют право воспользоваться подобным преимуществом.

Причина в том, что многие владельцы дорогих и мощных автомобилей целенаправленно оформляли их на людей пенсионного возраста. Еще одной причиной некоторых сложностей является недостаток материальных средств в региональном бюджете.

Заключение

Каждый собственник современного транспортного средства обязан выплачивать специальный налог, это обозначено в Налоговом Кодексе России.

Каждый собственник современного транспортного средства обязан выплачивать специальный налог, это обозначено в Налоговом Кодексе России.

Для получения льгот или для полного освобождения от уплаты налога потребуется предоставить специальные документы, которые будут прямо подтверждать факт отношения к категории ветеранов военных действий.

Чтобы воспользоваться законными льготами по транспортному налогу, достаточно просто подать грамотно написанное заявление и предоставить все необходимые документы.

Консультацию по оформлению льгот в виде определенной государственной поддержки ветеран всегда может получить в отделении региональной налоговой службы.

Вас заинтересует:

2 комментария

ГК РФ Статья 4. Действие гражданского законодательства во времени

1. Акты гражданского законодательства не имеют обратной силы и применяются к отношениям, возникшим после введения их в действие.

Действие закона распространяется на отношения, возникшие до введения его в действие, только в случаях, когда это прямо предусмотрено законом.

На момент приобретения автомобиля для ветеранов боевых действий действовала льгота освобождавшая от транспортного налога до 200 л.с. С этими условиями и был приобретён автомобиль с двигателем 175 л.с. Позднее региональные власти издали областной закон, понизив данный критерий до 150 л.с. В противоречие ст.4 ГК РФ Налоговая шлёт налоговые требования, не смотря на то, что имущественные отношения возникли до подписания нового закона.

Каждый гражданин Российской Федерации, приобретая транспортное средство, получает в довесок к нему еще и весь груз законодательно закрепленного бремени, в том числе и налогового.

Согласно ст. 356 Налогового кодекса Российской Федерации транспортный налог устанавливается соответствующими законами субъектов Российской Федерации и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

При установлении транспортного налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Попытаемся провести анализ налоговых льгот по транспортному налогу, предоставляемых в субъектах Российской Федерации в отношении такой категории ветеранов, как ветераны боевых действий.

В соответствии с п. 1 ст. 3 Федерального закона от 12 января 1995 г. N 5-ФЗ "О ветеранах" (Далее - Закон о ветеранах) к ветеранам боевых действий относятся:

1) военнослужащие, в том числе уволенные в запас (отставку), военнообязанные, призванные на военные сборы, лица рядового и начальствующего состава органов внутренних дел и органов государственной безопасности, работники указанных органов, работники Министерства обороны СССР и работники Министерства обороны Российской Федерации, сотрудники учреждений и органов уголовно-исполнительной системы, направленные в другие государства органами государственной власти СССР, органами государственной власти Российской Федерации и принимавшие участие в боевых действиях при исполнении служебных обязанностей в этих государствах, а также принимавшие участие в соответствии с решениями органов государственной власти Российской Федерации в боевых действиях на территории Российской Федерации;

2) военнослужащие, в том числе уволенные в запас (отставку), лица рядового и начальствующего состава органов внутренних дел и органов государственной безопасности, лица, участвовавшие в операциях при выполнении правительственных боевых заданий по разминированию территорий и объектов на территории СССР и территориях других государств в период с 10 мая 1945 г. по 31 декабря 1951 г., в том числе в операциях по боевому тралению в период с 10 мая 1945 г. по 31 декабря 1957 г.;

3) военнослужащие автомобильных батальонов, направлявшиеся в Афганистан в период ведения там боевых действий для доставки грузов;

4) военнослужащие летного состава, совершавшие с территории СССР вылеты на боевые задания в Афганистан в период ведения там боевых действий;

5) лица (включая членов летных экипажей воздушных судов гражданской авиации, выполнявших полеты в Афганистан в период ведения там боевых действий), обслуживавшие воинские части Вооруженных Сил СССР и Вооруженных Сил Российской Федерации, находившиеся на территориях других государств в период ведения там боевых действий, получившие в связи с этим ранения, контузии или увечья либо награжденные орденами или медалями СССР либо Российской Федерации за участие в обеспечении указанных боевых действий;

6) лица, направлявшиеся на работу в Афганистан в период с декабря 1979 г. по декабрь 1989 г., отработавшие установленный при направлении срок либо откомандированные досрочно по уважительным причинам.

Напомним, что возможность установления субъектами Российской Федерации дополнительных мер социальной поддержки для ветеранов боевых действий и принятия ими соответствующих нормативных правовых актов законодательно закреплена п. 3 ст. 10 Закона о ветеранах.

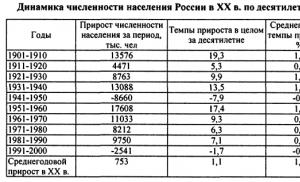

В ходе проведенного анализа было исследовано 83 законодательных акта субъектов Российской Федерации, устанавливающих транспортный налог.

В 50 региональных законодательных актах (15 республик, 6 краев, 25 областей и 4 автономных округа, что составляет более 60% субъектов Российской Федерации) налоговые льготы для категории граждан "ветераны боевых действий" не предусмотрены. А именно в таких субъектах Российской Федерации, как: Республика Алтай, Республика Бурятия, Республика Дагестан, Республика Ингушетия, Республика Калмыкия, Карачаево-Черкесская Республика, Республика Карелия, Республика Коми, Республика Марий Эл, Республика Мордовия, Республика Саха (Якутия), Республика Татарстан (Татарстан), Республика Тыва, Республика Хакасия, Чувашская Республика - Чувашия, Алтайский край, Забайкальский край, Камчатский край, Пермский край, Приморский край, Ставропольский край, Амурская область, Астраханская область, Белгородская область, Брянская область, Владимирская область, Иркутская область, Калининградская область, Кемеровская область, Костромская область, Магаданская область, Нижегородская область, Новгородская область, Омская область, Орловская область, Пензенская область, Псковская область, Ростовская область, Рязанская область, Свердловская область, Смоленская область, Тверская область, Томская область, Тюменская область, Челябинская область, Ярославская область, Ненецкий автономный округ, Ханты-Мансийский автономный округ - Югра, Чукотский автономный округ, Ямало-Ненецкий автономный округ.

Только в законодательстве 33 субъектов Российской Федерации в настоящее время предусмотрены налоговые льготы для ветеранов боевых действий по транспортному налогу.

В целом необходимо отметить, что при отсутствии единства подходов законодательных собраний по определению указанных льгот для ветеранов боевых действий общим критерием для них является то, что они предоставляются в отношении только одного транспортного средства, зарегистрированного на гражданина в течение налогового периода. Проведем правовой анализ в отношении самого распространенного транспортного средства - легкового автомобиля.

Законодательные подходы по предоставлению налоговых льгот для ветеранов боевых действий условно можно классифицировать по следующим направлениям:

1. Полное освобождение от уплаты налога без предъявления каких-либо ограничений к техническим параметрам автомобиля (законодательные акты города Москвы, Республики Адыгея, Кабардино-Балкарской Республики, Липецкой области, Мурманской области, Сахалинской области, Тульской области).

Примечание. Основным применяемым законодателями техническим параметром автомобиля является указание мощности двигателя (измеряемой в лошадиных силах (далее - л.с.) или кВт).

2. Полное освобождение от уплаты налога с ограничениями, предъявляемыми к мощности двигателя автомобиля , до:

- 150 л.с. включительно (законодательные акты Санкт-Петербурга, Республики Башкортостан, Калужской области, Новосибирской области, Тамбовской области, Саратовской области);

- 120 л.с. включительно (закон Воронежской области);

- 100 л.с. включительно (законы Республики Северная Осетия - Алания, Хабаровского края, Красноярского края, Волгоградской области, Самарской области, Ульяновской области);

- 80 л.с. включительно (при этом отечественного производства в соответствии с законом Ленинградской области).

3. Понижение ставки налога с одновременным ограничением по мощности двигателя автомобиля :

1) в процентном отношении:

- до 30% с ограничением мощности двигателя автомобиля до 130 л.с. (закон Еврейской автономной области);

- до 50% с ограничением мощности двигателя автомобиля:

до 100 л.с. (законы Республики Удмуртии и Ивановской области);

до 150 л.с. (законы Московской и Кировской областей);

- до 70% с ограничением мощности двигателя автомобиля до 100 л.с. (закон Курганской области);

2) в фиксированном отношении - 10 руб. за 1 л.с. (закон Курской области).

4. Понижение ставки налога без ограничений к техническим характеристикам автомобиля (законы Чеченской Республики и Оренбургской области - до 50%).

Вместе с тем после проведенного сравнительного анализа думается, что ветераны боевых действий, проживающие, например, в Ямало-Ненецком автономном округе, не будут слишком расстроены тем, что в отношении их не предусмотрены налоговые льготы, как в других регионах. В соответствии с подп. 1 п. 1 ст. 4 Закона Ямало-Ненецкого автономного округа от 25 ноября 2002 г. N 61-ЗАО "О ставках транспортного налога на территории Ямало-Ненецкого автономного округа" от уплаты транспортного налога освобождаются все физические лица - владельцы легковых автомобилей с мощностью двигателя до 150 л.с. включительно (это также, как предусмотрены налоговые льготы по транспортному налогу для ветеранов боевых действий, проживающих в Санкт-Петербурге, Республике Башкортостан, Калужской, Новосибирской, Тамбовской и Саратовской областях).

Более подробная информация по имеющимся налоговым льготам для ветеранов боевых действий, предоставляемых в субъектах Российской Федерации, приведена в прилагаемой к настоящей статье таблице.

Таким образом, можно сделать вывод, что в наиболее выгодном положении по налоговым льготам по транспортному налогу в настоящее время оказались автовладельцы из числа ветеранов боевых действий, проживающих в городе Москве, Республике Адыгея, Кабардино-Балкарской Республике, Липецкой, Мурманской, Сахалинской и Тульской областях.

Конечно же, хотелось бы выразить пожелания законодательным собраниям субъектов Российской Федерации при принятии своих законодательных решений не забывать о мерах социальной поддержки для такой категории ветеранов, как ветераны боевых действий. Количество ветеранов указанной категории продолжает увеличиваться с каждым годом и через несколько десятилетий, как ни грустно это осознавать, в существующей законодательно закрепленной иерархии боевых ветеранских заслуг перед Отечеством они постепенно встанут на смену такой категории ветеранов, как ветераны Великой Отечественной войны.

Налоговые льготы для ветеранов боевых действий по транспортному налогу по субъектам Российской Федерации

|

Субъект |

Основание предоставления |

Налоговая льгота, |

|

подпункт 5 пункта 1 статьи 4 |

от уплаты налога |

|

|

Санкт-Петер- |

абзац третий статьи 4-1 Закона |

от уплаты налога |

|

Республика |

пункт 6 части 1 статьи 4 Закона |

освобождаются от уплаты |

|

Республика |

статья 3 Закона Республики |

освобождаются от уплаты |

|

Кабардино- |

пункт 1 части 1 статьи 7 Закона |

освобождаются от уплаты |

|

Республика |

пункт 2 статьи 4 Закона |

освобождаются от уплаты |

|

Удмуртская |

пункт 2.2 статьи 3 Закона |

освобождаются от уплаты |

|

Чеченская |

часть 2 статьи 9 Закона |

налоговая ставка |

|

Краснодар- |

подпункт 5 пункта 1 статьи 5 |

освобождены по автомобилям |

|

Красноярский |

подпункт "ж" пункта 1 статьи 4 |

освобождены от уплаты |

|

Хабаровский |

подпункт "б" пункта 2 части 2 |

освобождены за один |

|

Архангель- |

статья 4 Закона Архангельской |

в части исчисленного налога |

|

Волгоград- |

абзац шестой пункта 1 статьи 2 |

освобождены от уплаты |

|

Вологодская |

подпункт "з" пункта 4 статьи 2 |

освобождены от уплаты |

|

Воронежская |

подпункт 2 пункта 1 статьи 1 |

освобождены от уплаты за |

|

Ивановская |

часть третья статьи 5 Закона |

в размере 50 процентов |

|

Калужская |

подпункт 3 пункта 1 статьи 5 |

освобождены от уплаты за |

|

Кировская |

подпункт 7 пункта 3 статьи 5 |

в размере 50 процентов от |

|

Курганская |

подпункт 7 пункта 3 статьи 3 |

в размере 70 процентов от |

|

Курская |

подпункт "а" пункта 1 статьи 3 |

в отношении легковых |

|

Ленинград- |

абзац второй статьи 3 Областного |

освобождены от уплаты |

|

Липецкая |

абзац четвертый статьи 7 Закона |

освобождены от уплаты |

|

Московская |

пункт 4 статьи 25 Закона |

ставки транспортного налога |

|

Мурманская |

абзац четвертый пункта 1 |

освобождены от уплаты за |

|

Новосибир- |

подпункт 1 пункта 1 статьи 2.4 |

освобождаются от |

|

Оренбургская |

абзац пятый части 2 статьи 9 |

налог в размере 50 |

|

Самарская |

подпункт "а" пункта 2 статьи 4 |

освобождаются от |

|

Саратовская |

подпункт "а" пункта 1 статьи 4 |

освобождаются от уплаты |

|

Сахалинская |

подпункт 8 пункта 3 статьи 6 |

освобождаются от уплаты |

|

Тамбовская |

подпункт 2 пункта 1 статьи 7 |

освобождаются от уплаты |

|

Тульская |

абзац третий пункта 1 статьи 8 |

освобождаются от уплаты |

|

Ульяновская |

подпункт 2 пункта 1 статьи 3 |

освобождаются от уплаты |

|

Еврейская |

подпункт 3 пункта 1 статьи 3 |

понижение ставки налога на |

Сейчас предоставляются льготы на подоходный налог ветеранам боевых действий. Ветеранами боевых действий являются граждане Российской Федерации, бывшие участники военных столкновений в “горячих точках”. Законодательство Российской Федерации предоставляет им некоторые социальные и налоговые льготы.

Налоговые льготы – это не всегда свобода от налоговых платежей. Но в основном льготы предоставляются на определенные платежи. Это может быть имущественный налог или только подоходный. Налоговыми льготами называют частичные или полные скидки, распространяемые на отдельные группы налогоплательщиков и регулируемые Налоговым кодексом РФ.

Категории военнослужащих, относящихся к ветеранам боевых действий

Кто такой ветеран боевых действий? Все налоговые категории закреплены буквой закона. Бывшие военнослужащие, которые признаны ветеранами боевых действий, определены Федеральным законом РФ “О ветеранах” от 12.01.1995.

Этот закон (действует под № 5 – ФЗ) поясняет, кого называют ветеранами боевых действий (ВБД), на какие категории они подразделяются:

- К первой категории относят военнослужащих, участвующих в разминировании мирных территорий после окончания Великой Отечественной войны и проходивших службу в “горячих точках”.

- Вторая категория включает летчиков, служивших в боевых частях в Афганистане и получивших какие-либо контузии, ранения, увечья и т.д.

- Третья категория – это россияне, которые проводили различные работы в Афганистане и других “горячих точках” в периоды военных действий.

Полный список “горячих точек” закреплен в приложении к закону “О ветеранах”. Первыми в этом списке значатся:

Полный список “горячих точек” закреплен в приложении к закону “О ветеранах”. Первыми в этом списке значатся:

- Таджикистан;

- регионы Южной Осетии и Абхазии;

- Афганистан;

- Северный Кавказ;

- Сирия;

- Чечня и др.

Бывшие военные могут претендовать на льготы, имея на руках удостоверение ветерана.

Выдачу этих удостоверений регламентирует приказ МВД РФ за № 282 от 7.05.2004. Ветеран подает заявление в комиссию Министерства с доказательствами своего участия в “горячей точке” или боевом конфликте. Это могут быть заверенные документы из архивов, копия и оригинал военного билета с соответствующей записью.

Вернуться к оглавлению

Предлагаемые законом льготы

Социальные льготы, предоставляемые ветеранам, касаются улучшения жизненных условий. Льготы по налогам законодательно закрепил Налоговый кодекс РФ и региональные правоустанавливающие акты. Еще один вид льгот – ежемесячная денежная выплата (ЕДВ), которая оформляется в Пенсионном фонде РФ.

Любой вид налоговых послаблений напрямую зависит от категории ветерана. Военнослужащие, бывшие в Чечне во время боевых действий или Афганистане (это первая категория), имеют право на следующие льготные привилегии:

- Оплата коммунальных услуг снижена на 50% от стоимости для основной категории плательщиков.

- Предоставляются на безвозмездной основе зубопротезные услуги и прохождение курса терапии в подведомственных медицинских учреждениях.

- Присвоение вне очереди номера городского телефона.

- В особых случаях за счет государства предоставляется право на получение жилья.

- Безочередное вступление в различные кооперативы.

- При необходимости за счет работодателя повышать квалификацию или уровень образования.

- Без очереди приобретать проездные документы (билеты) на все виды транспорта.

- Просить у работодателя дополнительный отпуск (без сохранения заработной платы) на срок до пяти недель и брать основной ежегодный отпуск в нужное ветерану время.

Ветераны, относящиеся ко второй категории, имеют такие льготы:

- При особой необходимости появляется право на получение путевок для санаторно-курортного лечения вне очереди.

- Пройти курс лечения на безвозмездной основе в подведомственных медицинских учреждениях (даже в случае без определенного места работы).

- Льготное право на вступление в различные кооперативные организации, присвоение городского номера телефона.

- За счет работодателя получать высшее образование или переквалифицироваться.

- Получать ежегодный оплачиваемый отпуск в удобное время.

- Инвалиды из этой категории в особых случаях могут требовать жилье за государственный счет.

Краткий перечень льготных преференций ветеранам последней категории:

- Без соблюдения очереди включение в кооперативы.

- Выдача путевок на санаторно-курортное лечение без соблюдения очереди (при подтверждении сопутствующего заболевания).

- Предоставление временного промежутка для трудового оплачиваемого отпуска по выбору ветерана.

Вернуться к оглавлению

Льготы на подоходный налог ветеранам боевых действий

Налоговые льготы ветеранам боевых действий предоставляют в сфере налогов на транспорт, земельного и имущественного налога. Ветераны боевых действий освобождены от уплаты налогового сбора на один любой вид имущества, находящего в РФ (по выбору налогоплательщика, это может дача, квартира, дом, гараж и т.д.). Некоторые регионы полностью освободили ветеранов от налога на имущество.

ВБД практически во всех регионах освобождены от транспортного налога. Налоговые подразделения Ленинградской и Московской области предоставили льготные условия для одного транспортного средства, по выбору ветерана. Налоговое законодательство других регионов лимитирует мощность, за которую надо вносить платежи. Лошадиные силы, превышающие лимит, оплачиваются полностью.

Земельный налог имеет две юрисдикции: региональную и федеральную. Отчисления земельного налога в федеральный бюджет взимаются с кадастровой стоимости земли, уменьшенной на 10 000 рублей. Сумма регионального вычета каждым регионом принимается отдельно.

Для получения за счет государства льготного жилья или земельного участка для жилищного строительства нужно:

- попадать в определенную категорию ВБД;

- стать участником программы по улучшению жилья;

- подать документы в администрацию района или города;

- после положительного решения комиссии оформить право на собственность.

ВБД можно воспользоваться субсидией на строительство или покупку жилья. Такая субсидия является единоразовой помощью на приобретение жилого помещения минимальной площади (по закону – 18 м²).

НДФЛ, или подоходный налог, – это прямой вид налога. Льготы ветеранам боевых действий по налоговым платежам предоставляются и в расчете подоходного налога. Он взимается с зарплаты работника и перечисляется в федеральный бюджет. Подоходный налог исчисляется из заработной платы (денежный эквивалент) и других доходов (натуральный эквивалент).

Ветеранам боевых действий предоставляется льгота по НДФЛ в виде налогового вычета – 500 рублей за каждый месяц, учтенный в налоговом периоде. И налоговый вычет в сумме 3 000 рублей полагается инвалидам I, II, III групп, ставшим таковыми после участия в боевых действиях или иных работ, производимых в “горячих точках”, за каждый месяц рассчитываемого налогового периода.

Льготы на подоходный налог ветеранам боевых действий оформляются по месту работы. Необходимо подать заявление установленной формы в бухгалтерию. К заявлению нужно приложить копию удостоверения ветерана.