Бланк корректировочного акта выполненных работ. Организация, оказавшая услуги, составила акт выполненных работ и выставила счет-фактуру. Выявлено завышение объемов, как оформить снятие

Она представляет собой перечень определенных данных, составленных в табличной форме. Обозначаются все хозяйственные операции, осуществленные в процессе ведения деятельности. Имеется обширное количество правил ведения бухгалтерского учета. Одним из таковых является необходимость указания документального подтверждения определенного типа операций. Документы, которые требуется упоминать в бухгалтерской отчетности, называются «документами строгой отчетности». Именно к таким и относится акт выполненных работ, а также его разновидности. Это подразумевает обязательность составления такого акта. Сам процесс составления документа достаточно прост. Но имеются некоторые важные особенности подобного рода процедуры. Со всеми ними лучше всего ознакомиться заранее.

Акт о приёмке выполненных работ кс-2

Дону Сообщений: 17769 Репутация: 626 Статус: Offline stroiiraduisa, письмо «Не строю в душЕ из себя недотрогу. И честно добавлю: характер — не мёд. Вчера черный кот уступил мне дорогу и, сплюнув три раза, поплелся в обход» (С)»Претензии в свой адрес принимаю один раз в неделю. Вчера» (С)P.S. Работаю в Гранд-смете. в какой повезет…

stroiiraduisa Дата: Воскресенье, 21.05.2017, 21:17 | Сообщение # 6 Рядовой Награды: 0 Группа: Проверенные Сообщений: 4 Репутация: 0 Статус: Offline Цитата veronika-2 () письмо Спасибо) iroc_ Дата: Понедельник, 19.06.2017, 13:10 | Сообщение # 7 Рядовой Награды: 0 Группа: Проверенные Сообщений: 10 Репутация: 0 Статус: Offline Цитата vladnik () Для бюджетных объектов минусовые КС-ки приводятся в расчете в полной расшифровке с указанием (ссылкой) на ранее проведенную КС2Все может быть оформлено в виде сборной КС2 либо отдельными(по желанию зака) Добрый день.

Акты выполненных работ

- Шаблоны документов

Автор: Задорожнева Александра 8 декабря 2017 Заказчик принимает у подрядчика различные виды строительно-монтажных работ в соответствии с актом КС-2. Рассказываем, как заполнять его в 2018 году. Когда использовать Акт КС-2 - это основное документальное подтверждение приемки работ по ремонту, монтажу, строительству и капитальному строительству, выполненных подрядчиком по факту заключения контракта (государственного контракта). Этот первичный документ учета утвержден Постановлением Госкомстата № 100 от 11.11.1999.

Однако в соответствии с действующим законодательством и по согласованию с заказчиком, подрядчик может вносить в формальный вид акта коррективы, исходя из потребностей конкретного хозяйствующего субъекта, если это не идет в разрез с действующим законодательством РФ и интересами общества.

Корректировка кс2.

Дата: Понедельник, 19.06.2017, 13:34 | Сообщение # 11 Генералиссимус Ростов-на-Дону Награды: 362 Группа: Модераторы Город: Ростов-на-Дону Сообщений: 17769 Репутация: 626 Статус: Offline Цитата iroc_ () но остальные-то КС-3 не правильные получается, сумма накопительная то не идет теперь. вот и что делать….. так к последней КС-3 надо корректировку делать, там минусовые акты включать. Цитата Олла () Был у меня случай похожий. Через какое-то время ревизор, проверяющий заказчика, нашел оплаченные и невыполненные в полном объеме работы.От заказчика подрядчику было письмо о возврате денежных средств. Подрядчик деньги вернул. И всё, никаких корректировочных КС-2, КС-3 по закрытому договору.

тут хотят до такого не доводить, а вернуть деньги сразу))) «Не строю в душЕ из себя недотрогу. И честно добавлю: характер — не мёд.

Формирование корректировочного акта выполненных работ

Составленный по образцу документ подписывается обеими сторонами (при этом может быть еще третья сторона - инвестор). Количество оригинальных экземпляров формы обсуждается сторонами. Где скачать для КС-2 образец заполнения бланка? Бланк для акта выполненных работ КС-2 можно скачать ниже: Скачать бланк формы КС-2 Акт КС-2 – образец заполнения также можно скачать на нашем сайте: Скачать образец заполнения КС-2 2017 г.

О том, как унифицированная форма КС-2 помогает отстоять право на вычет по НДС, читайте в статье «Правомерен ли отказ в вычете НДС, если в счете-фактуре наименование товара (работ, услуг) приведено в обобщенном виде?».

Как заполнить унифицированную форму кс-2

- не сокращенные юридические наименования всех сторон сделки (заказчика, исполнителя и инвестора, если таковой есть), зафиксированные в их Уставах;

- коды по классификаторам (ОКПО и ОКУД);

- местоположение организаций, являющихся сторонами сделки, и их контактная информация;

- дата и место составления документа, ссылка на договор подряда либо другой гражданско-правовой акт;

- качественное и развернутое описание выполненных работ, а также другие аспекты, оговоренные сторонами;

- в случае наличия замечаний к срокам, объему или качеству работ – обязательная их фиксация в акте;

- визы стороны с их расшифровкой и заверением печатями. Нюансы заполнения КС-3 Основное, что должно знать лицо, составляющее КС-3 – аналитическая информация о стоимости работ и видах затрат, нашедшая отражение в ней, должна соответствовать смете.

Унифицированная форма № кс-2 — скачать бланк и образец

Сумма должна быть указана в рублях.После заполнения шапки вносятся данные в табличную часть документа, отдельно в каждый столбец:

- Порядковые номера.

- «Номер позиции по смете» - нумерация выполняемой работы или используемого материала на основании сметной документации. Если бланк заполняется в соответствии с несколькими сметами, то нумерация может дублироваться.

- Наименование каждого пункта строго в соответствии со сметной документацией.

- «Номер единичной расценки» - шифры из сметы на базе сборников ФЕР.

- «Единица измерения» - указывается качественное обозначение выполненных действий по договору подряда.

- В этом столбце вносится количественное обозначение подрядных действий. Запрещено указывать долю выполнения в процентах.

- Столбец 7 включает данные о цене за единицу на основании сборников единичных расценок.

Акт выполненных работ кс-2 кс-3 образец бланк

Данный термин обязательно применяется при составлении данного акта для указания получателя услуг по строительным, другим работам В свою очередь «подрядчик» Исполнитель работ, которые указаны были в соответствующем договоре «Этап работы» Определенный период предоставления услуг, время на момент наступления которого некоторые перечень работ должен быть уже выполнен. Чаще всего корректировочный акт составляется в случае именно изменения условия поставки услуг, сроков сдачи работ или при возникновении иных обстоятельств «Акт выполненных работ» Специальный документ, на основании которого осуществляется приемка работы.

В рамках этой статьи мы выделим основные позиции такого документа:

- указываются по порядку все работы, которые в рамках соглашения сделал подрядчик. Итоговым результатом должно быть то, о чём заключался изначальный договор;

- сроки выполнения заданий также учитываются в составляемом акте;

- стоимость произведённых действий без учёта налогооблагаемой базы (НДС). Отдельной графой может быть указан размер такого налога;

- различные данные, касающиеся качества выполнения работы, замечания принимающей стороны, общий вывод о том, принял ли заказчик задание и удовлетворён ли результатом, должны найти отражение в документе формы кс-2.

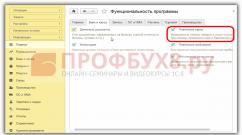

При отсутствии подробной информации лучше всего обратиться за ней к официальным источникам. Например, сайту Федеральной налоговой службы. Данный ресурс представляет подробную информацию по этому поводу. Существенные вопросы, рассмотрение которых обязательно:

- утвержденный бланк;

- пошаговая инструкция;

- при работе в 1С;

- образец заполнения.

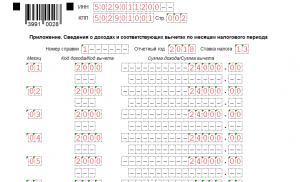

Утвержденный бланк Бланк корректировочных работ в некоторых случаях может составляться на предприятии на основании собственных потребностей, без учета законодательных норм и требований.

В то же время существует утвержденный на законодательном уровне бланк для определенных случаев. Ознакомиться с ним или же скачать его возможно на официальном сайте ФНС. По данному адресу представлена универсальная корма корректировочного документа.

Также данный формат обозначается аббревиатурой УКД.

- Как учесть расходы на неотделимые улучшения арендованного имущества в бухгалтерском и налоговом учете

- Нужно ли нам подавать заявление о снятии с учета по ЕНВД, если с 2007 года деятельность по ЕНВД не велась

- В какой момент следует переносить дебиторскую задолженность покупателя со счета 62 на счет 76-2

- Начисляется ли НДС с разницы между номинальной и действительной долей имущества участника, выходящего из ООО

- Будет ли контролируемой сделкой покупка исключительного права на товарный знак стоимостью 300 евро у гражданина Молдавии

Вопрос

МЫ оказали услуги но после выставления счетов фактур и актов изменились количество и цена услуг. Мы выставили , покупатель просит выставить акт корректировочный. Должны ли мы его выставить и где взять образец

Ответ

В рассматриваемой ситуации вы должны составить документ, который свидетельствует об изменении цены, это может быть договор, соглашение или акт. Акт составьте в произвольной форме. Образца нет. В акт надо включить необходимые реквизиты первичного документа, в том числе его наименование, дату составления, содержание факта хозяйственной жизни и т. д. Например: Корректировочный акт

к акту № … от … об исполнении обязательств ООО по договору №… от..

Описание услуг.

1. Статья: При изменении цены исправлять накладную не обязательно

«…По договору с поставщиком цена за единицу товара зависит от объема закупок. Если мы закупим его на сумму более 10 млн рублей за квартал, нам положена скидка. Ее размер - 5 процентов от стоимости ранее отгруженных товаров за квартал. Соглашение о скидке мы подписываем обычно после 15-го числа месяца, следующего за кварталом. После 1 октября при уменьшении цены товара поставщик выставит нам корректировочный счет-фактуру. Надо ли от продавца потребовать еще и исправленную накладную на товары?..»

Из письма главного бухгалтера Ларисы Горячевой, г. Курган

Нет, Лариса. Исправлять накладную продавцу не обязательно.

При уменьшении цены продавец выставит вашей компании корректировочный счет-фактуру. Он обязателен. На основании этого документа ваша компания восстановит НДС, ранее принятый к вычету (). Счет-фактуру поставщик выставит в течение пяти календарных дней со дня составления документов о предоставлении скидки ().

Накладная в свою очередь необходима для списания расходов по налогу на прибыль и подтверждает факт принятия товаров к учету. При этом первичным документом, который свидетельствует об уменьшении цены, может быть договор, соглашение или иной документ, например акт. Аналогичную позицию нам подтвердили в Минфине России.*

БСС «Система Главбух» 2015

2.Статья : Для оформления скидки достаточно акта

Оксана, мы считаем, что исправлять товарную накладную нет необходимости.

Достаточно оформить в свободной форме соглашение или акт о предоставлении скидки. Но в этот акт в любом случае надо включить необходимые реквизиты первичного документа, в том числе его наименование, дату составления, содержание факта хозяйственной жизни и т. д. (). Данный документ уже подтверждает изменение цены. Аналогичную позицию нам подтвердили в Минфине России.

БСС «Система Главбух» 2015

Ситуация. Организация-генподрядчик с участием субподрядчика на территории Беларуси в июне выполнила строительные работы. Общая стоимость работ за июнь с НДС составила 24000 руб., в том числе 12000 руб. — работы субподрядчика. Акт выполненных работ субподрядчика подписан сторонами 5 июля, а ЭСЧФ по этим работам получен и подписан генподрядчиком 6 июля. Общий акт генподрядчика на всю стоимость работ подписан заказчиком 9 июля. В этот же день генподрядчик выставил исходный ЭСЧФ по работам, который заказчик подписал 11 июля.

Контрольный обмер был произведен 3 августа. По его результатам субподрядчик составил корректировочный акт на уменьшение стоимости работ за июнь на 600 руб. (с НДС). Корректировочный акт субподрядчика подписан сторонами 17 августа. На основании этого генподрядчик также составил корректировочный акт, который заказчик подписал 29 августа.

В рассматриваемом примере все участники строительства являются белорусскими юрлицами. Генподрядчик применяет общую систему налогообложения. Отчетный период по НДС — месяц. Выполненные работы облагаются по ставке НДС 20%.

Бухучет

В рассматриваемой ситуации составленный генподрядчиком акт выполненных работ за июнь подписан заказчиком до 10-го числа следующего месяца (9 июля). Значит, выручка по акту признается генподрядчиком на последнее число месяца выполнения работ — 30 июня. Выручка отражается генподрядчиком по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту субсчета 90-1 «Выручка от реализации продукции, товаров, работ, услуг» <*> .

При изменении в результате контрольного обмера количества и стоимости выполненных в прошлых периодах работ предусмотрено составлять корректировочные акты. Они нужны для изменения в бухучете учетной оценки выполненных работ. Отметим, что правило «10-го числа» к корректировочным актам не применяется, т.к. указанные в них работы ранее уже были приняты заказчиком. Генподрядчику следует отразить корректировочный акт в бухучете в том отчетном периоде, в котором он подписан сторонами. В нашем случае генподрядчик отражает уменьшение выручки в августе <*> .

Затраты в виде стоимости работ субподрядчика отражаются генподрядчиком на счете 25 «Общепроизводственные затраты» с последующим отнесением на счет 20 «Основное производство». Данные затраты признаются расходами в том отчетном периоде, в котором отражена выручка по этим работам. Затраты, не признанные в отчетном периоде расходами, числятся на счете 20 «Основное производство» в качестве незавершенного строительного производства <*> . При уменьшении выручки по корректировочному акту генподрядчику необходимо произвести уменьшение относящихся к ней затрат.

НДС и ЭСЧФ

Так как составленный генподрядчиком акт выполненных работ за июнь подписан заказчиком 9 июля, моментом фактической реализации по НДС этих работ считается 30 июня <*> . При уменьшении стоимости работ субподрядчика генподрядчику необходимо скорректировать исчисленную сумму НДС и вычеты.

Корректировка оборотов по реализации

Основанием для корректировки оборотов по реализации является ЭСЧФ. По составленному в августе корректировочному акту генподрядчику необходимо создать дополнительный ЭСЧФ с отрицательными значениями и выставить его заказчику не позднее 10 сентября. Поскольку в нашей ситуации выставленный генподрядчиком исходный ЭСЧФ был подписан заказчиком, уменьшение налоговой базы генподрядчиком отражается при наличии в дополнительном ЭСЧФ подписи заказчика <*> .

Полагаем, если дополнительный ЭСЧФ будет подписан заказчиком до даты подачи декларации по НДС за август, то корректировка оборотов по реализации отражается в августе. В остальных случаях изменения вносятся в декларацию по НДС в том отчетном периоде, в котором заказчиком будет подписан дополнительный ЭСЧФ. Уточненную декларацию по НДС за прошлый отчетный период (июнь) представлять не нужно <*> .

Корректировка вычетов по НДС

Напомним, что для принятия к вычету НДС необходим не только ЭСЧФ, но и чтобы суммы «входного» НДС были отражены в бухучете. Поскольку уменьшение суммы вычетов по работам субподрядчика отразится у генподрядчика в бухучете в августе, полагаем, и в декларации по НДС вычеты необходимо скорректировать за август <*> .

На заметку

При уменьшении на основании корректировочного акта оборотов по реализации субподрядчик выставляет генподрядчику дополнительный ЭСЧФ с отрицательными значениями. Исходный ЭСЧФ был подписан генподрядчиком, поэтому его подпись нужна и в дополнительном ЭСЧФ. Если генподрядчик подпишет этот ЭСЧФ после даты подачи декларации по НДС за август, то сумма вычетов с учетом корректировки за август в декларации не сойдется с подписанными «входящими» ЭСЧФ. Такие отклонения не считаются ошибкой.

Налог на прибыль

Выручка и затраты для целей налога на прибыль отражаются на основании данных бухучета. При уменьшении выручки по ранее выполненным работам и относящихся к ним затрат соответствующие показатели корректируются в декларации по налогу на прибыль. Изменения вносятся генподрядчиком за тот отчетный период, в котором корректировки отражены в бухучете, т.е. в декларации за январь — сентябрь. Подавать уточненную декларацию по налогу на прибыль за январь — июнь не требуется <*> .

Корреспонденция счетов

| Содержание операции | Дебет | Кредит | Сумма, |

| ИЮНЬ | |||

| Отражена выручка от реализации (включая стоимость работ субподрядчика) | 62 | 90-1 | 24000 |

| Исчислен НДС из выручки

(24000 x 20 / 120) |

90-2 | 68-2 | 4000 |

| Отражена стоимость работ, выполненных субподрядчиком

(12000 — (12000 x 20 / 120)) |

25 | 60 | 10000 |

| Отражен НДС, предъявленный субподрядчиком

(12000 x 20 / 120) |

18 | 60 | 2000 |

| Принят к вычету «входной» НДС по работам субподрядчика (при условии подписания до подачи декларации по НДС за июнь ЭСЧФ, выставленного субподрядчиком) | 68-2 | 18 | 2000 |

| Стоимость работ субподрядчика отнесена на затраты основного производства | 20 | 25 | 10000 |

| Признаны расходы по договору строительного подряда в виде стоимости работ субподрядчика | 90-4 | 20 | 10000 |

| АВГУСТ | |||

| По результатам контрольного обмера уменьшена включенная в выручку стоимость работ | 62 | 90-1 | -600 |

| Уменьшена сумма исчисленного из выручки НДС (при условии подписания дополнительного ЭСЧФ заказчиком до подачи декларации по НДС за август)

(-600 x 20 / 120) |

90-2 | 68-2 | -100 |

| Скорректирована стоимость работ, выполненных субподрядчиком

-(600 — (600 x 20 / 120)) |

25 | 60 | -500 |

| Уменьшены вычеты, предъявленные субподрядчиком

(600 x 20 / 120) |

18 | 60 | -100 |

| Скорректирована стоимость работ субподрядчика, отнесенная на затраты основного производства | 20 | 25 | -500 |

| На основании корректировочного акта субподрядчика уменьшена принятая к вычету сумма НДС | 68-2 | 18 | -100 |

| Уменьшены расходы по договору строительного подряда в части стоимости работ субподрядчика | 90-4 | 20 | -500 |

Корректировочный счет-фактура вошел в нашу жизнь не так давно. Когда применяется корректировочный счет-фактура и в чем его особенности, расскажет наша статья.

Счета-фактуры: стандартные, исправленные, корректировочные: разбираемся в определениях

К счету-фактуре мы давно привыкли и особых затруднений при его составлении не испытываем. Однако с недавнего времени вместе с понятием «счет-фактура» все чаще стали звучать и такие, как «корректировочный счет-фактура» и «исправленный счет-фактура».

Появление этих разновидностей не случайно. В практической деятельности любой налогоплательщик может столкнуться с ситуацией, когда в изначально оформленный на отгрузку товара счет-фактуру требуется внести корректировку. При этом информация об отгрузке должна достоверно отражать все необходимые параметры (сведения о покупателе и продавце, натуральные и ценовые показатели).

От вида корректируемой информации зависит применяемая форма счета-фактуры (исправленный или корректировочный), а от правильного ее выбора — возможность получения обоснованного налогового вычета.

Казалось бы, схожие понятия — корректировка и исправление. В обоих случаях для человека в обыденной жизни они обозначают процесс уточнения первичной информации — но не в ситуации со счетом-фактурой.

К примеру, продавец допустил арифметическую ошибку в счете-фактуре или покупатель выявил пересортицу при приемке товара — в этих случаях нужно оформить исправленный счет-фактуру (письма Минфина России от 16.03.2015 № 03-07-09/13813 и 08.08.2012 № 03-07-15/102, письмо ФНС России от 12.03.2012 № ЕД-4-3/414). Т. е. исправленный документ служит для исправления ошибки, допущенной при оформлении.

Подробнее о применении исправленных счетов-фактур читайте в статье «В каких случаях используется исправленный счет-фактура?» .

В то время как корректировочный счет-фактура составляется, когда изначально документ был оформлен правильно, но затем в него понадобилось внести изменения.

Корректировочные счета-фактуры: особенности и порядок их выставления

Когда же возникает потребность в выставлении корректировочного счета-фактуры? Это происходит в ситуации обоснованного изменения стоимости отгруженных товаров, выполненных работ или оказанных услуг (п. 5.2 ст. 169 НК РФ). Откорректировали цену или изменили количество отгруженных товаров — без корректировочного счета-фактуры не обойтись.

Основные требования к счетам-фактурам (по заполнению сведений о сторонах сделки, оформлению подписей и др.) описаны в ст. 169 НК РФ. Корректировочный счет-фактура помимо этого требует соблюдения следующих условий:

- Предшествовать корректировочному счету-фактуре должен факт согласия покупателя на изменение стоимости и/или количества отгруженных товаров (п. 10 ст. 172 НК РФ).

Кроме того, для корректировочного счета-фактуры предусмотрен особый бланк. Форма его представлена в приложении 2 к постановлению Правительства РФ от 26.12.2011 № 1137. В 2017 году это постановление было дважды обновлено, и обновления, вступавшие в силу с 01.07.2017 и 01.10.2017, повлияли в т. ч. на форму и правила заполнения корректировочного счета-фактуры. Наибольшее количество нововведений связано с изменениями, начавшими действовать с 01.10.2017.

Актуальный бланк корректировочного счет-фактуры вы можете скачать на нашем сайте.

Есть корректирующая информация — нужен корректировочный счет-фактура

Разберем на примере, как оформить корректирующий счет-фактуру. ООО «Галерея» 09.08.2018 отгрузило в адрес ООО «Визит» товар на сумму 59 000 руб. (НДС — 9 000 руб.) и в тот же день выставило счет-фактуру № 156. ООО «Визит» приняло к учету товары на указанную сумму.

17.09.2018 контрагенты подписали соглашение о предоставлении скидки на всю партию товара — этот документ по отношению к счету-фактуре от 09.08.2018 № 156 содержит корректирующую информацию об изменении стоимости товара. Следовательно, ООО «Галерея» обязано оформить корректировочный счет-фактуру.

В результате указанного соглашения стоимость товаров снизилась с 59 000 до 53 100 руб. Бухгалтер ООО «Галерея» подготовил данные, чтобы заполнить корректировочный счет-фактуру. Важным отличием данного документа от обычного его варианта является то, что корректировочный счет-фактура содержит больше строк (для отражения показателей до и после корректировки, а также величины разницы между показателями).

Подробнее о различиях в назначении обычного и корректировочного счетов-фактур читайте в статье «Ст. 169 НК РФ (2017-2018): вопросы и ответы» .

После заполнения общей информации о покупателе, продавце и номере корректируемого документа бухгалтер ООО «Галерея» приступил к внесению информации об изменении стоимости товара. В корректировочном счет-фактуре для этого предусмотрены строки А (до изменения) и Б (после изменения). По этим строкам бухгалтер заполнил графы 4, 5, 8 и 9 следующим образом:

- В гр. 3 «Количество (объем)» корректировочного счет-фактуры он отразил по строкам А и Б одинаковую информацию (80 кг), т. к. при изменении стоимости количество товара не изменилось.

- В гр. 4 «Цена (тариф) за единицу измерения» по строке А указал первоначальную цену (625 руб./кг), а по строке Б — цену товара после изменения (562,50 руб./кг).

- В гр. 5 «Стоимость товаров (работ, услуг) без налога» вписал:

- в строке А (до изменения) — 50 000 (80 × 625);

- в строке Б (после изменения) — 45 000 (80 × 562,50).

- В гр. 8 «Сумма налога»:

- в строке А (до изменения) — 9 000 (50 000 × 18%);

- в строке Б (после изменения) — 8 100 (45 000 × 18%).

- В гр. 9 «Стоимость товаров (работ, услуг) с налогом»:

- в строке А (до изменения) — 59 000 (50 000 + 9 000);

- в строке Б (после изменения) — 53 100 (45 000 + 8 100).

Так как стоимость товаров уменьшилась, в строке В (увеличение) корректировочного счета-фактуры в указанных графах бухгалтер поставил прочерки, а строку Г (уменьшение) заполнил итоговыми данными:

- уменьшение стоимости товаров без налога (гр. 5) — 5 000 (50 000 - 45 000);

- уменьшение суммы налога (гр. 8) — 900 (9 000 - 8 100);

- уменьшение стоимости товара всего — 5 900 (59 000 - 53 100).

ОБРАТИТЕ ВНИМАНИЕ! Внесение информации о номере корректируемого документа не в предназначенную для этого строку, а в дополнительные строки и графы не препятствует осуществлению вычета по налогу (письмо Минфина России от 20.05.2016 № 03-07-09/29055).

О том, в течение какого срока можно применить вычет и как считается этот срок, читайте в материале «Минфин пояснил, до каких пор можно откладывать вычет» .

Заполненный образец корректировочного счета-фактуры вы можете увидеть на нашем сайте.

Как облегчить процесс заполнения корректировочного счета-фактуры

Современные средства позволяют нам быстро находить нужную информацию, в том числе по заполнению корректировочного счета-фактуры. Однако важно понимать, что независимо от того, как вы сформулируете запрос, компьютер выдаст множество ответов, сориентироваться в которых будет сложно.

Введете ли вы в строку поисковика общую фразу типа «корректировочная счет фактура образец заполнения» (вариант неправильный, т. к. слово «счет-фактура» мужского рода, но распространенный) или более точную «корректировочный счет фактура образец заполнения 2017 (или 2018)» — не факт, что даже файлы, гордо именуемые «Образец корректировочного счета-фактуры 2018», полученные в результате, будут достоверными, особенно в свете того, что форма документа в прошлом году менялась дважды. В результате процесс заполнения корректировочного счета-фактуры может затянуться.

Внимание! при внесении правок в счет-фактуру следует использовать ту форму бланка, которая действовала на дату составления первоначального документа. Например, если первичный счет-фактура был выставлен в сентябре 2017, то для его исправления следует использовать бланк, действовавший до 01.10.2017.

Чтобы на поиск нужной информации, связанной с оформлением корректировочного счета-фактуры, не тратить лишнее время, лучше действовать по следующему алгоритму:

- Изучить действующий текст основного нормативного документа, касающегося корректировочных счетов-фактур (постановление № 1137).

- Скачать актуальный бланк корректировочного счета-фактуры (например, на нашем сайте).

- Посмотреть образец заполнения корректировочного счета-фактуры (также имеется в нашей базе документов).

- Составить на их основе свой корректировочный счет-фактуру.

Такой порядок действий при оформлении корректировочного счета-фактуры позволит учесть требования закона и воспользоваться актуальной для данного момента формой корректировочного счета-фактуры при его заполнении.

Итоги

Корректировочный счет-фактура оформляется при изменении стоимости товара, которое может потребоваться из-за корректировки цены и/или количества товара (работы, услуги). Перед составлением корректировочного счета-фактуры продавец и покупатель должны предварительно согласовать изменение стоимости отгрузки. В отличие от стандартного варианта, бланк корректировочного счета-фактуры дополнен строками для отражения показателей до и после корректировки, а также величины разницы между ними.

На сегодняшний день в строительстве, а также различного рода иных сферах в обязательном порядке составляются акты выполненных работ. Подобные документы позволяют решить множество различных задач. Существуют несколько разновидностей таких актов. Одним из самых часто используемых является корректировочный. Он позволяет одновременно решить несколько разных задач. При этом формат данного документа не определен. Но, в то же время, существует определенный перечень обязательных для включения в него пунктов.

- Что нужно знать

- Форма корректировочного акта выполненных работ

По возможности стоит заранее разобраться с алгоритмом составления данного документа. Так можно избежать допущения типичных ошибок при составлении. Сегодня все без исключения предприятия, а также ИП должны веси бухгалтерскую отчетность.

Акт о приёмке выполненных работ кс-2

Пример – это СНиП 12-01-2004 регламентирует строительные работы. Включает в себя разделы: Приложение «А» Какие термины применяются в данном документе Приложение «Б» Обозначен формат акта освидетельствования скрытых работ Приложение «В» Как должен быть составлен акт приемки работы Также корректировочный акт не должен нарушать положения определенные положения Гражданского кодекса РФ.

В случае невыполнения определенных требований он может быть попросту признан ничтожным на юридическом уровне. Как следствие – будет невозможно использовать его в суде, а также различного рода иных случаях, для решения других задач.

Акты выполненных работ

Для чего используются КС-2 и КС-3 В процессе выполнения оговоренного в контракте или договоре подряда работ организация, именуемая исполнителем, обязана вести журнал учета их выполнения стандартизованной формы КС-6а. Помимо этого, в преддверии выполнения работ составляется смета, в которой фиксируется их четкая стоимость.

Путем сопоставления информации из двух указанных документов сотрудниками бухгалтерии или экономического отдела заполняется акт формы КС-2. Он является документальным подтверждением приема выполненных работ и отсутствия претензий со стороны заказчика к их качеству или срокам.

Внимание

В случае, если претензии существенные, они фиксируются в акте. Впоследствии, на основании аналитической информации из КС-2, бухгалтером или экономистом заполняется Справка формы КС-3.

Корректировка кс2.

К наиболее важным относится следующее: На основании него возможно будет сформировать претензии А также перечень работ, качество которых недостаточно велико, не соответствует определенным установленным ранее критериям в договоре, других документах Данный акт является документом строгой отчетности Он необходим для ведения бухгалтерского отчета, требуется для предоставления в налоговую инспекцию при проведении проверки камерального типа Если требуется осуществить защиту своих интересов в суде Данный акт может выступить в качестве одного из подтверждений факта нарушения прав Предоставление инвесторам, кредитному отделку банка В качестве факта наличия выполнения определенного объема работ, подтверждения наличия определенных перспектив у предприятия Достаточно часто данный документ требуется Федеральной налоговой службе – для проведения камеральной проверки.

Формирование корректировочного акта выполненных работ

КС-2. и плюс как-то возврат денег оформлять, опять же… «Не строю в душЕ из себя недотрогу. И честно добавлю: характер — не мёд. Вчера черный кот уступил мне дорогу и, сплюнув три раза, поплелся в обход» (С)»Претензии в свой адрес принимаю один раз в неделю.

Вчера» (С)P.S. Работаю в Гранд-смете. в какой повезет… iroc_ Дата: Понедельник, 19.06.2017, 13:21 | Сообщение # 9 Рядовой Награды: 0 Группа: Проверенные Сообщений: 10 Репутация: 0 Статус: Offline в том то и дело, что бухгалтерия не знает как сделать… КС-2 и КС-3 корректировочные подписали (вроде как с подрядчиком).

но остальные-то КС-3 не правильные получается, сумма накопительная то не идет теперь. вот и что делать…..

Как заполнить унифицированную форму кс-2

Если цены по контракту фиксированные, то в столбце проставляются прочерки.

- Последняя колонка заполняется в любом случае. В ней указывается стоимость подрядных работ либо в соответствии с контрактом, либо на основе рассчитанного показателя из сборников ФЕР. Если у представителей организации-заказчика были установлены замечания к срокам, объемам или качеству выполненных работ, их также необходимо зафиксировать в акте.

ВАЖНО! Готовый документ подписывают руководители подрядчика и заказчика (после проверки и согласования). Согласование КС-2 невозможно без одновременного предоставления справки по форме КС-3, являющейся основой взаиморасчетов.

Унифицированная форма № кс-2 — скачать бланк и образец

Важно

Потому стоит избегать допущения различных неточностей в подобной документации. Это может привести к достаточно серьезным проблемам.

Так как нередко именно документы строгой отчетности используются для реализации различных схем по «отмыванию» денег. Наличие неточностей станет причиной наложения штрафов.

Также допущение неточностей может послужить причиной возникновения ошибок в бухгалтерской отчетности. В результате чего попросту не сойдется баланс, кредит с дебетом.

Что приведет к невозможности сдачи отчетности. К процессу составления корректировочного акта стоит подходит максимально внимательно. Нормативное регулирование Установленной и обязательно для использования формы акта данного типа попросту не имеется в законодательстве.

Но существуют также специализированные нормативные документы, на основании которых осуществляется составление актов в отдельных сферах.

Акт выполненных работ кс-2 кс-3 образец бланк

Олла Дата: Понедельник, 19.06.2017, 13:27 | Сообщение # 10 Призер конкурса Мисс Сметный Портал Сергиев Посад Награды: 124 Группа: Проверенные Город: Сергиев Посад Сообщений: 1198 Репутация: 98 Статус: Offline Был у меня случай похожий. Через какое-то время ревизор, проверяющий заказчика, нашел оплаченные и невыполненные в полном объеме работы.От заказчика подрядчику было письмо о возврате денежных средств. Подрядчик деньги вернул. И всё, никаких корректировочных КС-2, КС-3 по закрытому договору. Что сделали бы вы на месте Бени Крика? Вы ничего бы не сделали. А он сделал. Поэтому он Король, а вы держите фигу в кармане…

- Первый столбец – это порядковый номер произведенных строительно-монтажных работ в данном акте.

- Второй столбец – номер позиции по предварительно составленной смете.

- Третий столбец – наименование работ. Их нужно прописывать ёмко, но с достаточно понятной расшифровкой. Каждый вид работ нужно указывать отдельно, не допуская объединений. В противном случае, заказчик может отказаться подписывать данный бланк и потребовать составления нового акта.

- Четвертый столбец – номер единичной расценки. Здесь также стоит дать особое пояснение: имеется ввиду, что строительные сметы составляются обычно исходя из расценок специальных сборников Единых норм и расценок.

В частности, для приемки различных строительно-монтажных работ (в т.ч. окончательных расчетов между подрядчиком и заказчиком по заключенным договорам) должен заполняться стандартный унифицированный бланк Акта о приемке выполненных работ по форме КС-2. Подходить к его заполнению стоит внимательно, поскольку это документ отчетный и при грамотном оформлении он поможет избежать возможных претензий со стороны контролирующих структур. ФАЙЛЫСкачать пустой бланк формы КС-2 .xlsСкачать образец заполнения формы КС-2 .doc Прежде чем переходить к инструкции по заполнению акта по форме КС-2, следует отметить, что он позволяет в точности перечислить наименования произведенных строительно-монтажных и других видов работ (жилищно-коммунальных, производственных, строительства гражданских объектов и т.д.), а также учитывает сроки их проведения и стоимость.