Как проводится аудит расчетов с поставщиками и подрядчиками. Методика аудиторской проверки учета расчетов с поставщиками и подрядчиками Статьи в журналах аудит расчетов с поставщиками

Основной задачей проведения аудита расчетов с поставщиками и подрядчиками является проверка корректности отражения фактов хозяйственной жизни предприятия в бухгалтерском учете и отчетности.

Процедуры аудита расчетов с поставщиками и подрядчиками

Процедуры аудита данного участка учета являются обязательными в рамках годового аудита предприятия, однако могут проводиться и отдельно при наличии необходимости. Аудит расчетов с поставщиками и подрядчиками позволяет:

- удостовериться, что данные о состоянии расчетов находят полное и достоверное отражение в учёте и отчётности;

- проверить обоснованность цен поставщиков и подрядчиков, прописанных в договорах;

- проверить качество документального оформления данного участка учета для целей налогообложения.

Процедуры аудиторской проверки направлены на:

- сверку полноты отражения реальной задолженности перед поставщиками и подрядчиками с данными на счете 60 «Расчеты с поставщиками и подрядчиками»;

- установление своевременности отражения в учете начислений и погашений кредиторской задолженности;

- подтверждение сумм конвертации валютной задолженности в рублевую и т.д.

Запрос сверки расчетов с поставщиками и подрядчиками - основная аудиторская процедура для проверки полноты отражения кредиторской задолженности перед поставщиками и подрядчиками в учете. Сальдо на конец периода в актах сверки, направленных поставщиками и подрядчиками, должны совпадать с соответствующими остатками по счетам расчетов.

При проведении анализа бизнеса аудируемого клиента аудитор составляет перечень основных поставщиков и подрядчиков, и суммы кредиторской задолженности по этим контрагентам должны составлять значительную часть данного счета.

Если поставщики не направляют в ответ на запрос акты сверки, аудитор должен прибегнуть к альтернативным способам получения данной информации, например, получить суммы кредиторской задолженности по данному контрагенту из первичных документов.

Если сверка показывает расхождение в суммах, необходимо проверить:

- накладные поставщика включены или не включены в регистры;

- платежи, отраженные на счете кредиторской задолженности, записаны на другого поставщика;

- наличие претензий и отказа платежа (в случае наличия претензий к поставщику за полученный товар аудитор также должен проследить, что если товар был принят на склад, то существует риск брака, не учтённого в инвентаризации).

При превышении сумм в актах сверки поставщика необходимо также проверить следующее:

- если товары были получены до окончания отчетного периода, то необходимо включить их в инвентаризацию аудируемого года и сделать начисление задолженности;

- если фактически товары не были получены, поставщик должен скорректировать акт сверки.

Проверка внутренних контролей

При проверке эффективности работы внутренних контролей осуществляется:

- проверка наличия соответствующим образом оформленных договоров по всем поставщикам и подрядчикам;

- оценка частоты проведения сверки расчетов с поставщиками и подрядчиками;

- оценка применения штрафов и неустоек в случае нарушения договорных обязательств;

- проверка наличия процедур сверки цен по договорам и по накладным.

Финализация аудита

По окончании проверки аудита расчетов с поставщиками и подрядчиками аудитор формирует мнение, готовит подтверждающие документы, а также формирует часть аудиторского заключения, имеющую отношение к аудируемому участку учета.

Целью аудита расчетов является формирование мнения о достоверности данных бухгалтерской отчетности, о составе дебиторской и кредиторской задолженности, а также оценка соответствия отражения произведенных за отчетный период расчетов требованиям нормативных актов по бухгалтерскому учету.

В ходе проверки расчетов с поставщиками, покупателями, разными дебиторами и кредиторами должны быть решены следующие задачи:

Установлено наличие и правильность оформления документов по поставке товарно-материальных ценностей (договоров, актов сверки расчетов и др.);

Выяснена правильность осуществления и учета расчетов за полученные и поставленные материальные ценности и услуги, оплаченные денежными средствами, с использованием векселей, путем зачета взаимных требований и т.п.;

Определена правильность оценки полученных и отгруженных товаров (работ, услуг) при бартерных сделках;

Подтверждена полнота и своевременность оприходования полученных товаров и учета выполненных работ;

Установлена правильность оформления и отражения в учете полученных и выданных авансов, предъявленных претензий;

Выяснена правильность отражения по соответствующим статьям баланса сумм дебиторской и кредиторской задолженности;

Установлены причины и давность образования задолженности по расчетам, определена реальность и пути погашения дебиторской задолженности.

Источниками информации для проверки указанных расчетов являются договоры поставки продукции (работ, услуг), акты сверки расчетов, протоколы о зачете взаимных требований, акты инвентаризации расчетов, векселя, копии платежных документов, книга покупок, книга продаж, учетные регистры (ведомости, журналы-ордера, машинограммы) по счетам 60, 62, 58, 76, 79, 99 и т.д., Главная книга, итоговая (годовая) отчетность и т.д.

9.2. ПРОВЕРКА РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ

Предусматривает прежде всего изучение договоров поставки продукции и других хозяйственных договоров на оказанные предприятию услуги, выполненные работы. Эти договоры должны отвечать требованиям норм Гражданского кодекса РФ (далее – ГК РФ).

К числу важнейших требований при осуществлении сделок на поставку товаров (работ, услуг) помимо соблюдения формы договора относятся также полнота и своевременность исполнения сторонами обязательств. Сделки, осуществляемые сторонами умышленно без соблюдения установленной ГК РФ формы, считаются ничтожными (недействительными).

Таким образом, аудитор должен установить наличие договоров поставки по проведенным сделкам, правильность их оформления, дату возникновения и причину образования задолженности, а также срок погашения задолженности или причину его пропуска.

Далее аудитор проверяет непосредственно расчетные операции с каждым поставщиком (или выборочно) по данным учетных регистров (журналов-ордеров, ведомостей, машинограмм) по счету 60 «Расчеты с поставщиками и подрядчиками» и расчетно-платежных документов. Выясняется дата проведения и характер операций, правильность применения цен, наценок по поступившим ценностям, полнота их оприходования, обоснованность выделения «входного» НДС.

При поступлении товарно-материальных ценностей, на которые не получены расчетные документы (неотфактурованные поставки), выясняется, не числятся ли эти поступившие ценности как оплаченные, но находящиеся в пути (дебиторская задолженность). Устанавливается также, проводилась ли инвентаризация и сверка расчетов, предъявлялись ли штрафные санкции поставщикам при нарушении договорных обязательств, обоснованны ли начисленные или полученные суммы штрафных санкций, правильно ли списание сомнительных долгов. При необходимости может быть проведена контрольная инвентаризация ценностей и расчетов, а также направлен запрос контрагенту для подтверждения суммы задолженности.

Следует проконтролировать правильность корреспонденции счетов, указанной в учетных регистрах. Кредитовые записи по счету 60 сверяют с дебетовыми записями по счетам 08, 10, 15, 16, 19, 20, 41 и др. Дебетовые записи по счету 60 сверяют с кредитовыми записями по счетам 50, 51, 52, 55 (или 62, 76 при бартерных сделках). Данные синтетического учета подтверждаются аналитическими. Итоговые записи по оборотам и остаток по счету 60 сверяются с данными Главной книги и балансом.

Особого внимания аудитора требуют операции с использованием векселей, отражение которых в учете нередко производится с ошибками. Аудитору следует учитывать, что выданные поставщикам собственные векселя отражаются у предприятия на отдельном субсчете счета 60, процент по векселю относится на себестоимость приобретенных товарно-материальных ценностей, НДС подлежит возмещению из бюджета только после оплаты векселя. Выборочно проверяется правильность отражения в учете «входного» НДС и обоснованность его отнесения на возмещение из бюджета. В обязательном порядке НДС должен быть выделен во всех расчетно-платежных документах (счетах-фактурах, накладных, платежных поручениях, актах сверки расчетов и др.), его возмещение производится только по оплаченным и оприходованным ценностям (используемым для производственных целей).

Полнота оприходования поступивших от поставщиков товарно-материальных ценностей, обоснованность возмещения по ним НДС контролируются с помощью такого приема, как прослеживание. Выявленные отклонения фиксируются в рабочих документах аудитора.

Обоснованность расчетов с подрядчиками на выполняемые работы должна подтверждаться кроме заключенных договоров наличием проектно-сметной документации, актов сдачи-приемки выполненных работ, счетов-фактур. Реальность числящейся кредиторской или дебиторской задолженности по счету 60, точность произведенных расчетов, качество проектов и смет, отсутствие приписок могут быть проверены в том числе и путем контрольного обмера выполненных работ (по заключению эксперта).

По задолженности с каждым поставщиком и подрядчиком необходимо выявить соблюдение срока исковой давности (общий срок исковой давности по хозяйственным договорам составляет три года). В случае его пропуска задолженность подлежит зачислению на счет 91 «Прочие доходы и расходы». Должны быть проверены случаи списания с кредита счета 60 на себестоимость сумм, не относящихся к производственной деятельности предприятия.

Следует проанализировать также правильность оформления и отражения в учете выданных и полученных авансов. Для этих расчетов используются счета 60 субсчет «Расчеты по авансам выданным» и 62 субсчет «Расчеты по авансам полученным». Аудитор путем изучения первичных документов и учетных регистров выясняет обоснованность выдачи и получения авансов (в том числе в валюте), правильность ведения аналитического учета по счетам 60 и 62, соответствие данных аналитического и синтетического учета; своевременность и точность выделения НДС с сумм полученных авансов.

У предприятия могут возникать претензии к поставщикам и подрядчикам в связи со следующими обстоятельствами:

Несоблюдением цен и тарифов, предусмотренных договорами;

Обнаружением арифметических ошибок в расчетных документах;

Несоответствием качества поставленных ценностей стандартам или техническим условиям и др.

Претензии могут предъявляться к транспортным организациям за недостачу груза в пути, к банку – по суммам, ошибочно зачисленным или списанным со счетов предприятия, и т.д. Претензии нередко предъявляют также и к самому предприятию по различным основаниям.

Учет таких расчетов ведется на счете 76 субсчета «Расчеты по претензиям». При их анализе аудитору необходимо обратить внимание на своевременность и правильность оформления претензионных документов, обоснованность претензий к проверяемому предприятию, правильность корреспонденции счетов, правильность ведения аналитического учета в разрезе каждой предъявленной и полученной претензии.

Аудитор должен знать, что претензии предъявляются в письменной форме с указанием требования заявителя; суммы претензии и ее расчета; фактов, на которых основаны требования; доказательств, подтверждающих требования со ссылкой на соответствующие нормативные акты; приводится перечень прилагаемых документов, иные сведения. Претензия отправляется заказным или ценным письмом по факсу или вручается под расписку и рассматривается в течение 30 дней, если иной срок не установлен договором. Ответ на претензию дается в письменном виде. При полном или частичном отказе в удовлетворении претензии или неполучении в срок ответа на нее заявитель вправе предъявить иск в арбитражный суд.

Путем изучения первичных документов и учетных регистров по счету 76 аудитору предстоит выяснить, не скрываются ли под видом расчетов по претензиям суммы недостач и потерь товарно-материальных ценностей, не возмещенных предприятию в установленном порядке и по которым отсутствуют документы, дающие право на списание, а также факты хищений ценностей должностными лицами. Следует, кроме того, установить, не проводились ли внутренние расследования с целью выявления лиц, виновных в возникновении претензии к предприятию, и взыскивался ли с них причиненный ущерб (табл. 9.1).

Таблица 9.1

Программа аудиторской проверки расчетов с поставщиками

9.3. АУДИТ РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАКАЗЧИКАМИ

Этот аудит проводится аналогично проверке расчетов с поставщиками и подрядчиками. Прежде всего выясняется наличие и правильность оформления договоров на поставку продукции, гарантийных писем от покупателей. Далее по данным первичных расчетно-платежных документов, актов инвентаризации расчетов и учетных регистров по счету 62 «Расчеты с покупателями и заказчиками» устанавливаются достоверность, законность и реальность задолженности за реализованную (отгруженную) продукцию (работы, услуги).

При проверке расчетов с использованием различных форм безналичных расчетов определяется наличие всех оправдательных документов, а при необходимости проводятся встречные сверки в банке или у покупателя. Особое внимание обращается на правильность отражения в учете и налогообложении операций с использованием векселей. Аудитору следует учитывать, что сумма вексельного процента по полученным векселям относится на счет 91 «Прочие доходы и расходы», обязательство по уплате в бюджет НДС возникает при поступлении денежных средств (товаров или при зачете встречного требования) по векселю.

Путем прослеживания и арифметического контроля устанавливается правильность ценообразования при реализации продукции (работ, услуг), использования наценок; фиксируется отсутствие случаев расчетов с покупателями по ценам ниже себестоимости при бартерных сделках, взаимозачетах, использовании векселей. Проверяется также правильность ведения аналитического учета по счету 62, который должен обеспечивать возможность получения информации о реальной задолженности покупателей, в том числе обеспеченной векселями, срок оплаты по которым не наступил, или дисконтированными (учтенными в банке), денежные средства по которым также не поступили в срок. Изучаются также имеющиеся факты просроченной дебиторской задолженности, причины неплатежей.

В заключение выясняется правильность применяемых схем корреспонденции счетов по расчетам с покупателями и заказчиками, соответствие данных аналитического и синтетического учета. Выявленные отклонения фиксируются в рабочих документах аудитора (табл. 9.2).

Таблица 9.2

Программа аудиторской проверки расчетов с покупателями

9.4. АУДИТ РАСЧЕТОВ С РАЗНЫМИ ДЕБИТОРАМИ И КРЕДИТОРАМИ

Данный аудит включает анализ достоверности и правильности отражения в учете таких операций, как получение и оплата услуг организаций связи, коммунального хозяйства, тепло– и водоснабжения, учебных заведений, по аренде имущества, по возмещению материального ущерба и др. Указанные операции учитываются на счете 76 «Расчеты с разными дебиторами и кредиторами» на соответствующих субсчетах. Многообразие расчетных операций, отражаемых на этом счете, нередко приводит к ошибкам в учете. В связи с этим по данным первичных документов и учетных регистров по счету 76 аудитору предстоит установить причины и давность возникновения дебиторской и кредиторской задолженности, правильность ее документального оформления, реальность; установить, не пропущены ли сроки исковой давности и каковы меры, принимаемые для погашения и взыскания задолженности. В зависимости от объема операций и результатов предварительного тестирования системы внутреннего контроля расчетов могут применяться методы как сплошного, так и выборочного контроля. В последнем случае формируются выборки отдельно по дебиторам и кредиторам, в которые включают соответствующие операции за месяц из каждого квартала проверяемого периода.

В обязательном порядке проверяется правильность составления корреспонденции счетов по каждому виду расчетов, выявляется организация аналитического учета по ним, устанавливается обоснованность начисления (или возмещения) НДС по этим операциям. При необходимости проводится сверка отдельных, сомнительных по мнению аудитора, операций по расчетам с организациями-дебиторами. Устанавливается также правильность отражения дебиторской и кредиторской задолженности в балансе; такая задолженность должна отражаться развернуто. Выявленные ошибки и отклонения фиксируются в рабочих документах (табл. 9.3).

Таблица 9.3

Программа аудиторской проверки расчетов с разными дебиторами и кредиторами

9.5. АУДИТ РАСЧЕТОВ ПО ДОГОВОРУ ПРОСТОГО ТОВАРИЩЕСТВА

В соответствии с ГК РФ совместная деятельность без образования юридического лица осуществляется на основе договора между ее участниками. По договору о совместной деятельности стороны обязуются путем объединения имущества и усилий совместно действовать для достижения общей хозяйственной или другой цели, не противоречащей действующему законодательству. Имущество, объединенное участниками для совместной деятельности, учитывается на отдельном балансе у того участника, которому в соответствии с договором поручено ведение общих дел. Данные отдельного баланса в баланс предприятия-участника, ведущего общие дела, не включаются.

Распределение прибыли, убытков и других результатов совместной деятельности между участниками осуществляется в порядке, предусмотренном договором. Каждый участник включает свою долю прибыли в состав операционных доходов ежеквартально на основании извещения, поступившего от участника, ведущего общие дела, независимо от срока фактического получения этой прибыли. Убытки от совместной деятельности покрываются за счет собственных средств предприятия.

Исходя из сущности и характера совместной деятельности организуется и процесс проверки. Прежде всего проверяются наличие и содержание договора о совместной деятельности. Выясняется цель совместной деятельности, ее участники, кому поручено ведение общих дел, порядок объединения имущества, выполнения работ, распределения прибыли и имущества и др.

По каждому договору устанавливается правильность порядка оформления и учета совершаемых операций (наличие первичных документов, указание корреспонденции счетов в учетных регистрах, составление отчетности), правильность расчета и уплаты налогов в бюджет. Аудитор должен знать, что налог на прибыль (причитающуюся ее часть) и налог на имущество (переданное в совместную деятельность) платит каждый участник самостоятельно. Другие налоги, возникающие в рамках осуществления совместной хозяйственной деятельности, уплачивает участник, который ведет бухгалтерский учет. Стоимость имущества, передаваемого в совместную деятельность (и возвращаемого участникам), а также часть прибыли, поступающая конкретному участнику, НДС не облагается.

В ходе проверки необходимо также установить правильность отражения в учете разницы между договорной и балансовой стоимостью имущества, передаваемого в совместную деятельность. Вклад в совместную деятельность учитывается у предприятия-участника как долгосрочные или краткосрочные финансовые вложения (табл. 9.4).

Таблица 9.4

Программа аудиторской проверки расчетов по совместной деятельности

Типичные ошибки, выявляемые при проверке расчетов по совместной деятельности:

Отсутствие договора простого товарищества или составление его с нарушениями ГК РФ;

Отсутствие фактической совместной деятельности, обособленного баланса по договору простого товарищества;

Ненадлежащее ведение учета (неправильная корреспонденция счетов, отсутствие аналитического учета и т.п.);

Имущество, объединенное по договору простого товарищества, не учитывается участниками при начислении налога на имущество;

Прибыль, полученная участником, включается в налогооблагаемую прибыль по факту поступления денежных средств, убытки относятся на расходы от внереализационных операций.

9.6. АУДИТ РАСЧЕТОВ ПО ЭКСПОРТНО-ИМПОРТНЫМ ОПЕРАЦИЯМ

Изучая контракты (договоры), заключенные предприятием с иностранными партнерами по экспортно-импортным операциям, аудитор обращает внимание на наличие в них определенных валютных условий: валюта цены и способ определения цены; валюта платежа; установление курса пересчета, когда валюта цены и валюта платежа не совпадают; различные защитные оговорки, предупреждающие потери в связи с изменением валютных курсов. Финансовые условия расчетов должны содержать указания на виды и условия расчетов (наличными, в кредит или смешанный способ); формы расчетов (документарный аккредитив, документарное инкассо, банковский перевод, платежное поручение); защитные меры, обеспечивающие надежность и своевременность платежей; применяемые средства платежа.

При осуществлении внешнеэкономической деятельности предприятия обязаны в 7-дневный срок продавать на внутреннем валютном рынке определенную долю валюты, поступившей на их транзитные валютные счета в банках. Поэтому в ходе проверки устанавливается соблюдение экспортерами порядка обязательной продажи части валютной выручки на внутреннем валютном рынке по величине и срокам продажи. Расходы по транспортировке, страхованию и экспедированию грузов по территории иностранных государств, расходы по оплате экспортных пошлин и таможенных процедур, а также комиссионное вознаграждение в пользу посреднических организаций по экспортным контрактам оплачиваются до обязательной продажи части валютной выручки и, таким образом, уменьшают расчетную базу.

Изучается также использование предприятием собственной валютной выручки (путем сравнения перечисленной валюты со стоимостью импортированных товаров); сохранность наличной иностранной валюты и материальных ценностей, приобретенных за валюту; соблюдение сроков исполнения иностранным партнером обязательств по контрактам, в счет которых производились авансовые платежи за границу в валюте (текущие валютные операции осуществляются на срок до 180 дней; перевод средств за рубеж на больший срок расценивается как инвестиции, которые могут осуществляться только с разрешения Центрального банка РФ).

При проверке закупок товаров по импорту и совершения бартерных сделок соблюдаются следующие требования:

При закупках товаров по импорту (в том числе путем бартера) исчисление покупной стоимости поступающих товарно-материальных ценностей производится исходя из их стоимости по контракту (договору) на дату оприходования на предприятии, а также таможенных, транспортных и прочих расходов по закупке товаров и их транспортировке;

При совершении бартерных сделок учет реализации и определение финансовых результатов производятся на дату, указанную в грузовой таможенной декларации на импорт, и по стоимости, предусмотренной в контракте (договоре). Проверяя соблюдение действующего налогового законодательства, аудитор контролирует полноту, правильность и своевременность расчетов экспортеров по платежам в бюджет, представленных ими налоговых расчетов и деклараций, правильность определения налогооблагаемой базы по таможенным пошлинам, налогу на прибыль и другим налогам.

При проведении данной проверки устанавливается:

Правильность уплаты НДС с сумм комиссионных вознаграждений, получаемых по договорам за услуги, оказываемые по экспортным и импортным операциям (при получении в валюте налог уплачивается также в валюте);

Обеспечение учета и налогообложения прибыли от посреднических операций и сделок (деятельность в роли комиссионера или поверенного в договоре комиссии или поручения);

Правильность налогообложения личных доходов работников, полученных при покупке ими товаров, оплаченных предприятиями за счет собственной валюты, по ценам ниже цены приобретения, определенной как стоимость этих товаров в инвалюте, пересчитанной в рубли по курсу Центрального банка РФ на момент реализации этих товаров;

Правильность расчетов с подотчетными лицами по командировочным расходам в инвалюте.

Так, проверяя расчеты с подотчетными лицами по загранкомандировкам, аудитор должен знать, что суточные за время командировки выплачиваются при проезде по территории РФ в рублях по нормам; при проезде и за время пребывания за рубежом – в иностранной валюте по нормам, утвержденным Министерством финансов РФ для работников, выезжающих во время командировки из РФ за границу. Со дня пересечения границы при выезде суточные начисляются по норме по территории иностранного государства, а при возвращении обратно начиная со дня пересечения границы – по норме по территории РФ. Аудитору следует установить правильность учета расчетов; правильность возмещения работнику расходов, в том числе в случаях, когда работник обеспечивался питанием и жильем в стране пребывания за счет инофирмы; правильность исчисления и учета курсовых разниц. Возврат неиспользованных сумм, полученных подотчетным лицом в валюте, может быть как в валюте, так и в рублях по курсу Центрального банка РФ на дату возврата.

В заключение устанавливается правильность отражения в учетных регистрах валютных операций. Для этого с помощью приемов прослеживания и сопоставления записей в учетных регистрах по счету 52 «Валютный счет» с данными учетных регистров по счетам учета материальных ценностей (08, 10, 19, 41 и др.), затрат (20, 44 и др.), расчетов (60, 62, 76 и др.), прибылей и убытков (91, 84 и др.) выясняется содержание сделанных корреспонденций счетов, их соответствие требованиям нормативных документов. Обнаруженные ошибки аудитор регистрирует в рабочих документах.

Типичные ошибки, выявляемые аудитором при проверке учета валютных операций:

Неполное зачисление на банковские счета валютной выручки по экспортным операциям;

Неправильный пересчет курса иностранной валюты в рубли по валютным операциям;

Тексты платежных документов, послуживших основанием для оплаты с валютного счета, не переведены на русский язык;

Нарушение сроков исполнения обязательств по контрактам, в счет выполнения которых предприятием производились авансовые платежи за границу в валюте;

Некорректная корреспонденция счетов по учету валютных операций.

ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

1. Задачи аудита расчетных операций.

2. Объекты аудита расчетных операций.

3. Тестирование средств внутреннего контроля расчетов.

4. Оценка и факторы внутрихозяйственного риска при аудите расчетных операций.

5. Особенности выборки при аудите расчетных операций.

6. Источники информации при аудите расчетных операций.

7. Аудиторские процедуры при аудите расчетных операций.

8. Особенности аудита расчетов с заказчиками.

9. Особенности аудита расчетов с поставщиками и подрядчиками.

10. Тестирование дебиторской и кредиторской задолженности.

11. Особенности аудита расчетов при осуществлении экспортно-импортных операций.

12. Аудит расчетов по договору простого товарищества.

ТЕСТЫ

1. Требования к форме и содержанию заключаемых коммерческими организациями договоров установлены:

а) Гражданским кодексом РФ;

б) Торговым кодексом РФ;

в) Налоговым кодексом РФ.

2. Термин «неотфактурованные поставки» означает поставки, по которым:

а) не получен счет-фактура от поставщика;

б) не поступили расчетные документы;

в) не выдан счет-фактура покупателю.

3. Организация приобрела товарно-материальные ценности и в качестве гарантии оплаты выписала поставщику вексель номиналом на сумму поставки с выплатой 10% годовых. Сумма долга по данному векселю отражается по кредиту счета:

4. Для проверки полноты оприходования поступивших от поставщиков товарно-материальных ценностей аудитор применяет следующую процедуру:

б) сканирование;

в) прослеживание.

5. Списание дебиторской задолженности покупателя производится по истечении срока исковой давности, который составляет:

а) 45 дней;

6. В случае если организация выставит претензии контрагенту, эта сумма отразится по дебету счета:

7. Участник совместной деятельности долю причитающейся ему прибыли отражает в составе:

а) выручки;

б) доходов от участия в других предприятиях;

в) операционных доходов;

г) внереализационных доходов.

8. Сотрудник предприятия был командирован в Великобританию. Согласно данным авиабилета он вернулся из командировки в Москву 3 сентября в 22.10. Суточные за 3 сентября ему должны быть начислены по норме для территории:

а) Великобритании;

б) России;

9. Работнику при направлении в командировку выданы 100 долл. США. По возвращении из командировки он составил авансовый отчет на 80 долл. США. Оставшаяся часть подотчетной суммы:

а) должна быть возвращена только в долларах США;

б) может быть возвращена либо в долларах США, либо в рублях;

в) должна быть возвращена только в рублях.

10. В бухгалтерском учете организации за одним контрагентом одновременно числится и дебиторская, и кредиторская задолженность. При составлениибухгалтерской отчетности в бухгалтерском балансе такая задолженность должна быть отражена:

а) свернуто;

б) свернуто, но полной информацией в пояснительной записке;

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Министерство образования и науки России

Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

"Санкт-Петербургский государственный экономический университет" филиал СПбГЭУ в г. Великие Луки

Курсовая работа

Аудит расчетов с поставщиками и подрядчиками

Студент: Фомина О.В.

Специальность: 080109 курс: 5

Группа: 591

Научный руководитель:

Кулева Людмила Валерьевна

Великие Луки

Введение

1.3 Этапы аудиторской проверки с поставщиками и подрядчиками

2.3 Составление плана и программы аудита

Заключение

Список литературы

Приложения

Введение

Организации постоянно ведут расчеты с поставщиками за приобретенные у них основные средства, сырье, материалы и другие товарно-материальные ценности и оказанные услуги; с покупателями - за купленные ими товары; с заказчиками - за выполненные работы и оказанные услуги.

Целью аудита расчетов с поставщиками и подрядчиками является выражение мнения о достоверности отражения в учете и отчетности показателей дебиторской и кредиторской задолженности.

Актуальность темы заключается в том, что в настоящее время большое внимание уделяется расчётам с поставщиками и подрядчиками. Это обусловлено тем, что постоянно совершающийся кругооборот хозяйственных средств вызывает непрерывное возобновление многообразных расчётов. Одним из наиболее распространённых видов расчётов как раз и являются расчёты с поставщиками и подрядчиками за сырьё, материалы, товары и прочие материальные ценности.

Целью курсовой работы является изучение и раскрытие основных направлений методики аудита расчетов с поставщиками и подрядчиками.

Задачи курсовой работы:

Рассмотреть теоретические аспекты аудита расчетов с поставщиками и подрядчиками;

Изучить порядок организации аудиторской проверки расчетов с поставщиками и подрядчиками;

Определить и рассмотреть основные аудиторские процедуры, применяемые при проверке расчетов с поставщиками и подрядчиками;

Изучить основные практические аспекты аудиторской проверки расчетов с поставщиками и подрядчиками: проверку документального оформления, регистров аналитического и синтетического учета.

Предметом исследования является - аудит расчетов с поставщиками и подрядчиками.

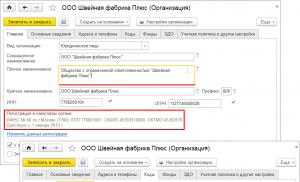

Объектом исследования является ЗАО "ЗЭТО". Великолукский "Завод электротехнического оборудования" (ЗАО "ЗЭТО"), головное предприятие холдинговой компании "ЭЛВО", является крупнейшим производителем электротехнического оборудования для электроэнергетики, нефтяной и газовой промышленности, железных дорог, метрополитена и сельского хозяйства.

Основным видом деятельности завода является разработка и производство высоковольтных аппаратов для электростанций и подстанций напряжением от 10 до 1150 кВ, комплектов ошиновки жесткой 110-500 кВ, разрядников, ограничителей перенапряжений 0,4-500 кВ, полимерных изоляторов 10-500 кВ, изделия разрабатываются с учетом передовых технологий, требований и пожеланий энергетиков. Многие конструктивные и технологические решения запатентованы и не имеют аналогов в мире, а по некоторым своим техническим параметрам оборудование превосходит зарубежные аналоги.

В ходе проведения исследования упор делался на федеральные акты в области аудита и бухгалтерского учета, монографическую и периодическую литературу, а так же в основе исследования лежат учебные пособия Кочинева Ю.Ю., Касьянова С.А., Савина А.А., Климовой Н.В., Тарасовой М.В., Бабаева Ю.А., Ковалевой О.В.

Глава 1. Теоретические аспекты аудита расчетов с поставщиками и подрядчиками

1.1 Сущность и содержание расчетов с поставщиками и подрядчиками

Поставщики и подрядчики - это организации, поставляющие сырьё, материалы и другие товарно-материальные ценности, а также оказывающие различные виды услуг (отпуск электроэнергии, пара, воды, газа и др.) и выполняющие разные работы (капитальный и текущий ремонт основных средств и др.). Расчёты с поставщиками и подрядчиками осуществляют после отгрузки им товарно-материальных ценностей, выполнения работ или оказания услуг либо одновременно с ними с согласия предприятия или по его поручению. В настоящее время организации сами выбирают форму расчётов за поставленную продукцию или оказанные услуги. Все операции, связанные с расчетами за приобретенные материальные ценности, принятые работы, оказанные услуги отражаются на счете 60 "Расчеты с поставщиками и подрядчиками" независимо от времени оплаты.

Основанием для принятия на учет кредиторской задолженности перед поставщиками являются следующие расчетные документы: (счета, счета-фактуры) и документы, свидетельствующие о факте свершения сделки (товарно-транспортные накладные, приходные ордера, приемные акты, акты о выполнении работ и услуг).

На счете 60 "Расчеты с поставщиками и подрядчиками" задолженность отражается в пределах сумм акцепта. При обнаружении недостач по поступившим товарно-материальным ценностям, несоответствия цен, обусловленных договором счет 60 кредитуют на соответствующую сумму в корреспонденции со счетом 76 "Расчеты с разными дебиторами и кредиторами" (субсчет "Расчеты по претензиям").

Расчёты с поставщиками и подрядчиками осуществляют после отгрузки им товарно-материальных ценностей, выполнения работ или оказания услуг либо одновременно с ними с согласия предприятия или по его поручению. Без согласия организации в безакцептном порядке оплачиваются требования за отпущенный газ, воду, электроэнергию, выписанные на основании показателей измерительных приборов и действующих тарифов, а также за канализацию, пользование телефоном, почтово-телеграфные услуги.

Учет выданных авансов осуществляется обособленно в отдельных регистрах аналитического учета с целью получения информации о расчетах с конкретными поставщиками и контроля за их состояниями. Суммы выданных авансов перечисляются по платежному поручению с расчетного или других счетов в банках. Эти операции оформляются бухгалтерской записью:

Таблица 1.1 Бухгалтерская запись выданных авансов перечисленных по платежному поручению с расчетного или другого счета.

Перечисленные авансы поставщикам и подрядчикам учитываются по дебету этого счета до тех пор, пока не будут полностью выполнены и документально оформлены поставка материально-производственных запасов или объем предусмотренных договором работ и услуг. За полученные товары и выполненные работы, подтвержденные документально, возникает задолженность перед поставщиками или подрядчиками, которая уменьшается на сумму ранее выданных авансов.

При невыполнении договора поставки неиспользованные средства авансов возвращаются поставщиком на расчетный счет покупателя. Такая операция оформляется платежным поручением, в котором обязательно должно быть указано основание (номер и дата платежного поручения, по которому зафиксировано получение аванса, а также договора). Возврат поставщиком неиспользованной суммы авансов оформляется бухгалтерской записью: таблица 1.2.

Таблица 1.2 Бухгалтерская запись возврата неиспользованной суммы авансов

Аналитический учет по счету 60 ведется по каждому предъявленному счету, а расчетов в порядке плановых платежей - по каждому поставщику и подрядчику. При этом построение аналитического учета должно обеспечивать возможность получения необходимых данных по: поставщикам по акцептованным и другим расчетным документам, срок оплаты которых не наступил; поставщикам по неоплаченным в срок расчетным документам; поставщикам по неотфактурованным поставкам; авансам выданным; поставщикам по выданным векселям, срок оплаты которых не наступил; поставщикам с просроченным оплатой векселям; поставщикам по полученному коммерческому кредиту и др.

Расчеты с покупателями и поставщиками производятся платежными поручениями, в виде товарообменных операций (бартерные сделки), в порядке уступки права требования, договора мены инкассовыми поручениями, аккредитивами, векселями, чеками. Долги, возникающие в результате деятельности субъектов хозяйственного права, принято называть кредиторской или дебиторской задолженностью в зависимости от того, кто является должником.

Дебиторская и кредиторская задолженность являются естественными составляющими бухгалтерского баланса предприятия. Они возникают в результате несовпадения даты появления обязательств с датой платежей по ним.

Под кредиторской задолженностью организации понимается ее задолженность другим лицам: организациям, индивидуальным предпринимателям, работникам. Как правило, она образуется при расчетах за приобретаемые материально - производственные запасы, работы и услуги сторонних организаций, при расчетах с бюджетом, а также при расчетах с работниками по оплате труда и с физическими лицами по гражданско-правовым договорам.

Наиболее характерный вид кредиторской задолженности - это задолженность поставщикам и подрядчикам за поставленные ими товарно-материальные ценности, оказанные услуги, выполненные работы.

Для обобщения информации о расчетах с поставщиками и подрядчиками предназначен синтетический счет 60 "Расчеты с поставщиками и подрядчиками", на котором отражается информация о расчетах за:

Полученные товарно-материальные ценности (ТМЦ), выполненные работы и потребленные услуги (по предоставлению электроэнергии, газа, пара, воды, всех видов услуг связи и др., а также по доставке или переработке материальных ценностей), расчетные документы на которые акцептованы и подлежат оплате через банк;

Товарно-материальные ценности, работы и услуги, на которые расчетные документы от поставщиков или подрядчиков не поступили (неотфактурованные поставки);

Излишки товарно-материальных ценностей, выявленные при их приемке, набор и перебор тарифа (фрахта) и др.

Все операции, связанные с расчетами с поставщиками и подрядчиками, отражаются на счете 60 "Расчеты с поставщиками и подрядчиками" независимо от времени оплаты, т.е. соблюдается принцип временной определенности фактов хозяйственной деятельности. Указанный счет 60 кредитуется на стоимость принимаемых к бухгалтерскому учету ТМЦ, работ, услуг в корреспонденции со счетами учета этих ценностей или счетов учета соответствующих затрат и дебетуется на суммы исполнения, включая авансы и предварительную оплату, в корреспонденции со счетами учета денежных средств и других. При этом суммы выданных авансов и предварительной оплаты учитываются обособленно.

Аналитический учет по счету 60 "Расчеты с поставщиками и подрядчиками" ведется по каждому предъявленному счету, а при расчетах в порядке плановых платежей - по каждому поставщику и подрядчику.

При этом задача аналитического учета - обеспечить возможность получения необходимых данных по поставщикам:

По акцептованным и другим расчетным документам, срок оплаты которых не наступил;

По не оплаченным в срок расчетным документам;

По неотфактурованным поставкам;

По выданным авансам;

По выданным векселям, срок оплаты которых не наступил;

По просроченным оплатой векселям;

По полученным коммерческим кредитам и др.

Для выявления остатков по каждому кредитору и проверки обоснованности сумм, числящихся на счетах расчетов с поставщиками и подрядчиками, Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ и методические указания по инвентаризации имущества и финансовых обязательств предусматривают проведение инвентаризации расчетов. Эта процедура является одним из важнейших условий управления дебиторской и кредиторской задолженностью.

Для организации аудит расчетов с поставщиками и подрядчиками является одним из наиболее важных пунктов проверки и контроля. Это обусловлено тем, что постоянно совершающийся кругооборот хозяйственных средств вызывает непрерывное возобновление многообразных расчётов. Одним из наиболее распространённых видов расчётов как раз и являются расчёты с поставщиками и подрядчиками за сырьё, материалы, товары и прочие материальные ценности.

1.2 Цель задачи и источники информации аудиторской проверки расчетов с поставщиками и подрядчиками

Для начала необходимо сказать что, аудиторская деятельность или аудит это - предпринимательская деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей.

Основная цель проверки расчетов с поставщиками и подрядчиками - установить соответствие совершенных операций по расчетам с поставщиками и подрядчиками действующему законодательству и достоверность отражения этих операций в бухгалтерской отчетности.

К основным документам, регулирующим расчеты с поставщиками и подрядчиками, относятся следующие документы: рисунок 1.1.

Рисунок 1.1 - Основные документы регулирующие расчеты с поставщиками и подрядчиками

Задачи проверки:

1. Правовая оценка договоров с поставщиками и подрядчиками.

2.Аудит организации первичного учета расчетов с поставщиками и подрядчиками.

3.Аудит состояния задолженности перед поставщиками и подрядчиками.

4. Проверка правильности отражения в бухгалтерском учете различных операций по расчетам с поставщиками и подрядчиками.

5. Проверка соответствия данных аналитического учета расчетов с поставщиками и подрядчиками данным свободного учета.

6. Проверка организации налогового учета по расчетам с поставщиками и подрядчиками.

Целью аудита является выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству Российской Федерации. Для целей настоящего Федерального закона под достоверностью понимается степень точности данных финансовой (бухгалтерской) отчетности, которая позволяет пользователю этой отчетности на основании ее данных делать правильные выводы о результатах хозяйственной деятельности, финансовом и имущественном положении аудируемых лиц и принимать базирующиеся на этих выводах обоснованные решения.

Согласно основной цели аудитор в первую очередь проверяет наличие договоров с поставщиками и подрядчиками, правильность их оформления и соответствие содержания договоров экономическому смыслу совершенных сделок. При этом все сделки с поставщиками и подрядчиками можно разделить на две группы в зависимости от предмета и сущности заключаемых договоров.

В первую группу входят расчеты с поставщиками.

Предмет договоров данной группы - приобретение любых товаров и имущественных прав. Основные формы заключаемых договоров в рамках этой группы: договор купли-продажи, договор поставки, договор энергоснабжения, договор мены.

Во вторую группу входят расчеты с подрядчиками. Предметом договоров этой группы является выполнение определенной работы и сдачи ее результата заказчику. Основные формы договоров: договор подряда, договор возмездного оказания услуг, договор на выполнение НИОКР. Подобное деление на группы обусловлено тем, что специфика договоров внутри каждой из групп требует различных подходов при проведении аудита. В первую очередь эта разница в используемых приемах сбора аудиторских доказательств и порядке построения аудиторской выборки.

В ходе аудита данного раздела учета подлежат проверке: поступление товарно-материальных ценностей, в том числе неотфактурованные поставки и поставки, обеспеченные векселями; выставленные поставщикам и подрядчикам претензии; списанные безнадежные к взысканию долги; выданные авансы и полученные коммерческие кредиты. При этом особое внимание должно быть уделено просроченной задолженности и задолженности с истекшим сроком исковой давности. Аудитор выясняет причину возникновения такой задолженности и уточняет, какие были приняты меры к ее взысканию. При наличии дебиторской задолженности устанавливается дата и причина ее возникновения.

Источниками информации являются:

Положение об учетной политике, договоры на поставку товарно-материальных ценностей, договоры на оказание услуг, договоры на выполнение работ, накладные, журналы регистрации счетов-фактур поставщиков, журнал регистрации доверенностей на получение ТМЦ, счета фактуры поставщиков, акты сверки расчетов, протоколы о зачете взаимных требований, акты инвентаризации расчетов, векселя, копии платежных документов, книга покупок, учетные регистры по счету 60, Главная книга, бухгалтерская отчетность.

Данные синтетического и аналитического учета расчетов с поставщиками и подрядчиками дают полное представление о расчетах:

1. С поставщиками и подрядчиками по акцептованным и другим расчетным документам, срок оплаты которых не наступил;

2. С поставщиками и подрядчиками по не оплаченным в срок расчетным документам;

3. С поставщиками и подрядчиками неотфактурованным поставкам;

4. С поставщиками и подрядчиками по выданным векселям, срок оплаты которых не наступил;

5. С поставщиками и подрядчиками по просроченным оплатой векселям;

6. С поставщиками и подрядчиками по полученному коммерческому кредиту и др.

В ходе аудита расчетов с поставщиками и подрядчиками аудитор выполняет следующее:

1. Проверяет правильность оформления первичных документов по приобретению товарно-материальных ценностей и получению услуг с целью подтверждения обоснованности возникновения кредиторской задолженности;

2. Подтверждает своевременность погашения и правильность отражения на счетах бухгалтерского учета кредиторской задолженности;

3. Оценивает правильность оформления и отражения в учете предъявленных претензий.

Аудиторскими процедурами являются:

1. Просмотр и сравнение документов;

2. Прослеживание операций - позволяет изучить нетипичные ситуации, которые отражены в документах клиента;

3. Опрос, то есть поиск информации у осведомленных лиц в пределах или за пределами экономического субъекта;

4. Подтверждение - ответ на запрос об информации, содержащейся в бухгалтерских записях;

5. Пересчет, представляющий собой проверку точности арифметических расчетов в первичных документах и бухгалтерских записях;

6. Аналитические процедуры - анализ и оценка полученной аудитором информации в целях определения соотношения заемных и собственных средств.

Основными законодательными и нормативными документами учета расчетов с поставщиками и подрядчиками является: Федеральный закон "О бухгалтерском учете" от 06.12.11 г. №402-ФЗ, Положения по бухгалтерскому учету "Доходы организации ПБУ 9/99" и "Расходы организации" ПБУ 10/99.

Методологические основы организации учета расчетов с поставщиками устанавливают правила документального оформления приема, хранения, отпуска товаров и отражения товарных операций в бухгалтерском учете и отчетности, являются элементом системы нормативного регулирования бухгалтерского учета товароматериальных ценностей.

1.3 Этапы аудиторской проверки расчетов с поставщиками и подрядчиками

Аудиторскую проверку расчетов с поставщиками и подрядчиками в ЗАО "ЗЭТО" аудиторская группа, сделав предварительный анализ, решила проводить с 1 января 2013 года по 31 декабря 2013. Аудит расчетов с поставщиками и подрядчиками было решено проводить сплошным методом. Аудиторская поверка состоит из трех основных этапов: рисунок 2.1.

Рисунок 2.1 - Этапы аудиторской проверки расчетов с поставщиками и подрядчиками

аудиторский проверка поставщик подрядчик

Аудиторскую проверку расчетов с поставщиками и подрядчиками в ЗАО "ЗЭТО" специалисты аудиторской фирмы проводили в следующей последовательности:

1. Общие процедуры.

Изучение учетной политики. Рабочего плана счетов. Графика документооборота. На первом этапе аудиторы знакомились с учетной политикой аудируемой организации в области расчетов с поставщиками и подрядчиками.

Проверке подвергался и Рабочий план счетов организации. В ходе его изучения аудиторами устанавливалось, на каком счете ведется учет расчетов с поставщиками и подрядчиками в ЗАО "ЗЭТО", какие субсчета к нему открыты. Наряду с рабочим планом счетов аудиторами изучался и действующий в организации график документооборота по учету расчетов с поставщиками и подрядчиками.

2. Аудиторская выборка, процедуры по существу.

На втором этапе осуществлялся расчет объема и построения выборки. Аудиторами ЗАО "Великие Луки Аудит" правильность оформления расчетов с поставщиками и подрядчиками.

3. Стоимостная оценка, точное измерение.

На этом этапе аудиторами ЗАО "Великие Луки Аудит" была проведена проверка правильности:

Оценки в учёте и отчетности расчетов с поставщиками и подрядчиками;

Оценки в учёте товарно-материальных ценностей и услуг, приобретенных у поставщиков и подрядчиков;

4. Полнота, представление и раскрытие информации о расчетах с поставщиками и подрядчиками.

На данном этапе аудиторами ЗАО "Великие Луки Аудит" анализировалось соответствие произведенных расчетов с поставщиками и подрядчиками по отчетному периоду. Проверялась полнота их раскрытия в регистрах аналитического и синтетического учета, достоверность отражения хозяйственных операций по расчетам с поставщиками и подрядчиками на счетах бухгалтерского учета. На данном этапе аудиторами формировались рабочие документы по проверке полноты, качества и достоверности информации о расчетах с поставщиками и подрядчиками.

5. Подведение итогов аудита расчетов с поставщиками и подрядчиками.

На заключительном этапе аудиторами составлялся перечень ошибок и замечаний, формировалась сводка систематических нарушений. Проводился анализ результатов аудиторской проверки. Существенные ошибки группировались по значимости в письменном отчете аудиторов, предназначенном для руководства ЗАО "ЗЭТО"

Глава 2. Организация аудиторской проверки расчетов с поставщиками и подрядчиками

2.1 Оценка внутреннего контроля расчетов с поставщиками и подрядчиками в организации

Исследования курсовой работы проводятся на примере ЗАО "ЗЭТО", который является крупнейшим производителем электротехнического оборудования для электроэнергетики, нефтяной и газовой промышленности, железных дорог, метрополитена и сельского хозяйства. ЗАО "ЗЭТО" - одно из ведущих предприятий, которое обладает более чем полувековым опытом работы по проектированию и изготовлению электротехнического оборудования, а также обеспечивает гарантийное обслуживание в процессе его эксплуатации и выполнение сервисных работ при монтаже.

Задачей аудитора для изучения и оценки системы бухгалтерского учета и внутреннего контроля фирмы является:

а) описание понятия системы внутреннего контроля и ее составляющих;

б) формулировка основных требований, предъявляемых к изучению и оценке аудитором системы бухгалтерского учета ЗАО "ЗЭТО" в ходе аудита;

в) формулировка основных требований, предъявляемых к изучению и оценке надежности системы внутреннего контроля;

г) описание особенностей изучения и оценки систем бухгалтерского учета и внутреннего контроля.

В ходе аудиторской проверки аудитор обязан разобраться в системе бухгалтерского учета, которая применяется на ЗАО "ЗЭТО", и при этом изучить и оценить те средства контроля, на основе которых он собирается определить суть, масштаб и временные затраты предполагаемых аудиторских процедур.

При проверке расчетов с поставщиками и подрядчиками на ЗАО "ЗЭТО", прежде всего, необходимо установить качество состояния внутреннего контроля и учета таких расчетов.

Для достижения этой цели, как правило, прибегают к опросу (письменному и устному) работников предприятия. Это позволяет выявить наиболее уязвимые места в системе учета расчетов и определить дальнейшее направление проверки.

По данным тестирования можно определить уровень организации внутреннего контроля за операциями по расчету с поставщиками и общее состояние учета этих операций.

Таблица 2 - Тест-вопросник системы внутреннего контроля расчетов с поставщиками и подрядчиками

|

Комментарии аудитора |

Источники сведений |

|||||

|

Имеются ли соответствующие договоры на все поставки продукции |

Контроль удовлетворительный |

|||||

|

Сверки с поставщиками производятся: 2.1.Ежеквартально 2.2. На конец года |

||||||

|

Сверки охватывают поставщиков на: |

Вероятность ошибок незначительна |

|||||

|

Принимает ли участие бухгалтер в составлении акта на выявление расхождений между фактически приходуемыми ТМЦ и значащимися на счетах учета расчетов с поставщиками и подрядчиками |

Вероятность ошибок незначительна |

|||||

|

Право на получение доверенности на ТМЦ от поставщиков предоставлено: 5.1. Лицом, зафиксированным в приказе 5.2. Нет ограничений |

Приказ отвечает установленным требованиям |

|||||

|

Регистрируются ли счета-фактуры поставщиков в отдельном журнале |

Контроль удовлетворительный |

|||||

|

Своевременно предъявляются претензии поставщикам (если нет указать причину) |

Вид деятельности посреднические услуги (договор комиссии) |

|||||

|

Применяются ли штрафные санкции к поставщикам за невыполнение ими договорных обязательств |

||||||

|

Оформляется ли документально возврат ТМЦ на соответствие качеству, указанному в счетах товарно-транспортных накладных |

Вероятность ошибок маловероятна |

|||||

|

Осуществляется ли завоз ТМЦ по письмам предприятия без наличия договоров |

Вероятность ошибок маловероятна |

|||||

|

Разработана ли типовая схема корреспонденции счетов (по дебету и кредиту сч.60) для отражения хозяйственных операций |

Вероятность ошибок маловероятна |

|||||

|

Своевременно ли поступают в бухгалтерию документы поставщиков на оприходование ТМЦ материально- ответственными лицами |

Выборочно проверить документы |

|||||

|

Осуществляет ли бухгалтер пересчет сумм, указанных в счетах |

Вероятность ошибок незначительна |

|||||

|

Проверяются ли сроки возникновения задолженности |

Вероятность ошибок невысока |

|||||

|

Установлен ли и как соблюдается график документооборота по расчетным операциям |

Вероятность ошибок незначительна |

|||||

|

Ведется ли аналитический учет по каждому виду расчетов |

Вероятность ошибок незначительна |

|||||

|

Имеют ли место факты возникновения и отражения в учете кредиторской задолженности, не подтвержденные первичными документами |

Вероятность ошибок незначительна |

В результате полученного с помощью теста-вопросника понимания систем бухгалтерского учета и внутреннего контроля в ЗАО "ЗЭТО", а также тестов средств контроля аудитор понимает, какие недостатки существуют в этих системах.

Масштаб и особенности системы внутреннего контроля, а также степень их формализации должны соответствовать размерам ЗАО "ЗЭТО" и особенностям его деятельности. Аудитор в ходе аудиторской проверки обязан получить достаточную убежденность в том, что система бухгалтерского учета достоверно отражает хозяйственную деятельность проверяемой организации. Особенности внутреннего контроля могут способствовать формированию убежденности.

Изучение и оценка особенностей системы бухгалтерского учета, изучение и оценка системы внутреннего контроля должны в обязательном порядке документироваться аудиторской организацией в ходе аудиторской проверки. При проведении и документировании этой работы используются следующие типовые формы: специально разработанные тестовые процедуры; перечни типовых вопросов для выяснения мнения руководящего персонала и работников бухгалтерии; специальные бланки и проверочные листы; блок-схемы и графики; перечни замечаний, протоколы или акты.

После проведения анализа системы внутреннего контроля аудитор определяет, каким образом в организации организован обмен информацией между службой внутреннего контроля и органом управления организации. Это важный момент в понимании организации учета, так как сами по себе результаты внутреннего контроля лишь свидетельствуют о допущенных нарушениях и ошибках, но не являются подтверждением того, что обнаруженные ошибки нарушения будут исправлены. Аудитор выясняет, какие действия со стороны руководства и непосредственных исполнителей были приняты после того, как служба внутреннего контроля выявила конкретные недостатки в системе учета.

2.2 Расчет уровня существенности и аудиторского риска при аудите расчетов с поставщиками и подрядчиками

В соответствии с Федеральным стандартом аудиторской деятельности "Существенность в аудите" №4 при проверке отчетности аудитор оценивает выявленные в ней ошибки, которые по своей сути бывают существенными и несущественными. При планировании аудитор рассчитывает значение уровня существенности, т.е. предельное значение искажения бухгалтерской отчетности, начиная с которого квалифицированный пользователь с большей степенью вероятности не сможет сделать правильные выводы и принять обоснованные решения.

Под уровнем существенности понимают максимально допустимый размер ошибки (искажения) в отчетности проверяемого субъекта, который не введет пользователя отчетности в заблуждение относительно интересующей его информации. При его определении учитывают, как правило, два фактора: абсолютную и относительную величину ошибки.

Относительная величина определяется в процентном соотношении к соответствующей принятой базовой величине. Абсолютная величина - это субъективное мнение аудитора о том, что ошибка в определённой сумме может признаваться существенной ввиду значимости суммы, независимо от других обстоятельств.

Значение уровня существенности для аудиторской проверки определяется по завершении ознакомительного этапа аудиторской проверки расчетов с покупателями и заказчиками. Критерий (процент существенности) устанавливается специалистами аудиторской фирмы.

Аудиторский риск выступает в совокупности как риск существенности и риск необнаружения. Аудит бухгалтерской отчетности непосредственно связан с риском двух видов: предпринимательский и аудиторский.

Суть аудиторского риска состоит в том, что аудитор может не получить планируемый доход от проверки или в результате предъявления претензий клиентами потерять право заниматься аудиторской деятельностью.

С аудитом финансовой (бухгалтерской) отчетности непосредственно связаны следующие виды риска: Предпринимательский риск аудитора заключается в том, что аудитор может потерпеть неудачу из-за конфликта с экономическим субъектом даже при условии, что предоставленное аудиторское заключение положительное (рисунок 2.2).

Рисунок 2.2 - Виды рисков в аудите

Аудиторский риск означает вероятность того, что бухгалтерская отчетность экономического субъекта может содержать невыявленные ошибки и (или) искажения после подтверждения её достоверности или что она содержит существенные искажения, когда на самом деле таких искажений в бухгалтерской отчетности нет.

Модель аудиторского риска имеет следующий вид:

Где АР - аудиторский риск;

РСИ - риск существенного искажения отчетности;

РН - риск необнаружения;

НР - неотъемлемый риск;

РСК - риск средств контроля.

Риск существенного искажения финансовой отчетности - это риск того, что до начала проведения аудита в финансовой отчетности содержались существенные искажения. Риск существенного искажения отчетности включает в себя две составные части: неотъемлемый риск и риск средств контроля. Значение аудиторского риска всегда больше нуля.

Риск необнаружения - это риск того, что аудиторские процедуры не позволят аудитору обнаружить искажения в отчетности, которое может быть существенным по отдельности или в совокупности с другими искажениями.

Неотъемлемый риск - это подверженность остатка средств на счетах бухгалтерского учета или группы однотипных операций искажениям, которые могут быть существенными и повлиять на выражение аудитором ошибочного мнения при условии отсутствия у аудируемого лица необходимых средств внутреннего контроля.

Специалисты аудиторской фирмы ЗАО "Великие Луки - Аудит" определили уровень существенности в целом по ЗАО "ЗЭТО" (см. таблицу 2.3).

Таблица 2.3 - Определение уровня существенности в целом по ЗАО "ЗЭТО"

|

ПОКАЗАТЕЛЬ |

Значение показателя |

Критерий существенности (%) |

Значение, применяемое для нахождения уровня существенности (гр2*гр3)/100 |

|

|

Внеоборотные активы |

||||

|

Собственный капитал |

||||

|

Оборотный капитал |

||||

|

Дебиторская задолженность |

||||

|

Долгосрочные и краткосрочные обязательства |

||||

|

Кредиторская задолженность |

||||

|

Выручка от продажи |

||||

|

Себестоимость продукции |

||||

|

Прочие доходы |

||||

|

Прочие расходы |

Порядок расчета уровня существенности:

1. рассчитывают среднее арифметическое числовых значений, которое используется для расчета уровня существенности. Показатели всегда исчисляются по данным 4 графы таблицы 2.3:

19788+15246,2+14587+5739+8651+2412,78+14202,93+23417,19+65,8+1063,86 = 105173,76/10 = 10517,38

2. при окончательном расчете уровня существенности специалисты убирают из 4 графы таблицы 2.3, те показатели, которые оказываются меньше или больше среднего уровня существенности на 45-50%:

Наименьшее значение отличается от среднего на:

(10517,38- 65,8)/ 10517,38 = 99,37%;

Наибольшее значение отличается от среднего на:

(10517,38-23417,19)/ 10517,38= 122,65%.

3. окончательный расчет производится методом среднего арифметического показателя исходя из тех показателей, которые остались:

(19788+15246,2+14587+5739+8651+2412,78+14202,93+1063,86)/8 =10211,35 тыс. руб.

4. полученную сумму округляют до 10000 тыс. руб. и используют данный количественный показатель в качестве значения уровня существенности.

5. определяют насколько допустимо различие, вызванное округлением.

(10000 - 10211,35)/10000= 2%, что находится в пределах 20%.

Таким образом, 10000 тыс.руб. - это предельное значение ошибки бухгалтерской отчетности, начиная с которой квалифицированный пользователь этой отчетности с большой степенью вероятности не сможет делать на ее основе правильные выводы и принимать правильные управленческие решения.

2.3 Составления плана и программы аудита

Основой любой аудиторской проверки выступает грамотное и четкое ее планирование. Планирование аудита предполагает разработку общей стратегии и детального подхода к ожидаемому характеру, срокам проведения и объему аудиторских процедур. Являясь начальным этапом проведения аудита, планирование состоит в разработке аудиторской организацией общего плана аудита с указанием ожидаемого объема, графиков и сроков проведения аудита, а также в разработке аудиторской программы.

Аудиторская программа определяет объем, виды и последовательность осуществления аудиторских процедур, необходимых для формирования аудиторской организацией объективного и обоснованного мнения о бухгалтерской отчетности предприятия.

Планирование осуществляется на основании требований Федерального правила (стандарта) №3 "Планирование аудита". В нем содержатся минимальные требования к планированию аудита, в нем не указаны принципы, необходимые для соблюдения аудита в процессе планирования, и не перечислены этапы планирования. Цель планирования состоит в разработке общей стратегии и деятельности подхода к ожидаемому характеру, срокам проведения и объему аудиторских процедур для эффективного проведения аудита.

Планирование аудиторской проверки расчетов с поставщиками и подрядчиками в ЗАО "ЗЭТО" проводилось ЗАО "Великие Луки Аудит" в соответствии с общими принципами проведения аудита, а также в соответствии со следующими принципами: рисунок 2.4.

Рисунок 2.4 - Принципы планирования в аудите

Принцип комплексности обеспечивает взаимосвязь и согласованность всех этапов планирования.

Принцип непрерывности устанавливает сопряженность заданий в группе аудиторов и увязывает этапы планирования по срокам и хозяйствующим субъектам.

Принцип оптимальности представляет собой выбор наиболее благоприятного варианта общего плана и программы аудита.

При планировании аудита специалистами ЗАО "Великие Луки Аудит" были определены следующие основные этапы:

1) предварительное планирование аудита;

2) подготовка и составление общего плана аудита;

3) подготовка и составление программы аудита.

На этапе предварительного планирования аудиторы ЗАО "Великие Луки Аудит" ознакомились с финансово-хозяйственной деятельностью ЗАО "ЗЭТО" и получили информацию:

1) о внешних факторах, влияющих, на деятельность ЗАО "ЗЭТО" отражающих экономическую ситуацию в регионе в целом и ее отраслевые особенности;

2) о внутренних факторах, влияющих на деятельность экономического субъекта, связанных с его индивидуальными особенностями.

Также аудиторы ознакомились с:

1. Организационно - управленческой структурой организации;

2. Видами осуществляемой деятельности, выпускаемой продукцией, со спецификой отрасли;

3. Организацией и технологией производства;

4. Организованной в ЗАО "ЗЭТО" системой внутреннего контроля.

На стадии планирования аудиторская группа ЗАО "Великие Луки Аудит" сделала предварительное заключение о величине существенных показателей, т.е. величине, при которой ошибки как единичные, так и взятые суммарно, могут существенно повлиять на данные в финансовой отчетности. Концепция существенности базируется на том, что некоторые данные могут быть более важны, чем другие, при адекватном представлении финансовой отчетности, а также на интересе ее потенциальных пользователей к отдельным показателям.

В соответствии с требованиями Федерального стандарта №3 "Планирование аудита", аудиторские фирмы до начала проверки составляют общий план и программу аудита, в которых проставляют значения уровня существенности и рассчитанный аудиторский риск.

Общий план аудита представляет собой документ, утвержденный руководителем аудиторской организации, и содержащий следующие элементы:

1. Объем аудита;

2. Сроки выполнения работы каждым аудитором;

3. Размер уровня существенности;

4. Величину аудиторского риска;

5. Затраты времени по видам запланированных работ на каждом этапе проверки.

Аудиторы ЗАО "Великие Луки Аудит" составили и документально оформили план аудита, описав в нем предполагаемые объем и порядок проведения аудиторской проверки. Аудиторская проверка учета расчетов с подотчетными лицами была спланирована аудиторами ЗАО "Великие Луки Аудит" на основе общего плана и сводной программы аудита организации. Содержание плана аудита расчетов приведено в таблице 2.2.

Таблица 2.2 Общий план аудита расчетов с поставщиками и подрядчиками в ЗАО "ЗЭТО"

|

Проверяемая организация Период аудита Количество человека - часов Руководитель аудиторской группы Состав аудиторской группы Планируемый аудиторский риск Планируемый уровень сущности |

ЗАО "ЗЭТО" |

||||

|

01.01.13-31.12.13 |

|||||

|

Иванов Н.А. |

|||||

|

Силаева В.В., Новикова Т.Ф. |

|||||

|

Планируемые виды работ |

Период проведения |

Исполнитель |

Примечания |

||

|

Правовая оценка договоров с поставщиками и подрядчиками |

В течение месяца |

Силаева В.В, Новикова Т.Ф |

Согласно общему плану аудита |

||

|

Аудит организации первичного учета расчетов с поставщиками и подрядчиками |

В течение месяца |

Силаева В.В, Новикова Т.Ф |

Согласно общему плану аудита |

||

|

Аудит состояния дебиторской задолженности расчетов с поставщиками и подрядчиками |

В течение месяца |

Силаева В.В, Новикова Т.Ф |

Согласно общему плану аудита |

||

|

Проверка правильности отражения в бухгалтерском учете различных операций по расчетам с поставщиками и подрядчиками |

В течение месяца |

Силаева В.В, Новикова Т.Ф |

Согласно общему плану аудита |

||

|

Проверка организации налогового учета по расчетам с поставщиками и подрядчиками |

В течение месяца |

Силаева В.В, Новикова Т.Ф |

Согласно общему плану аудита |

Разработка программы проведения аудита включает те же этапы, что и разработка общего плана аудита. Программа является развитием общего плана аудита и представляет собой детальный перечень аудиторских процедур, необходимых для практической реализации плана аудита. Она служит подробной инструкцией аудиторам и одновременно -- средством контроля сроков проведения работы для руководителя аудиторской организации и аудиторской группы.

Глава 3. Практические аспекты аудиторской проверки расчетов с поставщиками и подрядчиками в ЗАО "ЗЭТО"

3.1 Аудит первичных документов формируемых при расчетах с поставщиками и подрядчиками

Как во внешнем, так и во внутреннем аудите особое место принадлежит аудиту первичных документов. Любая аудиторская проверка начинается с оценки состояния первичного учета. Данные, полученные в процессе этой проверки, обобщаются и служат основой для дальнейшей проверки сводных регистров бухгалтерского учета.

Расчеты с поставщиками и подрядчиками осуществляются после отгрузки ими товарно-материальных ценностей, выполнения работ или оказания услуг либо одновременно с ними с согласия организации или по ее поручению и подкрепляются соответствующими документами. Проверка документооборота организации в части аудита расчетов с поставщиками и подрядчиками начинается с анализа договоров на поставку товаров, выполнение работ или оказание услуг. Данная процедура необходима для выявления слабых мест в содержании договора, что может косвенно послужить поводом для ненадлежащего исполнения обязательств контрагентами. Договора могут быть нескольких видов:

Договор купли-продажи (при покупке товарно-материальных ценностей, товаров);

Договор поставки (при поставке оборудования и др.);

Договор обслуживания (при оказании услуг электроэнергия, отопление и др.);

Договор подряда (при проведении работ подрядным способом).

Аудит организации первичного учета строился по следующей схеме:

1. Определяется степень воздействия на организацию первичного учета различных внутренних и внешних факторов.

2. Оцениваются величины внутрихозяйственного риска системы первичного учета на данном участке по результатам проведения аналитических процедур.

3. Определяются примерные объемы первичной учетной документации, представляемой к проверке, по данному разделу.

Следующим этапом работы было проведение проверки достоверности и полноты фактов оприходования ТМЦ, принятия к учету работ, услуг. Цель - проверка наличия необходимой документации. Выборка по поступлению осуществлялась репрезентативная (случайный отбор), а операции по приобретению работ, услуг - сплошная. Результаты проверки были отражены в таблице 3.1.

Таблица 3.1 Рабочий документ аудитора по наличию оправдательных документов на приобретение ТМЦ, выполнение работ (услуг)

|

Наименование поставщика |

Приходный ордер (акт выполненных работ), №, дата |

Договор, №, дата, срок действия |

Счет-фактура, №, дата |

||

|

ОАО "Велторг" |

Акт № 43 от 15.08.13 |

Договор № 43/Д от 12.08.13 |

№ 55 от 15.04.13 |

||

|

ООО "Альянс" |

Прих № 215 от 16.09.13 |

Нет данных |

Нет данных |

||

|

ОАО "Юнга - Сервис" |

Прих № 216 от 16.10.13 |

Договор № 1859 от 16.10.13 |

Нет данных |

||

|

ООО "ЭлектроВел" |

Прих. № 217 от 17.11.13 |

Договор № 145 от 17.11.13 |

№ 149 от 23.10.13 |

Как видно из таблицы, не всегда на предприятии на поставку товаров (работ, услуг) присутствует первичная документация. Выборочная проверка наличия первичных учетных документов на каждую хозяйственную операцию показала, что все хозяйственные операции отражены своевременно и в полном объеме, на каждую операцию имеется первичный документ, также в процессе проверки была получена достаточная уверенность в том, что на предприятии вся первичная документация защищена от несанкционированного доступа.

Также была проведена проверка оперативности регистрации фактов поступления сырья и материалов, оказываемых услуг. При проверке необходимо установить есть ли расхождения между датами совершения операций и сроками их регистрации в учете.

Таблица 3.2 - Рабочий документ аудитора по проверке оперативности регистрации фактов поступления сырья и материалов, товаров, оказания услуг

При проверке оперативности регистрации фактов поступления ТМЦ в бухгалтерском учете и их фактическим поступлением расхождений не обнаружено. Все хозяйственные операции отражены на тех счетах бухгалтерского учета, которые по экономическому смыслу соответствуют совершенным операциям. Выборочная проверка наличия первичных учетных документов на каждую хозяйственную операцию показала, что все хозяйственные операции отражены своевременно и в полном объеме, на каждую операцию имеется первичный документ, также в процессе проверки была получена достаточная уверенность в том, что на организации вся первичная документация защищена от несанкционированного доступа.

На основании программы аудита проведем экспертизу первичной учетной документации на предмет правильности оформления первичных учетных документов, наличия необходимых реквизитов и их содержания (табл. 3.3).

Таблица 3.3 - Рабочий документ аудитора по проверке законности первичной учетной документации по операциям расчетов с поставщиками и подрядчиками.

При предоставлении поставщиками товаросопроводительных документов было замечено, что в некоторых счетах-фактурах не заполнены все необходимые реквизиты, такие как ИНН/КПП продавца или его адрес, таким образом, данный счет-фактура не может служить основанием для предоставления налогового вычета по НДС, так как налоговое законодательство требует для получения вычета по НДС заполнения всех обязательных реквизитов в счете-фактуре.

Проверка реальности дебиторской и кредиторской задолженности (табл. 3.4).

Целью данной процедуры является достижение уверенности в том, что задолженность контрагентов и задолженность перед контрагентами числятся на счетах учета в реальных значениях.

Табличные данные сформированы по остаткам следующих счетов: 60 "Расчеты с поставщиками и подрядчиками" и 76 "Расчеты с разными дебиторами и кредиторами".

Таблица 3.4 - Рабочий документ аудитора по проверка реальности дебиторской и кредиторской задолженности

Проверка соответствия данных аналитического учета оборотам и остаткам по счетам синтетического учета. Поскольку на организации бухгалтерский учет автоматизирован, то несложно проследить все операции, которые группируются в различных ведомостях аналитического и синтетического учета по каждому контрагенту.

Как видно из таблицы 3.5 аналитического учета совпадают с данными синтетического учета.

К данному разделу учета замечаний нет.

При проверке корреспонденции счетов замечаний не было обнаружено, каждая хозяйственная операция отражается на соответствующих счетах бухгалтерского учета.

Таблица 3.5 Рабочие документа аудитора по проверке данных аналитического учета оборотам и остаткам по счетам синтетического учета (тыс. руб.)

|

Счет аналитического учета |

Сумма тыс.руб |

Счет синтетического учета |

Сумма тыс.руб. |

Соответствие данных синтетического и аналитического учета |

||

|

60 "Расчеты с поставщиками и подрядчиками" |

Соответствует |

|||||

|

76 "Расчеты с разными дебиторами и кредиторами" |

Соответствует |

Таким образом, по результатам аудиторской проверки было установлено, что хозяйственные договора составляются надлежащим образом, их условия выполняются своевременно и в полном объеме. Первичный учет имеет ряд недостатков: не всегда заполняются обязательные реквизиты и не всегда соблюдается форма документов.

Остатки по счетам учета расчетов с поставщиками и подрядчиками в полной мере соответствуют реальной задолженности. В остальном замечаний обнаружено не было. В целом учет расчетов поставлен достаточно четко и эффективно, состояние расчетов характеризуется как удовлетворительное, соблюдается законность совершаемых операций и операции своевременно и в полном объеме отражаются на соответствующих счетах бухгалтерского учета.

3.2 Обобщение и оформление результатов аудита расчетов с поставщиками и подрядчиками

Завершающий этап аудита (обобщение и оформление результатов проверки) не менее важен, чем предыдущие этапы. На завершающем этапе аудитору необходимо обобщить всю полученную в ходе проверки и сосредоточенную в его рабочей документации информацию, обработал ее определенным образом и сформировал на этой базе свое профессиональное мнение о достоверности бухгалтерской отчетности в части расчетов с поставщиками и подрядчиками.

Выявленные в ходе проверки ошибки и нарушения отражены в рабочих документах аудитора. Аудитор составил рабочие документы о проведенных аудиторских процедурах в отношении расчетов в достаточно полной и подробной форме, необходимой для обеспечения общего понимания аудита.

Состав, количество, содержание документов, входящих в рабочую документацию, были определены в соответствии с характером проводимой работы, сложностью деятельности организации, состоянием бухгалтерского учета, надежностью системы внутреннего контроля, а также исходя из уровня руководства и контроля за работой персонала аудиторской организации при выполнении отдельных процедур.

К рабочей документации аудита относятся:

Описание использованных аудиторской организацией процедур и их результатов;

Объяснения, пояснения и заявления предприятия;

Копии документов;

Описание организации бухгалтерского учета;

Аналитические документы аудиторской организации;