Корректировочный счет фактура в году. Корректировочный счет-фактура: образец заполнения. НДС и счет-фактура

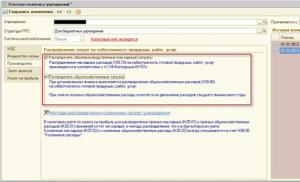

Есть случаи, когда продавец обязан составить корректировочный счет-фактуру. Разберемся, какие это случаи и по какой форме составляют документ. Приведем образец заполнения.

Образцы заполнения корректировочных счетов-фактур см. ниже.

Форма корректировочных счетов-фактур в 2019 году

Для корректировочной счет-фактуры в 2019 году действует форма, утвержденная Правительством 26 декабря 2018 года постановлением № 1137 правила заполнения.

Корректировочный счет фактура: в каких случаях каких случаях выставляют

Корректировочный счет-фактура от поставщика обязателен, если меняется стоимость уже переданных покупателю товаров, работ, услуг, имущественных прав. Изменение, как правило, происходит по причине повышения или уменьшения цены, количества товаров, объема выполненных работ или услуг.

Так, корректировочные счета-фактуры выставляют:

при предоставлении покупателям скидок;

выявлении при приемке недостачи или несоответствия качеству (но продавец должен признать такой факт);

возврате покупателем товаров, не принятых к учету;

установлении сторонами отдельной договоренности об утилизации принятых к учету покупателем некачественных товаров его собственными силами;

возврате товаров покупателем, который не является плательщиком НДС;

передаче товаров по предварительным ценам с дальнейшим их пересмотром и реализацией потребителям по новым ценам;

изменении стоимости согласно решению суда.

Также есть обязанность сдавать декларацию по НДС. Документ есть в программе БухСофт. Отчет всегда на актуальном бланке с учетом всех изменений закона. Форму программа заполнит автоматически. Вам останется лишь скачать ее в электронном формате. Перед отправкой в налоговую инспекцию декларация тестируется всеми проверочными программами ФНС. Попробуйте бесплатно:

Декларация по НДС онлайн

Также отметим случаи, когда продавец освобождается от обязанности оформлять корректировочные счета-фактуры. К ним относятся:

наличие в первоначальном счете-фактуре арифметических или технических ошибок (достаточно исправить исходный счет-фактуру);

наличие в договоре условий, согласно которым цена определяется позднее даты выставления исходного счета-фактуры;

изменение цены или количества товара до момента выставления исходного документа (в течение 5 дней после отгрузки);

возврат покупателем - неплательщиком НДС ценностей уже принятых им к учету (это обратная реализация);

ошибочное выставление покупателем исходного счет-фактуры (нужно аннулировать в книге продаж ошибочную запись и сообщить покупателю об ошибочном выставлении).

Когда заполняют корректировочный счет-фактуру

Выставлен корректировочный счет-фактура может быть в бумажном или в электронном виде в течение 5 дней с момента изменения стоимости. Есть два варианта отсчета срока:

с момента подписания дополнительного соглашения к договору;

с момента оформления первички, которая подтверждает согласие покупателя на изменение стоимости.

В корректировочной счет-фактуре указывают только те данные первоначального документа, по которым произошли изменения.

Так, если у сторон поменялись реквизиты, то нужно указать новые, а старые привести как дополнительную информацию.

На практике также встречается ситуация, когда изменения коснулись нескольких поставк одному контрагенту. В таком случае законодательство предусматривает возможность оформить единый корректировочный счет-фактуру.

Такие реквизиты корректировочной счет-фактуры как наименование, цена и ставка НДС должны быть идентичны исходному документу.

Покупатель и продавец регистрируют корректировочные счет-фактуры в книгах покупок и продаж. Где конкретно нужно сделать запись зависит от вида изменений. Порядок действий в конкретных ситуациях смотрите в таблице 1.

Таблица 1. Что делают продавец и покупатель при выставлении корректирующей счет-фактуры

|

Изменение цены товара |

Продавец (налогоплательщик, налоговый агент) |

Покупатель (налогоплательщик) |

|

Уменьшение цены товара на основании договора или дополнительного соглашения между сторонами, иного первичного документа Продавец (налогоплательщик, налоговый агент) выставил корректировочный счет-фактуру на отрицательную разницу между суммой НДС после корректировки и суммой НДС, указанной в первоначальном счете-фактуре |

Регистрирует в книге покупок корректировочный с.-ф. (п. 12 раздела II приложения 4 к постановлению Правительства от 26.12.2011 № 1137) |

Регистрирует в книге продаж наиболее ранний по дате документ:

|

|

Принимает к вычету сумму НДС с разницы, возникшей из-за уменьшения стоимости товара (работ, услуг), в том периоде, когда был выставлен корректировочный с.-ф. Условие: покупатель уведомлен об уменьшении цены товара (работ, услуг) не позднее трех лет с момента составления корректировочного с.-ф. (п. 3, 5, 5.1 и 5.2 ст. 169, абз. 1 п. 13 ст. 171, п. 10 ст. 172 НК) |

Восстанавливает сумму НДС в части разницы, возникшей из-за уменьшения стоимости товара, в том налоговом периоде, на который приходится наиболее ранняя из дат:

|

|

|

Возврат товаров покупателем на основании договора (допсоглашения к договору), акта о возврате или претензии. Продавец (налогоплательщик, налоговый агент) выставляет корректировочный с.-ф. на отрицательную разницу между суммой НДС по первоначальному счету-фактуре и суммой НДС по товарам, возвращенным покупателем |

Регистрирует в книге покупок корректировочный с.-ф. (п. 12 раздела II приложения 4 к постановлению Правительства от 26.12.2011 № 1137). |

Если НДС по первоначальному с.-ф. был принят к вычету, регистрирует в книге продаж корректировочный с.-ф., полученный от продавца. С.-ф. на обратную реализацию не выставляет (п. 3, 14 раздела II приложения 5 к постановлению Правительства от 26.12.2011 № 1137). |

|

Принимает к вычету сумму НДС с разницы, возникшей из-за уменьшения стоимости (количества) отгруженных товаров в связи с их возвратом. Вычет возможен в течение одного года с момента возврата (п. 5, 13 ст. 171, п. 4, 10 ст. 172 НК, письмо ФНС от 23.10.2018 № СД-4-3/20667). |

Если НДС по первоначальному с.-ф. был принят к вычету, восстанавливает налог в части возвращенных товаров в том периоде, когда от продавца был получен корректировочный с.-ф. (подп. 4 п. 3 ст. 170 НК, письмо ФНС от 23.10.2018 № СД-4-3/20667). |

|

|

Увеличение цены товара (работ, услуг) на основании договора или дополнительного соглашения между сторонами, иного первичного документа Продавец (налогоплательщик, налоговый агент) выставил корректировочный с.-ф. на положительную разницу между суммой НДС после корректировки и суммой НДС, указанной в первоначальном счете-фактуре |

Регистрирует в книге продаж корректировочный с.-ф. (абз. 1 п. 1 раздела II приложения 5 к постановлению Правительства от 26.12.2011 № 1137) |

Регистрирует в книге покупок корректировочный с.-ф. (п. 2 раздела II приложения 4 к постановлению Правительства от 26.12.2011 № 1137) |

|

Увеличивает налоговую базу по НДС за тот период, в котором были составлены документы, являющиеся основанием для оформления корректировочных с.-ф. (п. 10 ст. 154, п. 3, 5, 5.1 и 5.2 ст. 169 НК) |

Принимает к вычету сумму НДС с разницы, возникшей в результате увеличения стоимости товара (работ, услуг), в том налоговом периоде, когда от продавца (налогоплательщика, налогового агента) получен корректировочный с.-ф., но не позднее трех лет с момента его составления (абз. 2 п. 13 ст. 171, п. 10 ст. 172 НК) |

Заполнение корректировочного счета-фактуры

При заполнении корректирующей счет-фактуры важно указать основные обязательные реквизиты. В их число входят (п. 5.2 ст. 169 НК РФ):

название документа, порядковый номер и дата;

номер и дата исходного с.-ф.;

идентификатор госконтракта , если он есть и это поставка по госзаказу;

количество (объем) товаров до и после изменений;

цена, тариф до корректировки и после;

полная стоимость с НДС и без НДС до изменений и после;

сумма акциза до уточнений и после;

положительные или отрицательные разницы - результат уточнения;

код вида товара по классификатору товарной номенклатуры внешнеэкономической деятельности ЕАЭС.

Можно также внести дополнительную информацию в специально для этого добавленных строках и графах. При этом следует избегать нарушения последовательности и наименования реквизитов типовой формы.

Порядок заполнения граф и строк показан в таблицах 2 и 3.

Таблица 2. Заполнение шапки корректировочного счета-фактуры

|

Номер строки |

Что указывать |

|

|

С.-ф. составляет продавец |

Дату составления (например, этой датой будет дата подписания допсоглашения) корректировочного с.-ф. и порядковый номер Номер присваивайте исходя из общей нумерации всех с.-ф. (на отгрузку, авансовых и корректировочных) |

|

|

С.-ф. составляет комиссионер (агент), реализующий товары (работы, услуги) от своего имени |

Дату составления с.-ф. комиссионером (агентом) и порядковый номер исходя из общей нумерации |

|

|

С.-ф. составляет комиссионер (агент), приобретающий товары от своего имени |

Дату составления из корректировочного с.-ф., который продавец выставил комиссионеру (агенту). Номер комиссионер (агент) присваивает сам исходя из своей общей нумерации с.-ф. |

|

|

Строка 1а |

Порядковый номер и дату исправления. Эту строку заполняйте, только если составляете исправленный корректировочный с.-ф. Если исправлений нет, в данной строке поставьте прочерк |

|

|

Строка 1б |

Номер и дату из строки 1 первоначального с.-ф., к которому составляете корректировочный с.-ф. Если это единый корректировочный с.-ф., то укажите номера и даты из строки 1 каждого первоначального счета-фактуры. В поле «с учетом исправления» укажите:

Если корректировочный с.-ф. составляете повторно, в строке 1б укажите номер и дату предыдущего корректировочного с.-ф. (письмо ФНС от 10.12.2012 № ЕД-4-3/20872) |

|

|

Наименование продавца из строки 2 первоначального с.-ф.* |

||

|

Строка 2а |

Адрес продавца из строки 2а первоначального с.-ф.* |

|

|

Строка 2б |

ИНН и КПП продавца из строки 2б первоначального с.-ф. |

|

|

Наименование покупателя из строки 6 первоначального с.-ф.* |

||

|

Строка 3а |

Адрес покупателя из строки 6а первоначального с.-ф.* |

|

|

Строка 3б |

ИНН и КПП покупателя из строки 6б первоначального с.-ф. |

|

|

Наименование валюты платежа и ее цифровой код из строки 7 первоначального с.-ф. |

||

|

Идентификатор госконтракта из строки 8 первоначального с.-ф. при реализации продукции по госзаказу. Если реализуете продукцию по другим договорам, по строке 8 ставьте прочерк |

||

* Укажите новые наименование или адрес продавца при их изменении в период между выставлением исходного и корректировочного счеты-фактуры. Старые данные укажите как дополнительную информацию.

Таблица 3. Заполнение табличной части корректировочного счета-фактуры

|

Строка |

Номер графы |

Что указывать |

|

Наименование товаров, цена или количество которых изменилось. Наименование должно соответствовать данным, указанным в графе 1 первоначального с.-ф. |

||

|

Код вида товара из графы 1а первоначального с.-ф.. При отсутствии данных ставьте прочерк |

||

|

А (до изменения) |

Графы 2–9 |

Данные по тем же графам из первоначального с.-ф. Их возьмите только по тому наименованию товаров (работ, услуг), которое указано в графе 1 Если составляете единый корректировочный с.-ф., товары одного наименования с одинаковой ценой можно отразить одной строкой. То есть указать их суммарное количество (письмо Минфина от 05.09.2014 № 03-07-09/44607). Если корректировочный с.-ф. составляете повторно, по соответствующим графам строки А укажите данные из строки Б предыдущего корректировочного с.-ф. (письма Минфина от 26.05.2015 № 03-07-09/30177, ФНС от 10.12.2012 № ЕД-4-3/20872) |

|

Б (после изменения) |

Графы 2–2а |

Те же данные, что и по строке А (до изменения) |

|

Если в результате корректировки количество (объем) товаров изменилось (увеличилось или уменьшилось), то укажите новый показатель. Если количество (объем) осталось прежним – перенесите показатель из строки А (до изменения) |

||

|

Если в результате корректировки цена товаров (работ, услуг) изменилась (увеличилась или уменьшилась), укажите новую. Если цена остается неизменной, перенесите данные из строки А (до изменения) |

||

|

Графу 3 строки Б × графу 4 строки Б |

||

|

Сумму акциза после корректировки. Если такого нет, напишите «Без акциза» |

||

|

Ставку НДС. |

||

|

Графу 5 строки Б × графу 7 строки Б. Если вы освобождены от уплаты НДС по статье 145 НК, укажите «без НДС» |

||

|

Графа 5 строки Б + графа 8 строки Б. По операциям, освобожденным от НДС по статье 145 НК, графа 9 будет равна графе 5 |

||

|

В (увеличение) Заполняется при увеличении стоимости отгрузки |

Графы 5, 6, 8, 9 |

Разницу между показателями строки А и строки Б по каждой из граф. Эта разница будет отрицательная, однако ставить знак минус не нужно |

|

Всего увеличение (сумма строк В) |

Графы 5, 8, 9 |

Сумму показателей всех строк В по каждой графе |

|

Г (уменьшение) Заполняется при уменьшении стоимости отгрузки |

Графы 5, 6, 8, 9 |

Разницу между показателями строки А и строки Б по каждой из граф. Все показатели указывайте с положительным значением |

|

Всего уменьшение (сумма строк Г) |

Графы 5, 8, 9 |

Сумму показателей всех строк Г по каждой графе |

Корректировочный счет фактура: образец

- Ознакомьтесь с образцом заполнения корректировочного счета-фактуры, когда продавец увеличил цену поставки в соответствии с допсоглашением по договору.

- Ознакомьтесь с образцом заполнения корректировочного счета-фактуры, когда продавец уменьшил цену поставки в соответствии с допсоглашением по договору.

С 1 июля 2013 г. вступили в силу изменения к гл. 21 НК РФ, согласно которым налогоплательщику предоставлено право выставлять единый корректировочный счет-фактуру при изменении стоимости товаров (работ, услуг, имущественных прав), отраженных в нескольких выставленных им ранее счетах-фактурах (ст. 163, п. 5.2 ст. 169 НК РФ, абз. 3 пп. "д" п. 2 ст. 1, ч. 2 ст. 5 Федерального закона от 05.04.2013 N 39-ФЗ (далее - Закон N 39-ФЗ)).

Перед тем как анализировать данное нововведение, напомним, что такое корректировочный , и в каких случаях он выставляется.

Корректировочный счет-фактуру составляет поставщик (подрядчик, исполнитель) в случаях, когда:

а) изменяется цена (стоимость) отгруженных товаров (выполненных работ, оказанных услуг);

б) (и/или) изменяется количество (объем) поставленных товаров (выполненных работ).

Обязательным условием для выставления корректировочного счета-фактуры является наличие договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя (заказчика) на изменение стоимости отгруженных товаров (работ, услуг), переданных имущественных прав.

Срок выставления счета-фактуры не позднее 5 календарных дней со дня составления вышеизложенных документов.

В настоящее время форма корректировочного счета-фактуры и порядок его заполнения утверждены Постановлением Правительства РФ от 26.12.2011 № 1137.

Также отметим, что в случае, если в первоначальном счете-фактуре были ошибки, то корректировочный документ не составляется, а корректируется первичный.

Что касается премий или скидок, предоставляемых поставщиком покупателю за определенный объем приобретенных им товаров, то согласно п. 2.1 ст. 154 Налогового кодекса Российской Федерации (в ред. Федерального закона от 05.04.2013 N 39-ФЗ) с 1 июля 2013 г. выплата (предоставление) продавцом товаров (работ, услуг) их покупателю премии (поощрительной выплаты) за выполнение покупателем определенных условий договора поставки товаров (выполнения работ, оказания услуг), включая приобретение определенного объема товаров (работ, услуг), не уменьшает для целей исчисления налоговой базы продавцом товаров (работ, услуг) (и применяемых налоговых вычетов их покупателем) стоимость отгруженных товаров (выполненных работ, оказанных услуг), за исключением случаев, когда уменьшение стоимости отгруженных товаров (выполненных работ, оказанных услуг) на сумму выплачиваемой (предоставляемой) премии (поощрительной выплаты) предусмотрено указанным договором .

Корректировочные счета-фактуры до 01 июля 2013 можно было выставлять отдельно к каждому первичному счету-фактуре, но с начала июля появилась возможность и право выставлять единый корректировочный документ.

В связи с данным нововведением, изменения в Постановление Правительства №1137 не вносились, таким образом, возникает двоякая ситуация: право возникло, а форма и особенности выставления не утверждены. Существует два противоположных мнения: одни считают, что лучше не рисковать и, пока не внесены изменения в Постановление, продолжать оформлять корректировочные счета-фактуры к одному отгрузочному документу, а не к нескольким. Другие же напротив считают, что поскольку такое право предоставили, то им можно пользоваться.

Существует еще один нюанс: как поступать, если изменение стоимости произошло до 1 июля 2013? Может ли поставщик выставить единый корректировочный счет-фактуру в данной ситуации? Согласно 21 главе НК РФ, это не запрещено. Об этом же говорят Положения Закона №39-ФЗ. Но все-таки рекомендуется дождаться разъяснений Минфина или ФНС России по этому поводу.

Итак, основные вводные моменты разобрали. Перейдем непосредственно к правилам заполнения единого корректировочного счета-фактуры.

Согласно п. 5.2 ст. 169 НК РФ в корректировочном счете-фактуре необходимо обязательно указать:

- Наименование «корректировочный счет-фактура», порядковый номер и дату составления;

- Порядковый номер и дату составления счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров;

- Наименования, адреса и идентификационные номера налогоплательщика и покупателя;

- Наименование товаров и единицу измерения, по которым осуществляются изменение цены или уточнение количества (объема);

- Количество товаров по счету-фактуре, исходя из принятых по нему единиц измерения до и после уточнения количества поставленных (отгруженных) товаров;

- Наименование валюты;

- Цена (тариф) за единицу измерения без учета налога;

- Стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре без налога до и после внесенных изменений;

- Сумму акциза по подакцизным товарам;

- Налоговую ставку;

- Сумму налога, определяемую исходя из применяемых налоговых ставок до и после изменения стоимости отгруженных товаров;

- Стоимость всего количества товаров (работ, услуг), по счету-фактуре с учетом суммы налога до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг);

- Разницу между показателями счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров, и показателями, исчисленными после изменения стоимости отгруженных товаров.

Что касается подписей, то в случае выставления документа:

На бумажном носителе, счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации (п. 6 ст. 169 НК РФ).

В электронной форме, счет-фактура подписывается одной электронной цифровой подписью (ЭЦП) руководителя или уполномоченного лица. Поле «Главный или иное уполномоченное лицо» не формируется.

Это общие правила для корректировочных счетов-фактур. Для единого есть ряд дополнений:

1. Если наименование, цена и товаров в исходных счетах-фактурах одинаковые, а также цена товаров после изменения, то в едином корректировочном счете-фактуре можно отразить изменение стоимости товаров суммарно в одной строке.

В случае если по одной и той же позиции (виду товаров, работ, услуг, имущественных прав) изменения происходят как в сторону увеличения стоимости, так и в сторону ее уменьшения, отражать такие изменения в едином корректировочном счете-фактуре лучше в отдельных строках или в различных корректировочных счетах-фактурах. Это связано с тем, что для целей налогообложения подобные изменения и у продавца, и у покупателя могут учитываться в разных налоговых периодах (п. 10 ст. 154, пп. 4 п. 3 ст. 170, п. 13 ст. 171, п. 10 ст. 172 НК РФ).

2. Единые корректировочные счета-фактуры не предусматривают сведений по нескольким покупателям, но можно включить сведения об изменениях стоимости по счетам-фактурам с одним покупателем, но с разными грузополучателями и (или) грузоотправителями. Так как сведения о грузополучателе и грузоотправителе в корректировочном счете-фактуре не отражаются (пп. 1 - 13 п. 5.2 ст. 169 НК РФ).

В приложении 11 к разделу 12.1 "Порядок выставления счетов-фактур по новой форме, утвержденной Постановлением Правительства РФ N 1137. Заполнение книг покупок и книг продаж. Ведение журналов учета полученных и выставленных счетов-фактур" можно ознакомиться с образцом заполнения единого корректировочного счета-фактуры :

В ситуации, когда данные нескольких счетов-фактур указываются раздельно в разных строках единого корректировочного счета-фактуры;

В ситуации, когда данные нескольких счетов-фактур в едином корректировочном счете-фактуре объединяются и указываются суммарно в одной строке.

3. В едином корректировочном счете-фактуре необходимо указывать информацию обо всех счетах-фактурах, по которым осуществляется изменение стоимости товаров (работ, услуг, имущественных прав) (пп. 2 п. 5.2 ст. 169 НК РФ, пп. "а" п. 2 ст. 1, ч. 2 ст. 5 Закона N 39-ФЗ).

Есть несколько вариантов, как это можно сделать:

Продублировать строку 1б, чтобы отразить сведения обо всех счетах-фактурах, данные которых вы корректируете.

Добавить в таблицу дополнительную графу 10, где будут указываться реквизиты счетов-фактур.

Также возможно указание реквизитов счета-фактуры в графе 1 после наименования товара.

Все эти варианты приемлемы, так как на данный момент, как уже упоминалось выше, не утверждена форма единого корректировочного счета-фактуры.

4. Единый корректировочный счет-фактуру можно оформить к счетам-фактурам, выставленным в разных налоговых периодах. Правила гл. 21 НК РФ этого не запрещают.

5. В едином корректировочном счете-фактуре не следует объединять изменения по счетам-фактурам, выставленным в разной валюте. Такой вывод можно сделать, в частности, из пп. 6 п. 5.2 ст. 169 НК РФ, который не предполагает указания различных видов валют.

Специальных сроков для выставления единого корректировочного счета-фактуры Налоговый кодекс РФ не устанавливает. Следовательно, такой счет-фактуру необходимо выставить в течение пяти календарных дней с даты составления первичных документов (документа), подтверждающих согласие (уведомление) покупателя с изменением стоимости (абз. 3 п. 3 ст. 168, п. 10 ст. 172 НК РФ).

Возможно, этих первичных документов будет несколько, и они оформлены не в один день. Правил, запрещающих отражать все изменения в едином корректировочном счете-фактуре, нет. В случае формирования такого счета-фактуры, необходимо учесть следующее:

Во-первых, отсчитывать срок на выставление единого корректировочного счета-фактуры следует с самой ранней даты составления первичного документа или соглашения.

Во-вторых, при формировании единого корректировочного счета-фактуры рекомендуется учитывать, в каком налоговом периоде должно отражаться то или иное изменение стоимости (п. 10 ст. 154, пп. 4 п. 3 ст. 170, п. 13 ст. 171, п. 10 ст. 172, п. 1 ст. 173 НК РФ). Объединять изменения, которые для целей налогообложения продавцу или покупателю придется отражать в разных кварталах, нежелательно. Это связано с тем, что обобщенные данные такого счета-фактуры (например, сумму в строке "Всего увеличение (сумма строк В)") придется разделить по соответствующим налоговым периодам. Проведенное распределение сумм налога по налоговым периодам вам (или вашему покупателю) необходимо будет обосновывать и в ходе налоговой проверки. А сопоставить данные единого корректировочного счета-фактуры с показателями налоговых регистров в этом случае может оказаться затруднительно.

Стоимость товаров может измениться как в наименьшую, так и в наибольшую сторону.

1. Если в сторону уменьшения, то у продавца вычетам подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров до и после такого уменьшения.

У покупателя данная разница должна быть восстановлена (т.е. начислена в бюджет).

Продавец регистрирует корректировочные счета-фактуры в книге покупок на сумму разницы (п. 13 ст. 171 НК РФ). Графы книги покупок 2б, 2в, 7, 8а, 8б, 9а и 9б заполняются на основании данных корректировочного счета-фактуры. Уточненную декларацию по НДС за тот период, когда состоялась отгрузка, ему не нужно.

Покупатель регистрирует корректировочные счета-фактуры в книге продаж на сумму разницы и также не подает уточненные декларацию за прошлый период.

2. Если в сторону увеличения, то данная разница учитывается при исчислении налога за тот квартал, в котором были составлены документы, служащие основанием для выставления корректировочных счетов-фактур (п. 10 ст. 154, ст. 163 НК РФ, пп. "б" п. 1 ст. 1, ч. 2 ст. 5 Закона N 39-ФЗ).

Это очень важный момент, так как нет необходимости, как раньше подавать уточненную декларацию и уплачивать пени.

Если же изменение стоимости в сторону увеличения произошло до 1 июля 2013 г., то изменение стоимости следует отражать в периоде отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав) (п. 10 ст. 154 НК РФ). Если отгрузка произошла в истекшем квартале, то при увеличении стоимости будет необходимо подать уточненную налоговую декларацию за данный период, доплатить НДС и пени.

Пример:

Во II квартале 2013 г. ООО "Сувенир-Мастер" (продавец) отгрузило ООО "Звездочет" (покупателю) две партии товаров.

Дата

отгрузки

партии

товараНаименование

товараКоличество,

шт.Цена за 1 ед.,

руб.Стоимость партии, руб.

Счет-

фактураЦена

без

НДСНачислен

НДС по

ставке

18%Стоимость

без НДСНачислен

НДС по

ставке

18%Стоимость

с учетом

НДСФутболка с логотипом

N 25 от

05.06.2013Магнит-пазл

N 33 от

13.06.201320 июля 2013 г. стороны подписали соглашение об уменьшении цены ранее отгруженной продукции, согласно которому цена товаров, отгруженных 05 июня 2013 г. и 13 июня, уменьшается на 200 руб.

В результате проведенного уменьшения цена и стоимость отгруженной продукции, а также суммы начисленного налога составят:

Дата

отгрузки

партии

товараСчет-

фактураНаименование

товараКоличество,

шт.Цена за 1 ед.,

руб.Стоимость партии, руб.

Цена

без

НДСНачислен

НДС по

ставке

18%Стоимость

без НДСНачислен

НДС

по ставке

18%Стоимость

с учетом

НДСN 25 от

05.06.2013Футболка с логотипом

N 33 от

13.06.2013Магнит-пазл

21 июля ООО "Сувенир-Мастер" выставит покупателю единый корректировочный счет-фактуру, в котором отразит уменьшение стоимости обеих партий товаров.

В заключение отметим, что изменения, произошедшие с 1 июля 2013 года, принесли много положительных моментов. Большой вопрос остался относительно самого оформления единого корректировочного счета-фактуры. До тех пор, пока не будут даны какие-либо разъяснения и не внесены изменения в Постановление Правительства №1137 по данному вопросу, остается либо оформлять документы «по старинке» и ждать, либо начинать пользоваться предоставленным правом, но имея в виду все последствия.

предназначен только для исправлений в конкретных обстоятельствах. Специально для подобных случаев и был разработан формат . Его детальному рассмотрению посвящена наша статья.

Когда нужен корректировочный счет фактура?

В обычных обстоятельствах счет-фактура - это стандартный, выписываемый при реализации чего бы то ни было (далее - товар) документ.

А вот в тонкостях вопроса, как составить исправленный или нужно разобраться досконально.

Исправленный документ потребуется, если были допущены неточности технического или счетного плана и выявлены:

- ошибочные данные в шапочной части, например реквизитах любой из сторон;

- счетная погрешность;

- ошибка в ГТД или названии страны - изготовителя товара;

- неверная налоговая ставка;

- пересорт.

Корректировочный счет-фактура - это формуляр особого рода, выставляемый после согласования участниками сделки конечной цены или предоставленной скидки либо изменения количественных данных по состоявшейся реализации товара.

Нюансы корректировочных счетов-фактур и порядок их выставления

Существует ряд особенностей корректировочного счета-фактуры :

- Допустим, переданный контрагенту товар в результате перевозки или длительного хранения утерял свои первоначальные потребительские свойства. Покупатель при приемке составил акт об этом и выставил продавцу претензию. Далее стороны решили не производить возврат, а снизить цену на отгруженное. Подобная договоренность оформляется в письменном виде, и в ней утверждается новая цена.

Наличие подписанного двустороннего согласия о вносимых существенных изменениях, влияющих на конечную сумму, а следовательно, и налог, - достаточный аргумент, позволяющий сделать .

То есть для начала требуется письменное согласие, а потом - корректировочный счет-фактура .

- Корректировочный счет-фактура должен быть оформлен в течение 5 дней с даты письменного подтверждения достигнутой договоренности. Хотя если выписка корректировочного счета-фактуры просрочена, то в вычете по НДС отказать не могут, так как в налоговом законодательстве по этому поводу ничего не сказано.

- Предположим, что товар отгружен последовательно партиями с оформлением индивидуальных счетов-фактур. При осуществлении любых согласований, обязывающих сделать корректировочный счет-фактуру, допускается выписка как по индивидуальным партиям, так и объединенного корректировочного счета-фактуры на все партии сразу.

- Вторичные изменения параметров, влияющих на итоговую сумму, диктуют необходимость еще в одном . И так далее.

- При выявлении счетных или технических неточностей в корректировочном счете-фактуре делается исправление к .

- В случае если продавцом принято решение о поощрении покупателя выплатой денежной премии, никак не влияющей на сумму реализации, нет надобности и в корректировочном счете-фактуре .

- Если параметры поставки, влияющие на конечный результат в суммовом выражении, уточнены до создания счета-фактуры и 5 дней с момента реализации не миновали, при создании счета-фактуры вписываются сразу верные сведения, и потребности в корректировочном счете-фактуре нет.

- Если в корректировочном счете-фактуре не были соблюдены предписания пп. 5.2 и 6 ст. 169 НК РФ, налоговики откажут в уменьшении налога по представленному корректировочному счету-фактуре .

- Сведения, которые содержатся в корректировочном счете-фактуре сверх требуемых НК РФ, не признаются ошибкой и не влекут за собой санкций со стороны контролирующего органа.

Бланк для заполнения корректировочного счета фактуры

Корректировочный счет-фактура заполняется на особом бланке, имеющем ряд принципиальных различий с общепринятой формой счета-фактуры, применяемой в обычных обстоятельствах или для исправления документа.

Чтобы было легче сориентироваться, в чем эти принципиальные отличия состоят, рекомендуем воспользоваться действующим формуляром корректировочного счета-фактуры . Он утвержден в приложении 2 к постановлению Правительства РФ от 26.12.2011 № 1137.

Из скачанной формы очевидно, что наряду с выставлением корректировочного счета-фактуры допускается исправление ранее оформленного корректировочного счета-фактуры .

Оформление корректировочного счета-фактуры начинается с фиксации его номера и даты и аналогичных сведений из корректируемых документов. Если они были исправлены ранее, вписываются номер и дата исправленного документа тоже.

Среди новшеств корректировочного счета-фактуры - столбец 1а для вносимых корректировок по реализации. Для каждого исправляемого товара выделено 4 строки показателей:

- А - тот, что был первоначально.

- Б - показатель после внесения корректировки.

- В - выросшая дельта.

- Г - уменьшенная дельта.

Во всех графах корректировочного счета-фактуры фиксируются начальные (А) и скорректированные (Б) данные поставки.

Дополнительно с суммами в графах 5, 6, 8, 9 и 10 делаются записи в строках В и Г с учетом следующего:

- В случае если в результате корректировки образовалась возросшая разница, в строку В записывается полученная положительная дельта. В случае отрицательной разницы ячейка прочеркивается.

- При образовавшейся в результате вносимых исправлений отрицательной дельте показателей в строку Г вписывается соответствующая сумма. При положительной дельте ячейка прочеркивается.

ОБРАТИТЕ ВНИМАНИЕ! Отрицательная дельта записывается в строку Г корректировочного счета-фактуры с положительным знаком (отрицательный знак не ставится!). Сама эта строка означает, что произошло вычитание, т. е. снижение показателя по заполняемой графе, в том числе это касается и НДС.

Корректирующая информация влияет на налог у обеих сторон

Корректировочные счета-фактуры и порядок их выставления были разработаны для стандартизации процедуры корректировки принципиальных параметров в счетах-фактурах и их проверки контролерами из ИФНС.

Утвержденный регламент корректирования облегчает процедуру отслеживания состыковки отражаемых в книге продаж и книге покупок у сторон поставок корректировочных счетов-фактур и обязательств по НДС по ним.

Если в итоге вносимых изменений сумма отгрузки выросла, поставщик вносит корректировочный счет-фактуру в книгу продаж, доначисляя НДС. Покупатель фиксирует тот же корректировочный счет-фактуру в книге покупок, уменьшая свое налоговое обязательство.

Если сумма итога в корректировочном счете-фактуре снизилась по сравнению с 1-м составленным документом, сторона, отгрузившая товар, вносит данные по скорректированному счету-фактуре в книгу покупок и уменьшает НДС на дельту. Покупатель же фиксирует этот корректировочный счет-фактуру в книге продаж и доначисляет налог на образовавшуюся дельту.

Образец заполнения корректировочного счета-фактуры 2016 года

Прежде чем представить заполненный пример корректировочного счета-фактуры, хотим уберечь читателей от распространенных ошибок, допускаемых даже опытными бухгалтерами при составлении поисковых запросов в интернете.

По правилам русского языка слово «счет-фактура» мужского рода. Так что ошибкой будет пытаться отыскать образец заполнения корректировочного счета-фактуры , делая запросы, подобные нижеперечисленным:

- корректировочная счет-фактура образец заполнения;

- корректирующая счет-фактура;

- образец корректировочной счет-фактуры 2016 года и др.;

Корректировочный счет-фактура представляет собой формуляр, выписываемый при обоюдном согласии сторон договора, оформленный в письменном виде при обстоятельствах, когда изменения вносятся в цену, количество (объем) после того, как товар был отгружен и на отгрузку был выписан первичный счет-фактура.

Для него была разработана специальная форма, отличающаяся от обычной новым столбцом и строками для каждой корректируемой позиции с целью расчета разницы в итоговой стоимости товара и НДС до и после корректировки.

Корректировочный счет-фактура - это финансовый документ, который выставляется поставщиком при изменении стоимости поставленной продукции. Узнайте, как правильно заполнить бланк и когда можно не оформлять такой документ.

Основные понятия

Корректирующий счет-фактура подтверждает изменение для вычета НДС, которое образовалось из-за изменений, внесенных в первичный счет-фактуру. Продавец выставляет КСФ, если изменилась стоимость поставленных товаров, работ или услуг. Это случается из-за увеличения или уменьшения количества отгруженных ранее продуктов либо их ценовых характеристик (п. 1 ст. 169 НК РФ).

Если сумма повысилась, то заказчик вычитает налог на добавленную стоимость с повышенной цены. Если же получен корректировочный счет-фактура от поставщика на уменьшение, то покупателю необходимо восстановить НДС, начисленный на величину снижения стоимости. Когда у поставщика возникают вопросы, требующие формирования корректировки счета-фактуры, он должен в обязательном порядке получить согласие покупателя на такие изменения. Для этого продавец отправляет соответствующее уведомительное письмо или сообщает заказчику информацию по телефону.

При формировании корректирующего счета-фактуры определяется изменение стоимости, а также первоначальная и новая цена продукции. Если меняются ценовые характеристики минимум двух отгруженных партий, выписываются либо общие уточнения, либо коррективы к каждой поставленной партии отдельно.

Счет-фактура и корректировочный счет-фактура, их форма и порядок составления утверждены в Постановлении Правительства РФ № 1137 от 26.12.2011. С 01.10.2017 нужно использовать обновленные бланки основных и корректирующих документов. Они закреплены в ПП РФ № 981 от 19.08.2017.

Когда выставлять обязательно

Давайте разберемся, когда выставляется корректировочный счет-фактура в обязательном порядке? Уточнение первичного счета-фактуры производится при изменении ценовых и количественных характеристик проданных товаров, работ, услуг.

Существует целый ряд случаев, когда поставщик обязан подготовить корректировку к первоначальному счету-фактуре:

- Возврат некачественных и бракованных товаров.

- Уточнение стоимости продукции, которая была поставлена по предварительной цене.

- Возврат поставленного на учет товара заказчиком, не являющимся налогоплательщиком НДС.

- Обнаружение покупателем недостачи или переизбытка в полученной товарной партии.

- Расхождение объема в работах или услугах, принятых заказчиком, с данными, которые указаны в первичной документации (акты приемки).

- Согласование утилизации некачественной продукции, в том числе и ранее принятой покупателем к учету.

Когда выставлять не обязательно

В каких случаях выставляется корректировочный счет-фактура по желанию? Например, если поставщик предоставил заказчику льготные условия — премии, поощрительные выплаты, которые не оказывают никакого влияния на стоимостный итог отгруженных продуктов и не изменяют налогооблагаемую базу НДС (п. 2.1 ст. 154 НК РФ).

При обнаружении технических неточностей или арифметических ошибок исправления вносятся в первоначальный бланк счета-фактуры.

С 01.01.2019 в России изменилась налоговая ставка НДС (п. 4 ст. 5 № 303-ФЗ от 03.08.2018). Теперь налог на добавленную стоимость составляет 20 %. Это нужно учесть и при составлении корректировочного счета-фактуры.

Как заполнить корректирующий счет-фактуру

Корректировочные счета-фактуры на уменьшение составляются в двух экземплярах: один экземпляр — для поставщика, другой — для заказчика. Покупатель получает правый документ, подтверждающий уменьшение стоимости приобретенной ранее продукции.

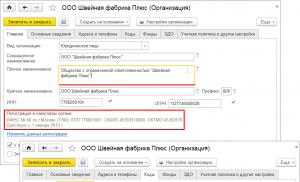

Вводная часть счета-фактуры заполняется в соответствии с организационными данными контрагентов точно так же, как и в первичном документе (строки шапки переносятся из первоначального счета-фактуры).

В корректирующей форме указываются свой порядковый номер и дата. Нумерация платежно-расчетной документации в учреждении ведется в хронологическом порядке.

В строке ниже прописывается номер и дата первичного регистра, подвергшегося корректировке. В строке 1а необходимо поставить прочерк. Если в КСФ в дальнейшем будут вноситься исправления, в строке 1а нужно будет указать номер и дату формирования изменений.

Главной особенностью составления корректирующего счета-фактуры является заполнение четырех строк по каждой изменяемой позиции:

- А — до изменения (показатели первоначального документа);

- Б — после изменения (исправленные величины);

- В — увеличение (положительная разница Б-А);

- Г — уменьшение (отрицательная разница Б-А указывается в положительном значении).

ФНС в Письме № СД-4-3/20667@ от 23.10.2018 дает ряд разъяснений по заполнению корректирующих счетов-фактур в 2019 году:

- Если товары, работы, услуги или имущественные права были отгружены в срок до 01.01.2019, то при заполнении в 2019 году корректировки за период, предшествующий 01.01.2019, в столбце 7 табличной части КСФ необходимо указывать ту ставку НДС, которая действовала непосредственно в период отгрузки — 18 %.

- В случае если покупатель доплачивает НДС в 2 % в период с 01.01.2019, то эта транзакция считается дополнительной оплатой стоимости ТРУ. На такую стоимость начисляется НДС по ставке 20/120. После того как поставщик получит такую 2 % налоговую доплату, ему надлежит выставить корректирующий счет-фактуру на сумму разности налогового платежа по ставке 18/118 и НДС, который рассчитан с учетом доплаты в 2 %.

- Если заказчик возвращает поставщику товары после 01.01.2019, то такой поставщик должен выставить корректировку, в которой будет указана стоимость возвращаемой продукции независимо от даты ее отгрузки. В этом случае в столбце 7 табличной части КСФ будет стоять та же ставка, что и в первоначальном расчетном документе.

Корректировочный счет-фактура от поставщика на увеличение формируется аналогичным образом.

Исправительный счет-фактура

Исправлять первоначальный документ счета-фактуры недопустимо. При обнаружении технических или расчетных ошибок составляются либо корректировочные, либо исправительные расчетно-платежные документы.

Под исправительным счетом-фактурой понимается регистр, который формируется при выявлении технических неточностей в первичном документе, в результате чего итоговый расчет был произведен неверно. Исправления делают и при ошибках в наименовании заказчика или в его адресе.

Регламент внесения исправлений в первичный счет-фактуру утвержден в ПП РФ № 1137 от 26.12.2011 (п. 7 Правила заполнения СФ).

Все ошибки исправляются путем создания нового, исправительного, документа. При этом в исправительном счете-фактуре сохраняются номер и дата первичного регистра. Изменения вносятся в специально отведенную строку 1а. Здесь прописывается порядковый номер самого исправления и его дата.

Сформированный исправительный регистр подписывается руководителем и главным бухгалтером организации-исполнителя или иными ответственными лицами. Если поставщиком выступает индивидуальный предприниматель, он подписывает документ и указывает данные свидетельства о государственной регистрации.

При этом поставщик может создать неограниченное число корректировок, предел исправительных счетов-фактур также не установлен законодательно. Корректировать и исправлять можно даже корректировочные и исправительные регистры.

Корректировка или исправление: как не ошибиться в форме счета-фактуры

Согласно абзацу 3 п. 3 ст. 168 НК РФ, корректировочный счет-фактура формируется в ситуациях, когда первоначальная цена или количество отгруженных товаров, работ, услуг или переданных имущественных прав требуют уточнения. Корректировка является неотъемлемым приложением первичного регистра, это дополнительный документ в составе платежно-расчетной документации поставщика. Корректирующий счет-фактура направляется заказчику в пятидневный период с момента подачи первоначального документа и официального соглашения заказчика на внесение коррективов.

Корректировка составляется, если изменились цены и количество поставленной продукции. К примеру, поставщик мог применить систему скидок, в отгруженной партии обнаружился брак, часть продукции не была поставлена заказчику в силу различных причин.

Главное условие для внесения коррективов — это согласие покупателя на произведение изменений. Это согласие необходимо оформить документально. Заказчик имеет право не согласиться с внесением изменений, и тогда корректирующий счет-фактура составляться не будет. При этом, помимо составления корректирующего регистра, в договоре, соглашении об изменении стороны могут прописать различные варианты:

- возврат продукции;

- дополнительная поставка товаров, работ, услуг или передача имущественных прав;

- обратная реализация отгруженных продуктов и проч.

Исправительный или исправленный счет-фактура — это не дополнительный документ, а обновленный первичный платежно-расчетный регистр. Это не отдельный бланк, а неотъемлемая часть первоначального СФ. У исправительной документации реквизиты (номер и дата) совпадают с первоначальной. Исправлению подлежат показатели и данные, не влияющие на изменение цены и объем поставки — ошибочные наименование и адрес, арифметические и технические неточности и опечатки.

Для исправления не требуется ни согласие заказчика, ни подписанный договор между сторонами. Сроки выставления и передачи заказчику ИСФ не регламентированы.

В п. 7 Правил заполнения счета-фактуры указано, что если в первичном счете-фактуре были допущены ошибки, которые не влияют на итоговый результат, на идентификацию ИФНС налогоплательщиков (поставщика и заказчика), налоговую ставку, величину НДС, или неточности, не касающиеся наименования и объема поставляемых товаров, работ, услуг или имущественных прав, то документ нет необходимости корректировать или исправлять (абз. 2 п. 2 ст. 169 НК РФ). Не нужно вносить исправления в документ, в котором случайно проставлены лишние символы или неверно указан индекс, допущены пунктуационные ошибки, вместо заглавных символов прописаны строчные буквы.

Бланк корректирующего счета-фактуры

Образец корректирующего счета-фактуры

Задавайте вопросы, и мы дополним статью ответами и пояснениями!

В каких случаях составляется корректировочный счет-фактура

Корректировочный счет-фактуру составляет поставщик (подрядчик, исполнитель) в случаях, когда:

а) изменяется цена (стоимость) отгруженных товаров (выполненных работ, оказанных услуг);

б) (и/или) изменяется количество (объем) поставленных товаров (выполненных работ).

Обязательным условием для выставления корректировочного счета-фактуры является наличие договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя (заказчика) на изменение стоимости отгруженных товаров (работ, услуг), переданных имущественных прав.

Форма корректировочного счета-фактуры

Согласно п. 8 ст. 169 НК РФ форма корректировочного счета-фактуры устанавливается Правительством РФ. В связи с тем, чток 1 октября 2011 года соответствующее постановление принято не было, Федеральная налоговая служба рекомендовала применять корректировочный счет-фактуру по форме, приведенной в приложении № 1 к письму ФНС России от 28.09.2011 № ЕД-4-3/15927@.

В настоящее время форма корректировочного счета-фактуры и порядок его заполнения утверждены Постановлением Правительства РФ от 26.12.2011 № 1137.

Общие правила заполнения корректировочного счета-фактуры

Заполняется в рублях и копейках (долларах и центах, евро и евроцентах и т.д.).

Первый экземпляр корректировочного счета-фактуры, составленного на бумажном носителе, выставляется покупателю, второй экземпляр остается у продавца.

При составлении организацией корректировочногосчета-фактурыв электронном виде показатель "Главный бухгалтер илииноеуполномоченное лицо" не формируется.

Особенности заполнения строк и граф корректировочного счета-фактуры представлены в таблице 1.

Таблица 1

|

Строка 1 (номер и дата корректировочного счета-фактуры) |

порядковый номер корректировочного счета-фактуры (присваиваетсяв общем хронологическом порядке) |

|

Строка 1а (номер и дата исправления корректировочного счета-фактуры) |

порядковыйномервнесенноговкорректировочный счет-фактуруисправленияидатавнесенияэтогоисправления; при составлении корректировочного счета-фактуры до внесения в него исправлений в этой строке ставится прочерк |

|

Строка 1б (номер и дата первичного счета-фактуры) |

Номер и дата счета-фактуры, к которому составляется корректировочный счет-фактура; Номер и дата исправления счета-фактуры, к которому составляется корректировочный счет-фактура; При указании номера идатысчета-фактуры(ккоторомусоставляетсякорректировочный счет-фактура) до внесения в него исправления в этой строке вместо номера исправления и вместо даты исправления ставится прочерк |

|

Строки 2, 2а, 2б, 3, 3а, 3б, 4 |

указывают те же данные, что и в счете-фактуре до корректировок |

|

Графа 1 |

указывают те же наименования, что и в счете-фактуре до корректировок |

|

Строки А и Б: графы 2 и 2а, 7 |

|

|

Строка А: графы 3, 4, 5, 6, 8,9 |

указывают те же числовые показатели, что и в счете-фактуре до корректировок |

|

Графа 5: строка В |

разница показателей, указанных в строках А и Б графы 5. Показатель,имеющийотрицательноезначение, указывается с положительным значением |

|

Графа 5: строка Г |

разница показателей, указанных в строках А и Б графы 5. Показатель,имеющийположительноезначение, указывается с положительным значением |

|

Графа 6: строка В |

разница показателей, указанных в строках А и Б графы 6. Показатель,имеющийотрицательноезначение, указывается с положительным значением; |

|

Графа 6: строка Г |

разница показателей, указанных в строках А и Б графы 6. Показатель,имеющийположительноезначение, указывается с положительным значением; если по строкам А и Б указано «без акциза», то по данной строке ставится прочерк |

|

Графа 8: строка В |

разница показателей, указанных в строках А и Б графы 8. Показатель,имеющийотрицательноезначение, указывается с положительным значением; если по строкам А и Б указано «без НДС», то по данной строке ставится прочерк |

|

Графа 8: строка Г |

разница показателей, указанных в строках А и Б графы 8. Показатель,имеющийположительноезначение, указывается с положительным значением; если по строкам А и Б указано «без НДС» - прочерк |

|

Графа 9: строка В |

разница показателей, указанных в строках А и Б графы 9. Показатель,имеющийотрицательноезначение, указывается с положительным значением |

|

Графа 9: строка Г |

разница показателей, указанных в строках А и Б графы 9. Показатель,имеющийположительноезначение, указывается с положительным значением |

Регистрация корректировочного счета-фактуры

В Журнале учета полученных и выставленных счетов-фактур корректировочный счет-фактура регистрируется в следующем порядке:

Продавцом в части 1 Журнала по дате выставления покупателю;

Покупателем в части 2 Журнала по дате получения счета-фактуры от продавца.

Продавец регистрирует корректировочный счет-фактуру:

а) на увеличение стоимости:

В Книге продаж (если счет-фактура и корректировочный счет-фактура выставлены в одном налоговом периоде);

В дополнительном листе к Книге продаж в том налоговом периоде, в котором выставлен первичный счет-фактура до корректировок (если корректировочный счет-фактура выставлен в другом налоговом периоде);

б) на уменьшение стоимости – в Книге покупок в том налоговом периоде, в котором корректировочный счет-фактура выставлен, при обязательном наличии первичного документа, подтверждающего согласие (уведомление) покупателя на изменение стоимости.

Покупатель регистрирует корректировочный счет-фактуру:

а) на увеличение стоимости – в книге покупок при наличии первичного документа, подтверждающего согласие (уведомление) покупателя на изменение стоимости;

б) на уменьшение стоимости – в книге продаж на дату получения счета-фактуры. Если покупатель получил первичный документ об уменьшении стоимости приобретенных товаров (работ, услуг, прав) раньше, чем счет-фактуру, то в книге продаж он регистрирует первичный документ.

Корректировочный счет-фактуру регистрируют в журнале, книгах покупок и продаж только на величину изменения стоимости отгруженных товаров (работ, услуг, прав).

Во вложенных файлах приведены образцы первичного счета-фактуры, выставленного в 1 квартале, и корректировочного счета-фактуры на изменение стоимости отгруженных товаров в связи с уменьшением их цены, выставленного в следующем налоговом периоде.