Условия и правила получения социального ипотечного кредита в московской области. Что такое социальная ипотека? Социальная ипотека кому предоставляется

В целях реализации «Жилье для российской семьи» в рамках была разработана стратегия развития ипотечного кредитования в РФ.

Документ предусматривает возможность разработки отдельных продуктов для приоритетных в социальном плане категорий граждан.

Программа предполагает для претендентов следующие варианты:

Кто может получить

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Заявить об участии могут представители следующих категорий граждан:

| Имеющие квартиру | площадь которой до 18 кв. м. на каждого члена семьи либо на одинокого претендента – 32 кв.м. |

| Проживающие в доме, признанном и который планируется снести | здание внесено в соответствующий план и признано не пригодным |

| Имеющие двух и более детей | получившие сертификат на |

| 3 и более ребенка | все должны быть несовершеннолетние |

| Ветераны боевых действий | без учета размера имеющейся жилплощади |

| Молодые семьи | и военнослужащие – участники программы накоплений |

| Бюджетники | служащие органов на любом уровне власти с более чем трехлетним стажем |

| Научные работники государственных и местных учреждений | в том числе работники научных центров с более чем трехлетним стажем работы в данной сфере |

| Работники градообразующих организаций | от трех лет на предприятии |

| Работники ОПК | стаж– от трех лет в отрасли |

| и семьи с ребенком-инвалидом | без учета размера имеющейся помещения |

Видео: социальная ипотека — какие возможности есть у заемщиков

Условия

Список:

Претендент должен:

Организации вправе требовать соблюдения кандидатами дополнительных условий:

Какие банки предоставляют

В программе участвуют не все, а только крупнейшие или с государственным влиянием:

Социальная ипотека для малоимущих

В решении Правительства РФ подчеркнуто, что лица, относящиеся к данной категории, претендовать на оформление такого кредита не могут.

Для молодой семьи

В таком качестве законодательство РФ рассматривает семью, где возраст супругов до 35 лет.

Требования:

- Нуждаться в жилье (стоять на учете).

- Иметь возможность платить ежемесячные взносы.

Она может оформить госсубсидию для приобретения площади.

Размер зависит от наличия детей: 35% от средней стоимости помещения без них, 40 % – с одним ребенком.

В некоторых регионах привилегия установлена в виде 70 % от средней цены объекта для семей с более чем тремя детьми.

Такие многодетные могут претендовать на преференцию для погашения остатка долга по ранее оформленному .

Уточнять информацию необходимо в местной администрации, МФЦ или региональном органе власти, который занимается вопросами обеспечения жильем граждан.

Для бюджетников

Социальная ипотека для данных лиц в 2019 г. дополняется помощью государства в форме:

- возмещения части стоимости помещения;

- понижения ставки по процентам.

Военнослужащим

Претендовать могут:

- Со стажем 10-20 лет.

- Члены их семьи (если сам гражданин погиб).

- Уволенные по состоянию здоровья.

Военнослужащий должен предварительно стать членом программы накопительной системы.

Постановка осуществляется автоматически через три отслуженных года.

Как только появляется возможность вступить в программу, командование оповещает об этом военного и выдает ему код доступа в личный кабинет участника на сайте Росвоенипотеки.

Предварительно необходимо получить участника военной накопительной программы.

Алгоритм, как получить его:

- пишется командиру части, которые сводятся вместе в единый список на региональном уровне и передаются в Росвоенипотеку;

- она готовит свидетельства по списку и передает их обратно в часть;

- выдача документа военному.

После получения в течение полугода военный оформляет заем. Если в этот срок не успел воспользоваться правом на оформление договора, то бумага прекращает действовать.

Как оформить

Имея на руках документы о праве на социальную ипотеку, можно обращаться в банк.

Пошаговые действия

Список:

| 1 шаг | первоначально необходимо определиться с категорией участников. Если семья нуждается в лучших условиях, то для этого необходимо обратиться в местную администрацию с заявлением о постановке на учет и приложенными документами (список утверждается на региональном уровне) |

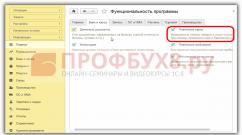

| 2 шаг | стать участником программы социальной ипотеки. Для этого соответствующее заявление подается в орган власти (можно через МФЦ). Чтобы узнать, куда именно обращаться, необходимо на сайте «Жилье для российской семьи» найти нужный регион и посмотреть стройка каких объектов ведется и какой орган занимается формированием списков претендентов на приобретение помещений экономкласса |

| 3 шаг | через месяц поступит ответ от органа. Положительный ответ подкрепляется выдачей свидетельства участника |

| 4 шаг | обратиться в интересующий банк, который реализует программу социальной ипотеки. Предоставить сотруднику необходимо сертификат, анкету претендента на кредит, дополнительно запрошенные документы |

| 5 шаг | в случае одобрения кандидатуры на заключение кредитного договора. Можно приступать к поиску жилплощади. Приобрести объект можно только у застройщика, одобренного финансовым учреждением и государством |

| 6 шаг | оформить соглашение на выбранную квартиру. В нем прописывается, за счет каких сумм приобретается недвижимость (размер заемных средств, собственных и субсидированных). Если предусмотрено погашение ежемесячных взносов государством, то это также прописывается в кредитном договоре |

| 7 шаг | оформить сделку о долевом строительстве или куплю-продажу на готовый объект |

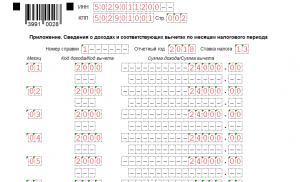

Перечень документов

Кроме заявления и анкеты, организация вправе запросить:

Покупка собственного жилья – крайне сложная задача для подавляющего большинства граждан страны, в том числе, и для москвичей. Приобрести квартиру или оплатить строительство жилья может далеко не каждый. Одним семьям совершить столь крупную покупку не позволяет низкий уровень дохода, другим – недостаточное количество накопленных сбережений. Для решения столь сложной проблемы были разработаны программы социальной ипотеки в Москве .

Социальная ипотека 2019 включает комплекс государственных программ кредитования, а также целый спектр специальных банковских продуктов, которые могут частично пересекаться с государственными. Сегодня банки предоставляют льготные кредиты на строительство жилья в Москве, а также социальную ипотеку на вторичное жилье и первичную недвижимость.

Кто может получить льготную ипотеку в Москве?

Значительное количество льгот по ипотеке с различными условиями кредитования обуславливает существование нескольких групп людей, которые могут воспользоваться данной программой. В 2019 году получить льготный кредит на жилье в московских банках могут:

- люди, проживающие в непригодных для жилья помещениях, которые стоят на соответствующем учете;

- семьи, не обеспеченные должной жилплощадью (площадь жилья составляет менее, чем 18 квадратных метров на одного члена семьи);

- молодые семьи с одним ребенком (возраст родителей не должен превышать 35 лет);

- многодетные семьи (без ограничений касательно возраста родителей);

- военные, а также участники боевых действий (чтобы взять льготный кредит, необходимо не менее трех лет участвовать в накопительной системе жилищного обеспечения военнослужащих);

- работники социально значимых профессий (например, научные сотрудники, чиновники, рабочие системы здравоохранения и проч.).

Городское содействие в покупке какого-либо рода недвижимости – это необходимая поддержка жителей страны, вынужденных страдать из-за жилищных проблем, а также реальный компромисс, во многом решающий квартирные вопросы с помощью определенного вложения государственных денежных средств. Программа социальная ипотека – субсидированная помощь, выделяемая из федерального бюджетного фонда, гражданам на приобретение жилого помещения за счет ипотечного кредитования.

Государственная программа "Социальная ипотека"

Государственная программа Социальная ипотека – это ряд субсидий, включающий, как понижение процентной ставки, выделения сумм в часть оплаты квартиры, так и продажу жилых объектов в ипотеку по льготной стоимости, находящихся в имуществе государства.

На сегодняшний день, на федеральном уровне также созданы подпрограммы для молодых семей, работников бюджетных компаний, а именно учителей, врачей, военных. Рассмотрим далее.

Для молодых семей

Можно попробовать, если семейство имеет одного родителя до 35 лет, находящихся в очереди на улучшение жилищных условий. На практике выделяется до сорока процентов от стоимости квартиры – существенная .

Для врачей

Программа социальная ипотека для врачей. Выдвигаемые требования:

- возраст врача не старше тридцати пяти лет;

- имеется документ об образовании, подтверждающий медицинскую квалификацию врача;

- рабочий стаж для врачей – не менее года в медицине;

- человек действительно должен нуждаться в собственной жилплощади.

Программа "Социальная ипотека" в Москве и области

Москвичи остро нуждаются в бюджетной субсидии на ипотеку со стороны государства. Программа Социальная ипотека в Москве подразумевает под собой предоставление помощи социально незащищенным слоям населения (в т.ч. семьям) в приобретении жилого объекта в следующем виде.

Объекты недвижимости

Под государственную программу попадают жилые помещения, находящиеся в собственности города Москвы. Стоимость такого жилья будет существенно ниже за счет наличия льготы. Составляется официальный договор купли-продажи с использованием ипотечного займа.

Под программу могут попасть исключительно платежеспособные граждане Москвы, имеющее положительное решение банка.

Категории граждан - участников

Программа сниженной процентной ставки, которая составит 9,5% годовых будет действовать, если заёмщик покупает новостройку Москвы и является лицом следующей категории:

- участники госпроекта «Жилье для российской семьи».

- работники оборонно-промышленного производства.

- инвалиды определенной группы, либо родители или опекуны, имеющие ребенка инвалидной группы на иждивении.

Малоимущие также подходят под программу социальной ипотеки в Москве. Сюда входят:

- две и более семьи, находящихся на одной жилплощади;

- лица, проживающие в доме аварийного характера;

- люди, снимающие квартиру в аренду.

Государственная программа Социальная ипотека в Московской области рассчитана на людей тех же категорий и на подобных условиях, что и для горожан Москвы. Основные критерии представлены выше. Что же касается конкретных вопросов, нюансов именно по кредитованию ипотеки, то это целесообразно уточнять исключительно в отделении банковской организации.

Программа Жилище

Программа Жилище была создана еще в 2002 году, далее Правительством была продлена аж до 2020 года, соответственно по сегодняшний день актуальна. Программа Жилище - общегосударственная, то есть, рассчитана на всю территорию страны, включая Московскую область.

Она включает все подвиды программ, о которых шла речь выше. Помощь военным в отставке, гражданам-льготникам, изменение системы коммунальной структуры, обеспечением недвижимости молодых семей, стимулирование строительства в отдельных регионах.

Какие банки Москвы выдают социальную ипотеку

Программа действует в главных крупнейших финансовых учреждениях, а именно банках Москвы. Однако каждый из них, имеют свои требования, выдвигаемые согласно их политики. Перечень включает следующие банки Москвы:

Сбербанк России

Данный банк Москвы, являясь лидером на финансовом рынке страны, предоставляет своим заявителям ипотечный кредит на довольно выгодных условиях. Если заёмщик относится к группе бюджетников, и работников правоохранительных органов, или имеет молодую семью.

Еще одним преимуществом, которое предоставляет этот Банк Москвы – это минимальное значение первоначального взноса – всего 10 процентов. Важно, чтобы покупаемый объект не оказался в доме аварийного характера, иначе Сбербанк не пропустит такое жилище.

Газпромбанк

По программе социальной ипотеке Газпромбанк выдает займ не более чем на 10 лет, с уменьшенной ставкой, чем основной тариф, выстраивая первый платеж таким образом, что равен 1/5 от цены объекта. Выдаваемая сумма не более восьми миллионов.

Райффайзенбанк

Райффайзенбанк Москвы своим потенциальным клиентам предлагает лояльный процент, быстрое оформление, оперативное одобрение и рассмотрение заявки – как раз это и требуется населению, попавшему в кризисное положение и остро нуждающемуся в жилье.

ВТБ-24

Не отставая от других банков Москвы, ВТБ-24 предлагает исключительно низкие ставки, уменьшенный первый взнос, и рассматривает заявителей выше перечисленных категорий.

Связь-банк

Кредит дается на приобретение новостроящегося жилья, либо готовой квартиры с минимальным значением процента в 9.5%, до тридцати миллионов рублей, сроком не более тридцати лет.

Заключение

Приобретение собственной недвижимости является далеко не простой задачей для множества людей из-за неимения достаточно накопленной суммы сбережений, и единственным выходом решения данной проблемы является оформление ипотеки, которая в свою очередь свободна и доступна не для каждого гражданина ввиду ряда причин. Разработанная государственная программа Социальная ипотека ориентирована специально на подобных заёмщиков банков Москвы, уровень заработной платы которых невысок и не соответствует соблюдению нормальных жизненных условий, а также для врачей, учителей и молодых семей.

Социальный кредит – это специальный кредитный продукт, выдаваемый на покупку жилья. Целевая аудитория городской программы – очередники. То есть те, кто ожидает улучшения жилищных условий, и уровень платежеспособности которых не позволяет ни купить квартиру на рынке, ни воспользоваться коммерческим ипотечным кредитованием.

Кто имеет право на получение социального жилья:

согласно ст. 51 ЖК РФ, гражданин может претендовать на новое жилье, если еще не является нанимателем или одним из членов семьи нанимателя жилого помещения по договору социального найма

. «Это же касается и тех, кто уже имеет «соцквартиры» с общей площадью ниже учетной нормы на одного человека

, а также тех, у кого нет в собственности никакого жилья

, а если и имеется, то общий метрах ниже учетной нормы (менее 18 кв. м).

Положение о предоставлении государственных целевых долгосрочных кредитов на осуществление строительства или покупку жилья для граждан, которые, соответственно условиям, определенным Законопроектом «О жилищном фонде социального назначения», потеряли право находиться на социальном квартирном учете, было представлено Минстроем.

Согласно с условиями проекта социальное жилье должно являться единственным местом проживания или заемщики должны обладать правом на улучшение жилищных условий. Вторым важным требованием является то, что совокупный семейный доход в расчете на одного члена за последний год не должен превышать одновременно стоимость аренды жилья в этом населенном пункте и прожиточный минимум.

В проекте уточняется, что правом на получение социального кредита могут воспользоваться граждане, которые, согласно с условиями Жилищного кодекса, признаны нуждающимися в улучшении жилищных условий, в случае если их доходы больше уровня, необходимого для получения права на предоставление бесплатного социального жилья. Следует отметить, что сам механизм кредитования в данном случае довольно сложен. Кредитором является государственный банк. А сам социальный кредит состоит из двух этапов.

Первый – предоставление кредита застройщику для проведения строительства конкретного объекта социального жилья. Выдают социальный кредит в размере 70% от стоимости строительства согласно со сметой. В то же время эта стоимость строительства 1 кв. м не должна превышать средней стоимости строительства в регионе, которую ежеквартально утверждает Минстрой. По кредиту устанавливают процентную ставку, размер которой равен двукратной учетной ставке Центробанка. Если в договоре указана более высокая ставка, то разницу между ней и надлежащей ставкой оплачивает государство. Остальные 30% от стоимости строительства оплачивают застройщику напрямую из государственного бюджета.

Второй ступенью кредитования является предоставление социальной ипотеки непосредственно самому претенденту на социальное жилье. Выдает его тот же банк, но только после окончания строительства объекта социального жилья.

Социальная ипотека – это программа, которая помогает улучшить жилищные условия социально не защищенных граждан, молодым и малообеспеченным семьям, стоящим в очереди на жильё, с использованием ипотечного кредитования и государственной финансовой поддержки.

Существует несколько видов социальной ипотеки:

- дотирование процентной ставки по ипотечному кредиту

- предоставление субсидии на часть стоимости ипотечного жилья

- продажа государственного жилья в кредит по льготной цене

Решение о применении того или иного вида социальной ипотеки, принадлежит инициативе местных властей.

Для получения достоверной информации о социальной ипотеке в городе или районе , вам следует обращаться в органы власти, которые несут ответственность за жилищную политику города или района. Вам должны предоставить помощь, проконсультировать по условиям необходимым для получения социальной ипотеки, произвести предварительные расчеты, о будущем первоначальном взносе, а так же размере и срокам кредита, величине ежемесячных выплат по ипотечному кредиту и минимальному доходу заемщика, включая его семью.

Программой социальной ипотеки могут воспользоваться семьи, чей доход не достаточно высок. Таким семьям предоставляется рассрочка платежа до 30 лет. Существует возможность получить субсидии на ипотеку.При этом заемщик должен выплатить его до достижения пенсионного возраста. Но в случае если договором предусмотрен срок превышающий тот, который остался заемщику до выхода на пенсию, это не станет препятствием в предоставлении кредита. Достаточно только найти поручителя, который будет являться гарантом выплаты кредита после выхода заемщика на пенсию.

Как правило, в первую очередь, таким видом ипотеки могут воспользоваться очередники, то есть люди, признанные нуждающимися в улучшении жилищных условий, и пребывающие в этой очереди на эти улучшения. Социальная ипотека распространятся и на такие категории граждан, как молодежь, военные, молодые семьи и т.д.

Минимальный размер первоначального взноса 10% от стоимости приобретаемой недвижимости. Максимум – 70% от стоимости квартиры. Процентная ставка составляет 9,5% годовых в рублях, и 9% – в долларах.

При оформлении социального ипотечного кредита заемщику будет необходимо застраховать приобретаемую квартиру от рисков повреждения, а также застраховать жизнь и временные потери трудоспособности заемщика/созаемщика. Обе эти страховки должны продлеваться ежегодно на всем сроке обслуживания кредита. Ориентировочная стоимость страхования составляет до 1% в год от остатка основной суммы долга. Личному страхованию подлежат только заемщики, имеющие учтенный при рассмотрении банком доход.

Наиболее распространенной причиной отказа в предоставлении социального ипотечного кредита является несоответствие требованиям, предъявляемым к заемщикам, – стаж работы на последнем месте и предельный возраст.

Сумма социального кредита рассчитывается специальным методом, который предусматривает следующий алгоритм. От фактической стоимости объекта строительства отнимают сумму, которую уплатило застройщику государство, и к полученному результату додают сумму уплаченных застройщиком процентов за пользование кредитными ресурсами. Полученную сумму делят на объем строительства. Так вычисляют сумму кредита, которая выдается на 1 кв. м.

После высчитывают сумму кредита для конкретного заемщика, беря за основу норму 21 кв. м на каждого члена семьи и дополнительно 10,5 кв. м на семью. Исходя из этого семья, состоящая из двух человек, может получить социальный кредит на 52,5 «квадрата». Если же жилье меньше – то будет предоставлен кредит на меньшую сумму. В случае, когда площадь больше той, на которую предоставляется социальный кредит, то все, что «сверху», придется покупать за собственные деньги, но уже по рыночной цене.

Выдают социальный кредит в национальной валюте. В данном случае досрочное погашение кредита не приветствуется. Если заемщик захочет погасить досрочно, то ему нужно быть готовым выплатить и те 30%, которые внесены в строительство из государственного бюджета. А еще добавить сверху всей этой суммы, предоставленные государством финансовые средства, направленные на покрытие повышенных процентов по кредиту.

На первый взгляд все не так сложно, однако, этот сбор внушительной кучи бумаг отнимет массу времени. И уж само собой, не стоит все делать в последний момент, учтите, что госорганы, выдающие те или иные документы, могут потребовать от вас еще каких-нибудь справок, так что процесс затянется на несколько дней. Например, чтобы получить выписку из домовой книги, нужно для начала предъявить копию финансово-лицевого счета, а для тех, кто проживает в домах ЖСК это дополнительная проблема, так как бухгалтерия ЖСК, выдающая этот документ, зачастую работает пару-тройку часов в неделю.

Таким образом, покупка квартиры с помощью социального кредита складывается из трех слагаемых: государственные субсидии, непосредственно ипотечный кредит и личные денежные средства заемщика.

Для большого количества людей в странах СНГ вопрос о наличии собственного жилья является достаточно острым и открытым. Не всегда случается так, что у человека есть своя квартира.

В таких случаях ипотечный кредит на жилье может стать этакой палочкой-выручалочкой, позволяя приобрести свою собственную жилплощадь в случае, если всей денежной суммы, необходимой на ее покупку в наличии нет.

За последние десять – пятнадцать лет странах СНГ покупка квартир посредством ипотеки стала достаточно распространенным и вполне обыденным явлением.

Ипотека предоставляет собой денежный кредит на покупку квартиры под залог самой же квартиры. Согласно договору, заемщик обязуется сделать первый взнос (как правило, в размере трети от стоимости жилья).

Остаток дола выплачивается регламентировано в размере установленной процентной ставки. Для ее оформления необходимо предоставить в банк ряд необходимых документов.

К ним относятся документы, удостоверяющие личность заемщика, подтверждение его официального трудоустройства. В зависимости от ситуации, банк может попросить дополнительные документы и справки .

На сегодняшний день существует огромное количество банков, которые выдают ипотечный кредит на жилье

С целью облегчить процесс приобретения собственного жилья банки России предоставляют населению ряд ипотечных программ, подразумевающих более выгодные условия выплаты задолженности. К таким программам относится и социальная ипотечная программа.

Социальная ипотека представляет собой ипотечную программу, позволяющую приобрести жилое помещение по более доступной цене на весьма выгодных условиях.

Социальная ипотека представляет собой ипотечную программу, позволяющую приобрести жилое помещение по более доступной цене на весьма выгодных условиях.

Данная ипотека предоставляется определенным категориям жителей Российской Федерации и заключается в тесном сотрудничестве банковских организаций и государственных структур.

Заключается программа в снижении стоимости приобретаемого жилья за счет государственных средств. Общая стоимость квартиры может быть понижена в 4 и более раз.

Видео по теме:

Социальная ипотека может быть основана на одном из следующих принципов :

- Предоставление ипотеки на недвижимость с пониженной процентной ставкой по ежемесячным выплатам долга. Снижение процента происходит за счет государственных дотаций. Меньшая и более удобный график выплат делают процесс возврата ипотечного кредита более комфортным.

- Государственные субсидии на выплату части стоимости жилья, которое государство выплачивает банку. В эту субсидию входит и часть процентной ставки. Данная форма социальной ипотеки предоставляется, как правило, малообеспеченным слоям населения, таким как работники бюджетных организаций: учителя, врачи, работники науки и культуры.

- Возможна продажа в ипотеку вторичных квартир по низким ценам.

Существует масса разновидностей социальной ипотечной программы, предназначенная для различных слоев населения в зависимости от рода их деятельности и материального положения.

Кому положена социальная ипотека?

Социальное ипотечное кредитование существует для облегчения покупки жилья посредством льгот, которые выплачиваются из бюджетных средств. Рассчитывать на эти льготы может не каждый.

Социальное ипотечное кредитование существует для облегчения покупки жилья посредством льгот, которые выплачиваются из бюджетных средств. Рассчитывать на эти льготы может не каждый.

Согласно действующему российскому законодательству , на социальную ипотеку претендуют лица, нуждающиеся в улучшении жилищных условий, если текущие условия проживания хуже заявленных законодательством норм.

Для того чтобы понимать, можете ли Вы рассчитывать на социальную ипотеку, необходимо направиться к представителям местного самоуправления с целью предоставления всей необходимой по данному вопросу информации .

В первую очередь, человеку нужно подтвердить тот факт, что он нуждается в улучшении жилищных условий. К нуждающимся относятся люди, не имеющие собственного жилья, лица, чья жилплощадь меньше положенных 18-ти квадратных метров на человека.

Рассчитывать на социальную ипотеку могут представители бюджетных организаций, многодетные семьи, военнослужащие, служащие государственных структур, люди, стоящие в очереди на получение жилья.

Необходимо наличие российского гражданства, прописки, трудового стажа.

Существует перечень нюансов, связанных с получением возможности получения социальной ипотеки:

Дают ли социальную ипотеку в Москве?

В Москве лица, которым полагается участие в данной программе, могут подать заявку на получение социальной ипотеки в абсолютно любой банк.

В Москве лица, которым полагается участие в данной программе, могут подать заявку на получение социальной ипотеки в абсолютно любой банк.

Условия кредитования, предоставляемые банками столицы весьма выгодны и доступны для представителей многих слоев населения.

Стоимость жилья в Москве согласно условиям социального ипотечного кредитования снижается от рыночной до суммы, равной себестоимости квартиры, что делает жилплощадь в разы дешевле.

Условия банков

Социальная ипотека выдается банковскими организациями, одобряющими выдачу ипотечных кредитов на жилье тем или иным лицам.

Социальная ипотека выдается банковскими организациями, одобряющими выдачу ипотечных кредитов на жилье тем или иным лицам.

В случае положительного решения банка, ипотека может быть предоставлена на следующих условиях:

- срок выплаты кредита до 30-ти лет;

- процентная ставка в среднем составляет 12.2% от стоимости жилья;

- по выплате ипотечного кредита варьируется от 10 до 30 процентов от общей стоимости приобретаемой квартиры.

Банк предлагает свои условия, во многих случаях они индивидуальны и зависят от ряда факторов (материального и социального положения заемщика, количество детей в семье).

Требования к заемщикам

Для получения социальной ипотеки участнику программы выдвигается ряд требований. Социальная ипотечная программа Москвы предполагает факт нахождения заемщика в очереди на получение жилья.

Полезное видео:

Врачи

Социальная ипотека для врачей предполагает ряд требований к работникам медицины.

Социальная ипотека для врачей предполагает ряд требований к работникам медицины.

Требования эти заключаются в следующем:

- необходимость наличия диплома о медицинском образовании;

- возраст врача не должен превышать 35 лет;

- стаж работы в медицине не менее года;

- медработник должен нуждаться в улучшении жилищных условий (проживать на съемной квартире, в квартире, где на каждого члена семьи приходится меньше положенных 18 кв. м);

- необходимость отработать не менее пяти лет в медицине в перспективе.

Учителя

Ипотека, предоставляемая молодым учителям, подразумевает их соответствие некоторым критериям. Учитель не должен быть старше тридцати лет.

Ипотека, предоставляемая молодым учителям, подразумевает их соответствие некоторым критериям. Учитель не должен быть старше тридцати лет.

Необходимым условием для предоставления государственной субсидии является диплом, подтверждающий квалификацию педагога .

Важным критерием в предоставлении льгот служит факт предоставления учителю ипотечного займа на жилье.

Стаж работы должен быть не менее трех лет.

Важным нюансом является то, что для возможности получить субсидию по ипотеке, молодой учитель должен работать в государственном учебном заведении.

Ученые

Порядок предоставления льгот на выплату задолженности по ипотеке на жилье для молодых ученых определен действующим законодательством Российской Федерации.

Порядок предоставления льгот на выплату задолженности по ипотеке на жилье для молодых ученых определен действующим законодательством Российской Федерации.

Так, льготы положены кандидатам наук не старше 35 лет , докторам не старше 40 лет. Стаж работы в научном учреждении Российской академии наук в общем должен быть не менее пяти лет.

Молодой ученый должен получить статус нуждающегося в улучшении качества жилищных условий.

В каких банках Москвы действует программа?

Программа действует во всех крупных банках столицы.

Программа действует во всех крупных банках столицы.

Условия выдачи ипотеки и требования к желающим обзавестись собственной квартирой разнятся в зависимости от банковской организации.

К лидерам на финансовом рынке страны относят такие банки, как:

- Сбербанк;

- ВТБ 24;

- Райффайзенбанк;

- Газпромбанк;

- Связь-Банк.

Это важно знать:

Сбербанк

Данный банк предоставляет своим клиентам ипотеку на весьма выгодных условиях. В Сбербанке действует социальная ипотечная программа для бюджетных работников и членов правоохранительных органов, молодых семей.

Данный банк предоставляет своим клиентам ипотеку на весьма выгодных условиях. В Сбербанке действует социальная ипотечная программа для бюджетных работников и членов правоохранительных органов, молодых семей.

Процентная ставка по остатку долга зависит от стажа, выслуги, материального положения заемщика и варьируется от 10 до 13.5 процентов . Сумма первоначального взноса – от 10%. Срок выплаты – до 30 лет.

Существуют и некоторые требования к жилью.

Квартира должна быть в удовлетворительном состоянии (износ коммуникаций не более чем на 50%), не аварийное состояние дома.

ВТБ 24

Банк ВТБ 24 предусматривает социальное ипотечное кредитование для различных слоев населения, которым полагаются льготы на приобретение жилья, предлагая заемщикам массу программ:

Банк ВТБ 24 предусматривает социальное ипотечное кредитование для различных слоев населения, которым полагаются льготы на приобретение жилья, предлагая заемщикам массу программ:

- для военных;

- покупку нового жилья;

- выдача кредитов под имеющуюся квартиру;

- для молодых семей и многие другие.

Процентная ставка в среднем составляет 10%-12% . Первоначальный взнос – от 10%.

Существует система уменьшения процентной ставки в соответствии с увеличением площади квартиры.

Райффайзенбанк

Данный банк имеет массу преимуществ по части выдачи социальных ипотечных кредитов. Процентная ставка не зависит от изменения курса рубля.

Данный банк имеет массу преимуществ по части выдачи социальных ипотечных кредитов. Процентная ставка не зависит от изменения курса рубля.

Лояльная система одобрения заявок на выдачу ипотеки. Достаточно быстрый процесс принятия решения по заявкам потенциальных заемщиков.

Газпромбанк

Предоставляет кредит на квартиру на следующих условиях:

Предоставляет кредит на квартиру на следующих условиях:

- минимальная месячная процентная ставка составляет 11.75%

- первый платеж равен пятой части от стоимости квартиры (20%)

- сумма, предоставляемая банком, не может превышать восьми миллионов рублей

- кредит выдается на 10 лет.

Связь-банк

Клиентам Связь-банка также предоставлены программы социального ипотечного кредитования на весьма выгодных условиях.

Клиентам Связь-банка также предоставлены программы социального ипотечного кредитования на весьма выгодных условиях.

Связь банк предоставляет ипотеку как на готовое жилье, так и на жилье в новострое.

Минимальная процентная ставка по ипотеке составляет от 9,5%, существует кредитный лимит до 30 млн. руб., а срок кредитования до 30 лет.

Как принять участия в программе?

Если вы хотите принять участие в данной программе в городе Москва, первое, что Вам нужно сделать – пойти прямиком в администрацию и получить список документов, необходимых при оформлении статуса лица, нуждающегося в улучшении жилищных условий.

Порядок действий для приобретения жилья в Москве по социальной ипотеке

Не менее маловажным является нахождение в очереди на квартиру.

Наличие прав на предоставление льгот способствует получению социальной ипотеки, помогая осуществить мечту о собственном жилье.

Видео от эксперта