Можно ли брать ипотеку дважды. Оформление нескольких ипотечных кредитов: сколько можно одному человеку. Для чего нужна ипотека и как ее оформить

Большинство людей могут позволить приобрести жилье только с помощью ипотеки. Подобная услуга позволяет расплачиваться частями. При этом многие не знают, сколько раз можно брать ипотеку одному человеку. Ответ на вопрос представлен в статье.

Количество сделок

Сколько раз можно брать ипотеку одному человеку? В законе нет ограничений по этому поводу. Один человек может оформлять услугу неограниченное количество раз. С юридической стороны, эта операция считается финансовой сделкой, которая накладывает взаимные обязательства на заемщика и кредитную организацию. В этом случае обеим сторонам необходима материальная выгода - клиенту предоставляются деньги на жилье, а банку поступает прибыль.

А сколько раз можно брать ипотеку одному человеку, если ранее был оформлен и оплачен кредит? Если взносы своевременно оплачивались, то ограничений по подаче заявки нет. Банк может оформить сделку с проверенным клиентом на низких процентах или предоставить другие преимущества. Договор тогда оформляют на десятки лет, а прибыль может достигать цены недвижимости, что невыгодно клиенту.

В Сбербанке

Сколько раз можно брать ипотеку одному человеку в Сбербанке? Этот вопрос решается индивидуально. Кредитным инспектором анализируется положение, долговая нагрузка. Если платежи составляют свыше 40 % от дохода, то получить вторую ипотеку не получится. Важное значение имеет платежная дисциплина клиента. Если были нарушены сроки внесения платежей, то заявка отклоняется.

Положительным моментом будет наличие второй работы или дополнительного дохода. Вторая и последующие возможности предоставляются тогда, когда есть дополнительное ликвидное обеспечение. Размер новой ипотеки не может быть больше 80 % от цены залоговой квартиры.

Временной фактор учитывается во время оценки финансовых возможностей. На дату полной оплаты клиенту не должно быть больше 65 лет. При желании оформить вторую ипотеку важно учитывать дополнительные расходы. Издержки, которые не относятся к ставке, заметно повышают стоимость кредита.

Две ипотеки

Сколько раз можно брать ипотеку одному человеку, если оформлен действующий кредит? В этом случае ситуация усложнена. Ипотеку можно оформить еще раз, но следует быть готовым к жестким условиям. Этот вариант рискован для стороны, которая предоставляет средства.

При оформленных 2 ипотеках срок действия документа растягивается на долгие годы, и риск того, что заемщик не сможет регулярно вносить займ платежи, высокий. Но если банк уверен в надежности сделки, оформленный 1 займ не помешает оформить второй.

Требования

В каждом банке могут отличаться правила. Сколько раз можно брать ипотеку одному человеку? Условия и требования тоже могут быть разными. Но все же есть общие правила, которые действуют во всех компаниях:

- Доход заемщика и созаемщика должен быть стабильным и достаточным для регулярной оплаты взносов по всем кредитам. Это надо подтверждать документально.

- Средства должны иметь целевое назначение и быть выгодными для заемщика. Вторичная ипотека может быть оформлена тогда, когда она тратится на коммерческую недвижимость со сдачей жилья в аренду. Альтернатива - первый кредит оформлен на квартиру, которая сдана внаем.

- Клиент должен быть совершеннолетним и трудоспособным.

- Требуется официальное трудоустройство.

- Нужно российское гражданство.

- Необходима положительная кредитная история.

Это основные требования. Сколько раз можно брать ипотеку одному человеку? Практически в каждом банке на этот счет действуют примерно одинаковые правила. Сколько раз можно брать ипотечный кредит одному человеку, если уже выплачивается 40 % по кредиту? В этом случае заявка по 2 займу будет отклонена. А после выплаты долга можно обращаться снова для покупки жилья.

Увеличение шансов

В каждом банке могут быть свои нюансы. Сколько раз можно брать ипотеку одному человеку? Условия большинства кредитных организаций одинаковые. У клиентов есть возможность повышения собственных шансов на одобрение заявки:

- Если нет кредитной истории, то надо ее наполнять. А когда она не совсем положительная, то следует убрать отрицательные моменты и погасить действующие долги.

- Следует подготовить больше документов, которые подтверждают материальное благополучие.

- Нужно подтвердить наличие залогового имущества, реализация которого будет достаточной для оплаты долгов перед банком при появлении финансовых сложностей.

- Необходимы надежные поручители и созаемщики.

- Можно подать заявки в несколько компаний, что повышает шансы на одобрение.

Если необходимо оформить 2 ипотеки одновременно, то лучше подавать заявки в несколько банков. Хоть возможность повторного оформления кредита на жилье есть, все же сначала надо взвесить все положительные и отрицательные стороны этой ситуации.

Минусы повторных заявок

При оформлении первой ипотеки для некоторых категорий населения предоставляются льготы. Но они не действуют на повторные заявки:

- Преимуществ для молодых семей и молодых специалистов не будет, если банком будут выданы средства под обычный процент и меньший срок, если до этого кредит был оплачен досрочно.

- В этом случае отсутствует налоговый вычет 13 %. Но если прошлая покупка была меньше 2 млн рублей, то есть шансы на подачу заявления в налоговую.

Какое количество кредитов оформить, решает сам заемщик. Любая заявка может быть как одобрена, так и отклонена. Но многократное сотрудничество с финансовыми учреждениями не запрещается. Нужно лишь учитывать платежеспособность и ответственность клиента.

Дополнительная информация

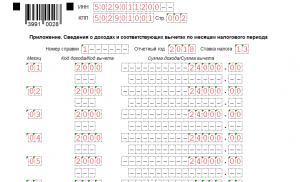

Не существует специальных положений, которые бы устанавливали количество оформленных ипотек. Это зависит от платежеспособности клиентов. Доход состоит не только из зарплаты, но и из пособий, пенсий, дополнительных заработков. Все виды заработков требуется подтверждать справкой 2-НДФЛ: это относится как к подработке, так и к прибыли.

При вторичном оформлении ипотеки, особенно если не оплачен полностью предыдущий кредит, учитывается, что платежи в банк не могут быть больше 40 % от всего дохода. Если хочется приобрести жилье для его сдачи в аренду, то надо оповестить об этом кредитора. Квартира до полной оплаты является собственностью банка, а заемщик является ответственным за ее состояние. Обычно банк отказывает в предоставлении займа на приобретение жилья, которое будет сдаваться в аренду.

Ипотеку оформляют в большинстве банков, которые предоставляют потребительские кредиты населению. Сначала следует ознакомиться с требованиями нескольких организаций, и только потом стоит подавать заявки.

Оформление кредита повторно

Вторичная ипотека оформляется так же, как и в первый раз. Требования не отличаются. Заемщикам надо собрать весь пакет документов. Оплатить первый взнос, если другое не предусмотрено условиями программы кредитования.

Необходимо оставить заявку и дождаться решения. Если оно положительное, то нужны документы, с которыми оформляется сделка. Обращаться в банк можно неограниченное число раз. Нужно лишь, чтобы доход позволял платить кредиты.

Проще всего оформлять ипотеку после оплаты предыдущего кредита. Так больше шансов на одобрение заявки. Условия и требования к заемщикам будут действовать такие же. Но все же можно обращаться за получением кредита и при наличии оформленной ипотеки. В этом случае важное значение имеет доход, которого должно хватать на оплату всех платежей.

Многие считают, что одной ипотеки за всю жизнь вполне достаточно в силу большого срока кредитования. Но на практике нередки случаи, когда необходимо оформить второй ипотечный кредит при действующем или погашенном кредите на жилье.

Можно ли одновременно оформить несколько ипотек?

Законодательство не регламентирует количество ипотечных кредитов, оформленных на одно лицо. Ограничениями со стороны банков могут быть следующие факторы:

- Платежеспособность. При оформлении ипотеки каждый банк использует собственную методику расчета платежеспособности клиента, в которой учитываются доходы, обязательные расходы в виде выплат по кредитам и предполагаемый размер ежемесячного взноса. Если заемщик зарабатывает достаточно для того, чтобы обеспечивать себя и нетрудоспособных членов семьи, оплачивать действующие кредиты и платеж по новой ипотеке, то он может кредитоваться повторно.

- Кредитная история. Даже если потенциальный заемщик вполне платежеспособен, но ранее допускал серьезные просрочки по кредиту, то при подаче заявки на вторую ипотеку он может получить отказ банка. При принятии решения учитывается не только платежеспособность клиента, но и дисциплина выплат по кредитам.

- Требования банка. По второй ипотечной заявке может быть отказано, если заемщик или объект кредитования не удовлетворяют требованиям банка. Чаще всего, такими факторами являются возраст, трудовой стаж, параметры приобретаемого жилья.

Когда нужна вторая ипотека?

Жизненные ситуации вынуждают некоторых заемщиков брать второй кредит на жилье, даже если первый еще не погашен. Это случается в следующих ситуациях:

В каких случаях ипотека предоставляется только один раз за всю жизнь?

Если кредит на жилье оформляется по специальным программам на льготных условиях, то такая ипотека может предоставляться только один раз за всю жизнь:

1. Федеральная программа «Молодым семьям – доступное жилье» . Рассчитана на предоставление льгот семьям, нуждающимся в жилье в виде:

- пониженной процентной ставки;

- выделения денежной субсидии, которую можно использовать в качестве первоначального взноса;

- предоставления жилья из социального фонда по сниженной стоимости.

Участие в программе предполагает обеспечение нуждающейся семьи необходимыми квадратными метрами. Повторное оформление ипотечного кредита возможно только на общих условиях кредитующего банка.

2. Региональные и корпоративные программы молодым специалистам. В некоторых регионах периодически могут действовать особые льготы на приобретение жилья молодыми специалистами. Данные сведения необходимо уточнять в местной администрации. Среди корпоративных программ поддержки нуждающихся в жилье можно выделить субсидированную ипотеку от АО «РЖД» , суть которой заключается в оплате основной части процентов по кредиту своих работников. Предоставление субсидии для сотрудников железнодорожной отрасли осуществляется только один раз.

По каким специальным программам можно взять кредит на жилье повторно?

Некоторые государственные программы ипотечного кредитования допускают одновременное оформление двух ипотек или повторное кредитование на льготных условиях:

- заявка подается на расширение имеющегося жилья;

- рапорт подает супруга военнослужащего, имеющего ипотеку, которая также участвует в накопительно-ипотечной системе военных;

- заложенное жилье продается по причине перевода военнослужащего в другую местность.

Налоговый вычет при оформлении повторной ипотеки

Независимо от того, была ли погашена первая ипотека и оформлена вторая, или гражданин выплачивает два кредита на жилье одновременно, право имущественного вычета сохраняется в любом случае.

Ограничения:

- по объектам, приобретенным до 01.01.2014г., вычет предоставляется только на 1 объект (на выбор) в размере до 2 млн. рублей;

- на недвижимость, приобретенную после 01.01.2014г., вычет может быть применен к нескольким объектам до 2 млн. рублей в общей сложности;

- возврат вычета по ипотечным процентам предоставляется сверх налогового лимита только на один объект по выбору налогоплательщика, независимо от года приобретения жилья;

- в сумму вычета не включаются государственные или иные субсидии, а также материнский капитал, направленный в счет погашения кредита.

В случае военной ипотеки или любой другой программы по предоставлению льгот на приобретение жилья налоговый вычет распространяется только на суммы, уплаченныеза счет собственных средствзаемщика.

Заключение

На практике случаи повторной ипотеки нечасты в силу большой кредитной нагрузки и длительного срока выплат. Банки охотнее соглашаются на повторную выдачу кредита под залог недвижимости после полного погашения первоначального обязательства, чем при одновременном оформлении двух ипотек сразу в связи со значительными рисками заемщика по своевременной выплате двух и более платежей.

Вопросы и ответы

Сколько раз в жизни можно взять ипотеку на жилье одному человеку?

Неограниченное число раз, если речь идет об общих условиях ипотечного кредитования. Ограничение существует для специальных программ с предоставлением государственных и региональных субсидий.

Можно ли взять ипотечный кредит второй раз, если первый погашен?

Можно, если заемщик соответствует требованиям банка, условиям платежеспособности и имеет высокий рейтинг кредитной истории.

Можно ли оформить ипотеку второй раз, если первая не погашена?

Можно, если дохода достаточно для оплаты всех кредитных обязательств.

Дадут ли вторую ипотеку при наличии первой в Сбербанке?

Да, если банк одобрит кандидатуру заемщика и объект залога.

Какую сумму можно получить по первой или второй ипотеке?

В соответствии с методикой расчета платежеспособности клиента. Платеж по первому кредиту на жилье будет в полном объеме учтен в качестве действующих обязательств. Для увеличения совокупного дохода семьи можно привлечь созаемщиков, соответствующих требованиям банка.

Сколько раз можно участвовать в ипотечной программе «Молодой семье – доступное жилье»?

Один раз. Льготы и субсидии рассчитаны на тех, кто не имеет в собственности никакого имущества. Данное условия распространяется на всех членов семьи, участвующих в программе.

Сколько раз можно оформлять кредит на жилье молодым специалистам?

Один раз. Поддержка осуществляется на региональном уровне или по инициативе работодателя для выпускников учебных учреждений, получивших специальность в отдельных сферах.

Сколько раз можно воспользоваться ипотекой с государственной поддержкой?

Неограниченное число раз. Программа рассчитана на поддержку застройщиков и привлечение инвестиций населения для обеспечения строительства.

Ипотека – это целевой кредит, который предназначен на приобретение квартиры или дома. Денежные средства на жилье можно получить у банка по сниженной процентной ставке, по сравнению с обычным, потребительским кредитом.

Сколько раз можно брать ипотеку зависит только от платежеспособности человека, обычно банки не против оформления сразу нескольких таких займов, а тем более, не препятствует заключению нового договора после погашения долговых обязательств.

Для чего нужна ипотека и как ее оформить

Ипотечный кредит – это займ, при котором жилье остается под залогом у банка до полного погашения задолженности. Кроме основного долга, гражданин должен выплатить и начисленные проценты, которые, нередко, превышают саму сумму кредита.

Необходимость взять ипотеку возникает у многих людей, так как стоимость жилья намного превышает доходы человека. Ипотека может быть двух вариантов:

Бесспорным плюсом ипотеки является возможность приобрести квартиру и жить в ней сразу, после оформления всех документов. Право собственности на жилое помещение будет у человека, взявшего кредит, а копии документов, подтверждающих это, предоставляются в банк.

Прежде чем оформлять ипотеку, необходимо найти подходящее жилье или, как минимум, определиться с суммой, которую реально потратить на жилье. Нередко люди исходят из ежемесячного платежа, который они смогут возвращать банку.

В этом случае можно воспользоваться кредитным калькулятором, который поможет рассчитать доступную сумму. Оформление ипотеки происходит в несколько этапов:

После этого можно оформлять право собственности и переезжать. Банк предоставит график платежей, в котором указаны суммы ежемесячных платежей.

Сколько раз можно взять ипотеку

Иногда человеку может потребовать несколько квартир, по различным обстоятельствам. В этом случае очень важно узнать, сколько раз можно брать ипотеку. Не стоит сразу переживать, если при еще не погашенной ипотеке появилась необходимость купить еще одну квартиру.

Банки не ограничивают количество такого вида кредитов, которые может взять одни человек. Существует только один критерий, по которому оценивается возможность предоставления второго и последующих ипотечных займов – доход гражданина, на которого оформляется договор.

Как правило, банк допускает наличие нескольких долговых обязательств, если платеж по ним не превышает 30% от доходов гражданина. Многие банки делают исключение, исходя из обстоятельств, позволяя выплачивать сумму, равную 50% заработной платы. Существует два варианта повторного оформления ипотеки:

Из этого можно сделать вывод, что брать ипотеку в банке можно ровно столько раз, сколько это необходимо и насколько позволит финансовое состояние человека. Интересно, что при повторном оформлении договора гражданин может привлечь других созаемщиков, тем самым увеличив возможную сумму кредита.

Оформление ипотеки – серьезное решение для многих людей, следует морально подготовиться, что выплачивать ее придется не один десяток лет и хорошенько подумать перед решением взять второй кредит. При финансовом благополучии и наличии стабильного заработка запретить взять ипотеку не может не один банк, так как главное для кредитного учреждения – своевременная выплата суммы основного долга и начисленных процентов.

Большинство граждан нашей страны вынуждены взять ипотеку на покупку жилья. Для многих этот вариант приобретения собственного жилья является единственно возможным. Жилищная статистика утверждает, что 7 из 10 квартир приобретаются через ипотечный заем. При этом часто возникает логичный вопрос: "Сколько раз можно брать ипотеку и что нужно для повторного ее оформления?"

Банковская позиция

Первоначально предполагалось, что один клиент не может иметь больше одного займа. Однако в связи с открытием новых банков и возросшей конкуренцией, каждое из финансовых учреждений стремится заполучить клиентов и предлагает несколько кредитных линий. Заемщик вправе оформить несколько кредитов, если это позволяет уровень его дохода. Однако в этом смысле следует различать обычный потребительский кредит и ипотечный заем. Последний выдается на более строгих условиях исходя из размеров долга и протяженности во времени. Такие заявки рассматриваются тщательно, и ставка делается не на залог, а на платежеспособность клиента.

Распространенные причины повторного займа

Некоторые заемщики уточняют, сколько раз можно брать ипотеку одному человеку еще до погашения первоначального долга. Тому есть несколько причин:

- У человека или семьи достаточный уровень дохода, и возраст позволяет приобрести в собственность еще одну жилплощадь.

- Еще одна причина уточнить, сколько раз можно брать ипотеку, - заключение брака. В этом случае супруг или супруга выступают созаемщиком.

- Купленное ранее помещение заемщик использует в качестве источника дохода в коммерческих целях и получает материальную выгоду.

- Клиент банка уточняет, сколько раз можно брать ипотеку также в том случае, если планирует использовать покупаемое жилье для сдачи в аренду и получения дохода.

Аренда имущества как отрицательный фактор

Заемщик не вправе сдавать недвижимость, находящуюся в залоге банка, в аренду без его согласия. В противном случае банк оценит этот фактор как негативный, и повторная ипотека одобрена не будет. Если же вы уточняете, сколько раз можно брать ипотеку, чтобы сдавать второе помещение, то этот вопрос также нужно оговаривать заранее, при оформлении договора.

Критерии оформления

Если вы задумались о том, сколько раз можно брать ипотеку, нужно обратить внимание на несколько факторов:

- Самый важный показатель - это уровень дохода заемщика. Каждый банк располагает собственным коэффициентом закредитованности клиентов. После выплаты ежемесячного платежа у клиента должно оставаться 40-60 % дохода.

- Стаж работы, прослеживаемый доход и надежный работодатель. Банки доверяют больше своим зарплатным клиентам. Благосклонны банки и к организациям, работающим в бюджетной сфере.

- "Чистота" кредитной истории. Еще один важный фактор, на который обращает внимание финансовое учреждение, оформляющее ипотечный заем. В первую очередь просматривается график платежей и отсутствие просрочек.

- Присутствие поручителя. Еще одно обязательное условие для того чтобы вторично оформить ипотеку в большинстве банков. При этом недостаточно будет просто привести человека, готового за вас поручиться. У второго лица не должно быть активных займов в других банках, и "белая" кредитная история.

- Первоначальный взнос ипотеки, взятой вторично, может достигать до 40 % от стоимости приобретаемого помещения и выше.

- Приобретаемое помещение банк обязательно возьмет в залог. Прошлое, уже имеющееся у заемщика, не рассматривается в качестве залогового имущества.

Если первая ипотека не погашена

С точки зрения банка, задаваться вопросом о том, сколько раз можно брать ипотеку, если первый ипотечный заем не погашен, почти бессмысленно. Но шанс получить одобрение все же есть. Для этого нужно иметь в виду ряд факторов:

- оба дохода, как заемщика, так и созаемщика, должны позволять производить выплаты по ипотечному кредиту;

- договор ипотечного займа оформляется под коммерческий тип недвижимости, который будет приносить доход для заемщиков;

- первая ипотека была оформлена для сдачи недвижимости в аренду и получения дохода.

Исключения

Финансовое учреждение может рассмотреть заявление от заемщиков в индивидуальном порядке. Семьи, у которых появился дополнительный источник дохода или состоятельный созаемщик (например, индивидуальный предприниматель), вполне могут получить одобрение со стороны банка. Отдельно рассматривается военная ипотека.

Военная ипотека

Сколько раз можно брать военную ипотеку? Любой служащий вправе оформить еще один ипотечный заем, если в момент заключения договора первое долговое обязательство по ипотеке погашено и военнослужащему исполнилось не больше 42 лет. Задолженность погашается заемными или личными средствами, а также при помощи материнского капитала.

Шаги для оформления военной ипотеки второй раз

Второй раз военная ипотека оформляется в несколько шагов:

- после погашения первой ипотеки офицер должен написать заявление на оформление второй;

- участником программы получается свидетельство НИС (накопительной ипотечной системы), подписывается договор ЦЖЗ (Целевого жилищного займа);

- после этого можно приступать к покупке новой жилплощади.

Нюансы второй военной ипотеки

Несмотря на то, что правительственная программа для военнослужащих допускает получение второй ипотеки, условия здесь будут другие:

- Срок второго ипотечного займа короче первого.

- Второй заем выдается на меньшее количество денежных средств по сравнению с первым.

- После погашения целевого жилищного займа деньги поступают на счет офицера - участника накопительной ипотечной системы. Через некоторое время суммы хватит для первоначального взноса.

Военная ипотека выплачивается государственными средствами. Если офицер располагает денежной суммой для погашения целевого жилищного взноса, возможность повторной ипотеки становится более реальной.

Военная ипотека и гражданский заем

НИС не запрещает оформлять военную ипотеку, если есть гражданский кредит на покупку жилья. Решение остается за банком, выдающим кредит. Финансовое учреждение идет на риск, поэтому выдвигает ряд требований:

- гражданский ипотечный заем должен быть закрыт на 80-90 %;

- офицер не достиг предельного возраста на военной службе;

- у офицера нет задолженности по другим кредитам.

Вторая ипотека по договору страхования

Вторая ипотека, как правило, выдается по договору страхования. Отдельно ничего не оформляется. Пункт вносится в ипотечный договор. Наличие страхования положительно сказывается на величине процентной ставки. Без него процентная ставка может быть неподъемной для заемщика. Это распространяется не только на квартиру, но и на комнату.

Документы

Документы, необходимые для оформления второго ипотечного займа:

- оригинал и копия паспорта;

- копия и оригинал ИНН;

- справка о доходах

Один или несколько банков

Сколько раз можно брать ипотеку, понятно, а что насчет банков? Теоретически, можно подать заявку на оформление второго ипотечного займа в другой банк, а практически это будет невыгодно по нескольким причинам:

- если у вас не было просрочек по кредитам и "белая" кредитная история по первому ипотечному кредитованию в первом банке, это повышает шанс одобрения заявки в этом же финансовом учреждении, поскольку вы заслужили хорошую репутацию как заемщик;

- клиентам с "белой" кредитной историей банк может пойти на уступки, предложить меньшую процентную ставку или другие выгодные условия;

- обслуживание двух кредитов в одном банке удобнее и экономит время клиента.

В этот перечень не входят ситуации, когда сотрудничество с банком не устроило клиента или другой банк предлагает более выгодные условия кредитования.

Когда ответ отрицательный

Сколько раз в жизни можно брать ипотеку, решает сам клиент. Но если банк отказал в выдаче займа, можно оформить сделку вместе с поручителем или созаемщиком. На крайний случай есть возможность обращения в другой банк.

Минусы повторной ипотеки

Законодательно не существует точной цифры, которая говорит о том, сколько раз можно брать ипотеку на жилье. Но если вы собрались оформлять договор с банком повторно, то должны учесть несколько моментов:

- Первая ипотека оформляется с возможным участием в льготных программах кредитования (например, "Молодая семья"), и сотрудники банка подбирают максимально выгодные условия для клиента. Вторая ипотека не предусматривает участие в программах.

- Банк, выдающий кредит, может выдвинуть довольно жесткие условия и выгодную для себя процентную ставку.

Думая о том, сколько раз можно брать ипотеку, подходите к решению этого вопроса рационально, чтобы новый кредитный договор не стал для вас проблемой.

Вопрос ипотеки касается каждой 3 семьи. Клиенты банка стараются ускорить погашение кредита. Быстрее забыть. Если взять один ипотечный займ — часто возникает желание взять 2 раз.

Как получить 2 ипотеку одновременно с первой, после погашения? Как определить собственность, право владения ипотечным жильем? Стоит ли бояться 2 ипотеки? Что нужно знать и учитывать прежде, чем взять кредит 2 раз? Вопросы стоит изучить прежде, чем брать банковские деньги.

Можно ли оформить несколько ипотек на одного человека?

Собственная квартира — роскошь. Мечта молодой семьи. Поэтому, собственное жилье приходится брать ипотекой. Квартира стает собственностью банка — предметом залога. Кредитор, таким образом, гарантирует возврат вложенных средств. С целью гарантирования выполнения условий договора, квартира по документам — собственность клиента. Имя закреплено договором оформления. Клиент (заёмщик) обязуется ежемесячно платить определенную сумму денег. Столько лет, сколько требует договор. Возможно досрочное погашение.

Возникает вопрос: можно ли оформить ипотеку на одного человека, а квартиру на другого?

Один заёмщик, обращаясь к банку с просьбой записать квартиру на имя другого человека, может ожидать положительный ответ. Вероятность такого решения равна 0. Заёмщик может предложить иной вариант залога. Залог должен привлекать банк ценностью. Обязательно покрывать полную сумму задолженности. Заемщик — единственный владелец имущества. Хороший залог повышает шанс получить положительный ответ. Банк не может как угодно распоряжаться заложенным имуществом. Полностью быстро вернуть сумму задолженности обеспечит оформление обычной ипотеки.

Практика выделяет 3 варианта оформления ипотеки на одного человека, а квартиры на другого:

- Ипотека оформлена на одного человека, а платит ее другой — привлечение созаемщика. Доход созаемщика должен не быть ниже суммы установленной договором. Ежемесячно созаемщик обязан вносить минимальный взнос. Им может быть родитель, муж/жена. Платить должен человек, чье имя прописано — владелец ипотечного имущества;

- Заёмщик может попросить оформить квартиру на другого человека, при условии: последний может взять ответственность за все обязательства согласно договору. Главное — лицо отвечает требованиям, имеет доход не ниже суммы установленной банком — минимальный обязательный взнос. Иначе банк ответит отказом;

- Погашение досрочно — отличное решение, если нужно оформить квартиру на другого человека. Сразу после погашения, есть возможность снять обременения с квартиры, оформить для нужного владельца.

Сколько раз можно брать кредит на жилье?

Закон не устанавливает количественное ограничение количества кредитного жилья. Сколько ипотек может взять один человек решает банк, оценивая возможность клиента платить взнос, выполнять обязательства.

Ипотека на квартиру может быть одобрена 2 раз. Множество раз, если платежеспособность заёмщика позволяет. При этом финансовое учреждение оценивает кредитоспособность потенциального заемщика и его кредитную историю.

Как одному человеку взять ипотеку второй раз?

Чтобы взять недвижимость через займ 2 раз, необходимо соответствовать требованиям банка:

Зарплата — стабильный достаточный уровень заработка. Клиент должен зарабатывать ни менее суммы минимального взноса по обязательствам договора. Нужно обеспечить жизнь, платить коммунальные платежи. Вопрос: можно ли оформить две ипотеки на одного человека — пункт платежеспособности особо актуальный. Один заемщик должен платить ипотечный кредит по 2 договорам. Иметь возможность внести первоначальный взнос. Первоначальный взнос заёмщик платит самостоятельно финансовому учреждению. Остаточную стоимость банк платит ипотечным займом.

Иметь хорошую кредитную историю . Понятие скрывает возможность платить взнос вовремя. Стоит учитывать факт большой вероятности взять второй кредит под ипотеку через один банк. Объяснение: банк уже знает о возможностях — клиент для него «открытая книга». Новое финансовое учреждение вынуждено изучить клиента, перед одобрением заявки. Взять заём — значит получить персональную процентную скидку, бонус.

Залог. Получить ипотечный кредит один человек может второй раз с плохой историей. Собственность, передаваемая под залог, должна окупить сумму выданную под ипотечный кредит;

Обязательное страхование . Получить второй кредит может один человек, согласившись на комплексное страхование. Страхование жизни, имущественных прав — дополнение с правом выбора. Одобрить комплексное страхование — значит повысить шансы. Зарекомендовать себя серьезным клиентом.

Выбор банка — важный момент оформления займа для человека. Есть ряд причин, когда оформить кредит через один банк невозможно.

Лучше оформлять кредит в другом банке:

- Первоначальный кредитор отказался оформить 2 займ;

- Банк не оправдал ожидания, дальнейшее сотрудничество невозможно. Выбрать другой;

- Сбербанк имеет много лояльных программ для сфер населения. Сбербанк предлагает использовать часть материнского капитала, как первоначальный взнос;

- Удалось найти банк, допускающий возможность платить дифференцированными платежами. Выгодно для заёмщика. Дифференцированные платежи предоставляет Сбербанк. Платить любым удобным способом. Банк, интернет, банкомат, терминал. Присутствует возможность сделать взнос постоянным — оформить автоплатеж;

- Банк предлагает условия кредитования с меньшими затратами.

Оформить ипотечный кредит в Сбербанке, любом другом легко. Главное изучить требования. Выбрать подходящие условия кредитования. Банк оценит возможность платить ежемесячно, способность внести первоначальный взнос, качество залога.